Le Plan d’Épargne en Actions (PEA) reste, selon nous, l’une des rares enveloppes qui permet de capitaliser sur les actions européennes et des ETF PEA, de différer l’impôt pendant des années et d’alléger nettement la facture par rapport à un compte-titres ou à une assurance-vie mal utilisée.

Dans ce guide, nous nous détaillons le fonctionnement concret du PEA, sa fiscalité avant et après 5 ans, ses plafonds et ses spécificités face au compte-titres et à l’assurance-vie, avant de passer au choix de l’établissement, aux procédures pratiques, aux stratégies d’optimisation et aux erreurs à éviter.

1. Comprendre le rôle du PEA dans une stratégie de finances personnelles

Avant de regarder les règles de fiscalité PEA ou le plafond PEA dans le détail, nous allons d’abord situer à quoi sert un PEA dans votre patrimoine et à quels objectifs il répond. Ensuite, nous passerons aux grandes questions à vous poser avant d’en ouvrir un. Enfin, nous détaillerons sa mécanique concrète (structure, types, plafonds et univers d’investissement) avant d’entrer dans la fiscalité fine.

1.1 Objectif du PEA et place dans le patrimoine

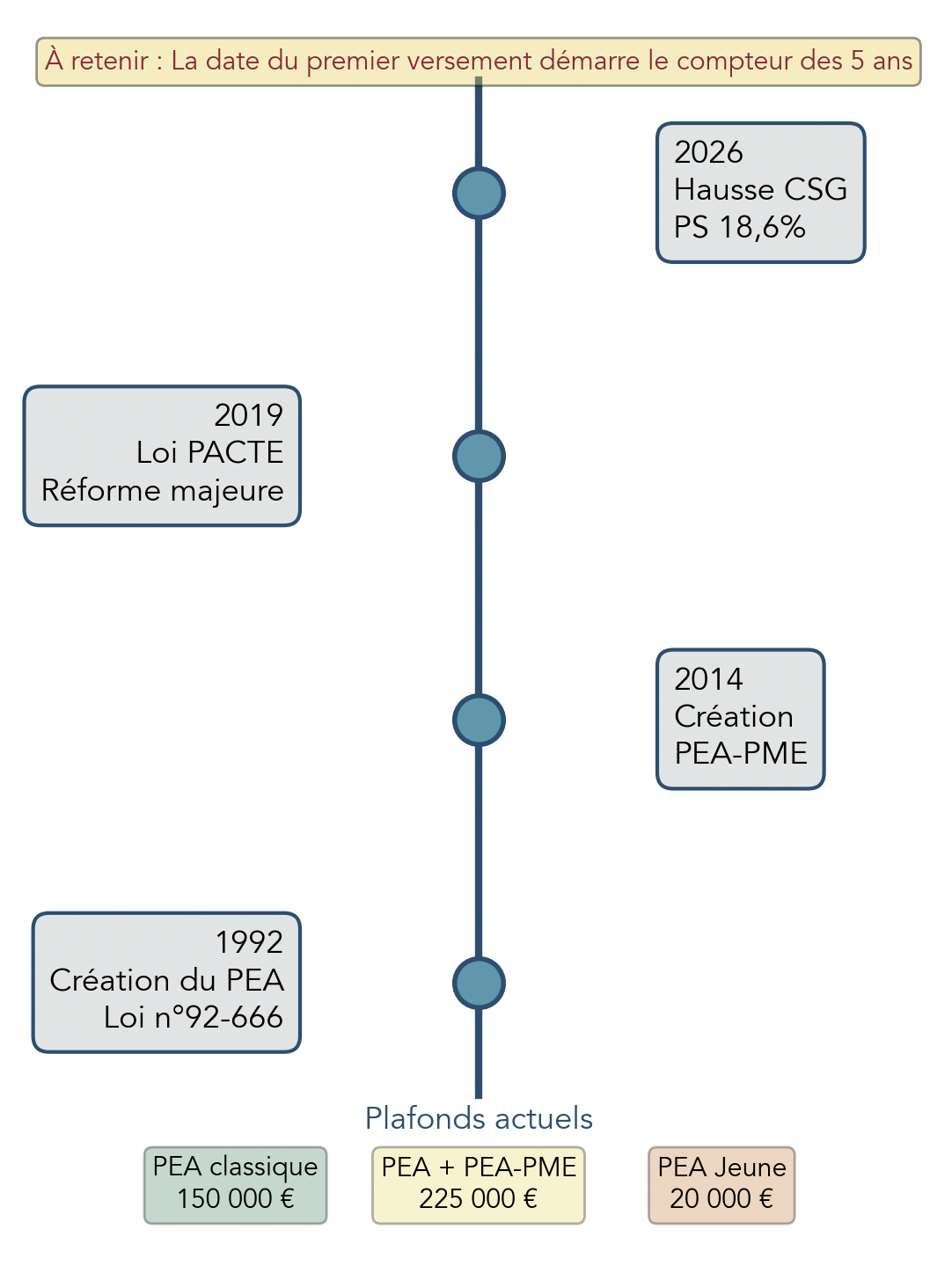

Le plan d épargne en actions, souvent appelé PEA, est avant tout une enveloppe fiscale créée pour orienter l’épargne des Français vers les actions européennes. L’État a mis en place ce cadre dès 1992 pour développer l’actionnariat populaire et financer les entreprises, en échange d’une carotte fiscale forte : l’exonération totale d’impôt sur le revenu sur les gains après 5 ans de détention.

Plus de trente ans plus tard, le PEA est devenu un pilier de l’investissement boursier des particuliers. On compte environ 7,28 millions de PEA ouverts pour un encours total de 114 milliards d’euros, soit un encours moyen de 15 660 € par plan. Autrement dit, ce n’est plus un produit de niche, mais un support d’investissement largement utilisé pour construire un patrimoine boursier sur la longue durée.

En pratique, l’intérêt principal du PEA tient à cette promesse fiscale : si vous respectez la durée de 5 ans, vos plus-values PEA et dividendes PEA ne sont jamais soumis à l’impôt sur le revenu, seuls les prélèvements sociaux restent dus. C’est cette différence de 12,8 points avec la flat tax d’un compte-titres qui fait la force du fonctionnement PEA sur la durée.

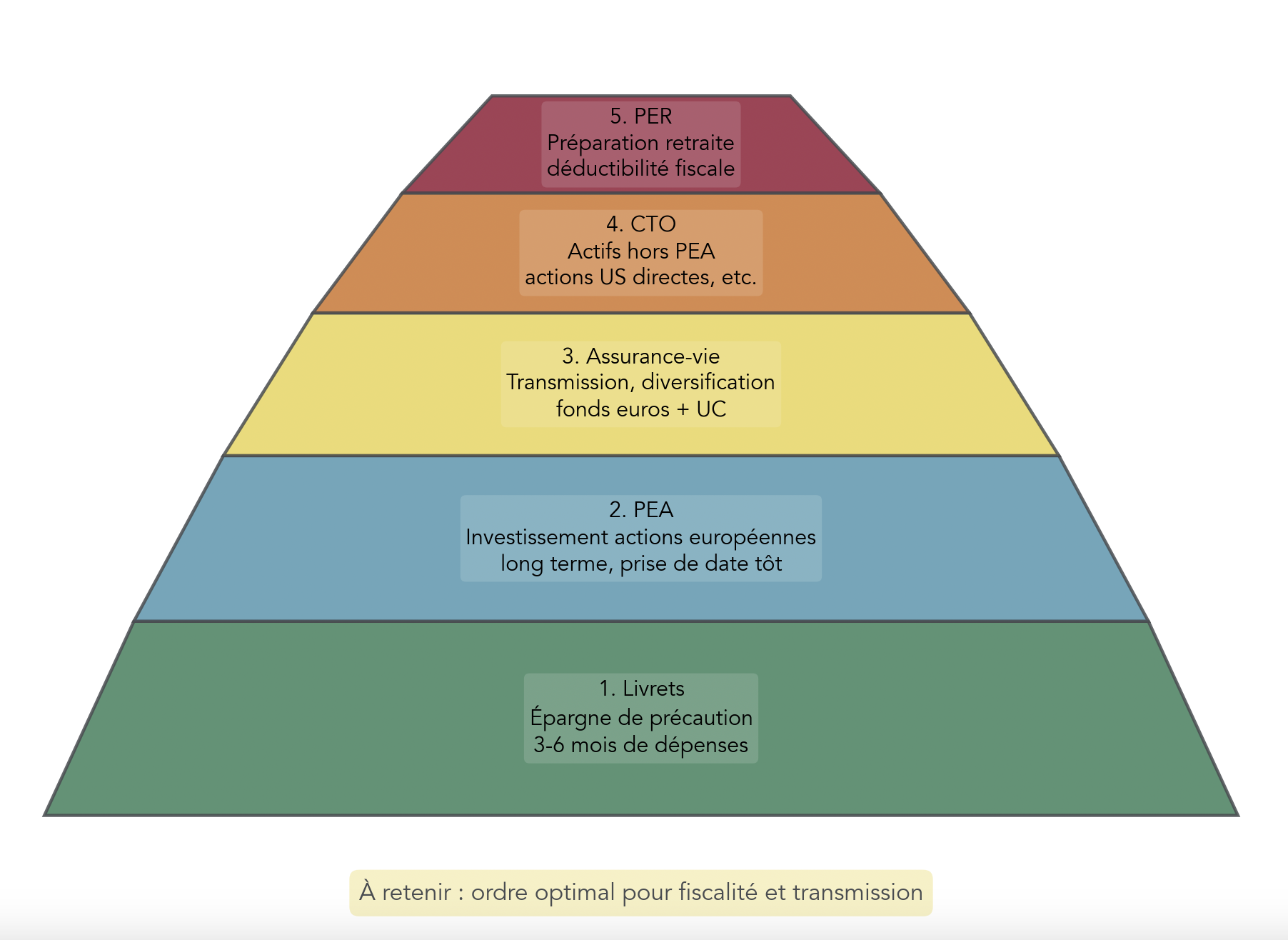

Dans une stratégie de finances personnelles, le PEA arrive généralement après les livrets réglementés qui servent d’épargne de précaution. Une fois quelques mois de dépenses sécurisés sur des placements liquides, ouvrir un PEA et l’alimenter progressivement devient, selon nous, l’outil central pour investir en bourse, viser la retraite ou compléter de futurs revenus.

Le PEA répond ainsi à plusieurs objectifs fréquents : préparer un complément de retraite, faire travailler son épargne à long terme plutôt que la laisser dormir sur le compte courant, diversifier son patrimoine en actions européennes et ETF PEA, et profiter de l’effet boule de neige des intérêts composés dans un cadre fiscal allégé.

Depuis la loi PACTE de 2019, le cadre s’est d’ailleurs assoupli dans le bon sens pour l’épargnant : la durée « bloquante » est passée de 8 à 5 ans, et certains retraits après 5 ans n’entraînent plus la clôture du plan. On voit bien l’intention du législateur : rendre le PEA plus flexible tout en conservant son avantage fiscal long terme.

Pour organiser votre épargne par objectifs (précaution, moyen terme, retraite) et décider si le PEA doit être priorisé, consultez : stratégie d’épargne.

Avec ce positionnement en tête, la question suivante est : qu’est-ce qu’un PEA sur le plan technique, comment est-il structuré et quels types de PEA pouvez-vous réellement ouvrir ?

2. Mécanique de base du PEA : structure, types et plafonds

Après avoir clarifié le rôle du PEA dans votre stratégie patrimoniale, il faut maintenant comprendre sa mécanique interne. Nous allons d’abord voir comment un PEA fonctionne au quotidien, puis présenter les différents types de PEA, détailler les plafonds de versement, et enfin regarder dans quoi vous pouvez investir concrètement.

2.1 Comment est structuré un PEA au quotidien ?

En pratique, un PEA bancaire fonctionne comme un vase clos fiscal avec deux compartiments indissociables : un compte-espèces et un compte-titres. Cette structure simple explique la plupart des règles d’utilisation.

Le compte-espèces reçoit vos versements depuis votre compte courant, les dividendes des actions européennes détenues dans le PEA, ainsi que le produit des ventes de titres. C’est aussi depuis ce compte que sont financés les nouveaux achats. Il n’est pas rémunéré et ne peut jamais être débiteur : aucune vente à découvert, aucun effet de levier n’est possible dans un PEA.

Le compte-titres, lui, conserve les actions, ETF PEA et parts de fonds éligibles. Les titres restent à votre nom, mais sont juridiquement « logés » dans l’enveloppe, ce qui permet de leur appliquer le régime fiscal propre au PEA.

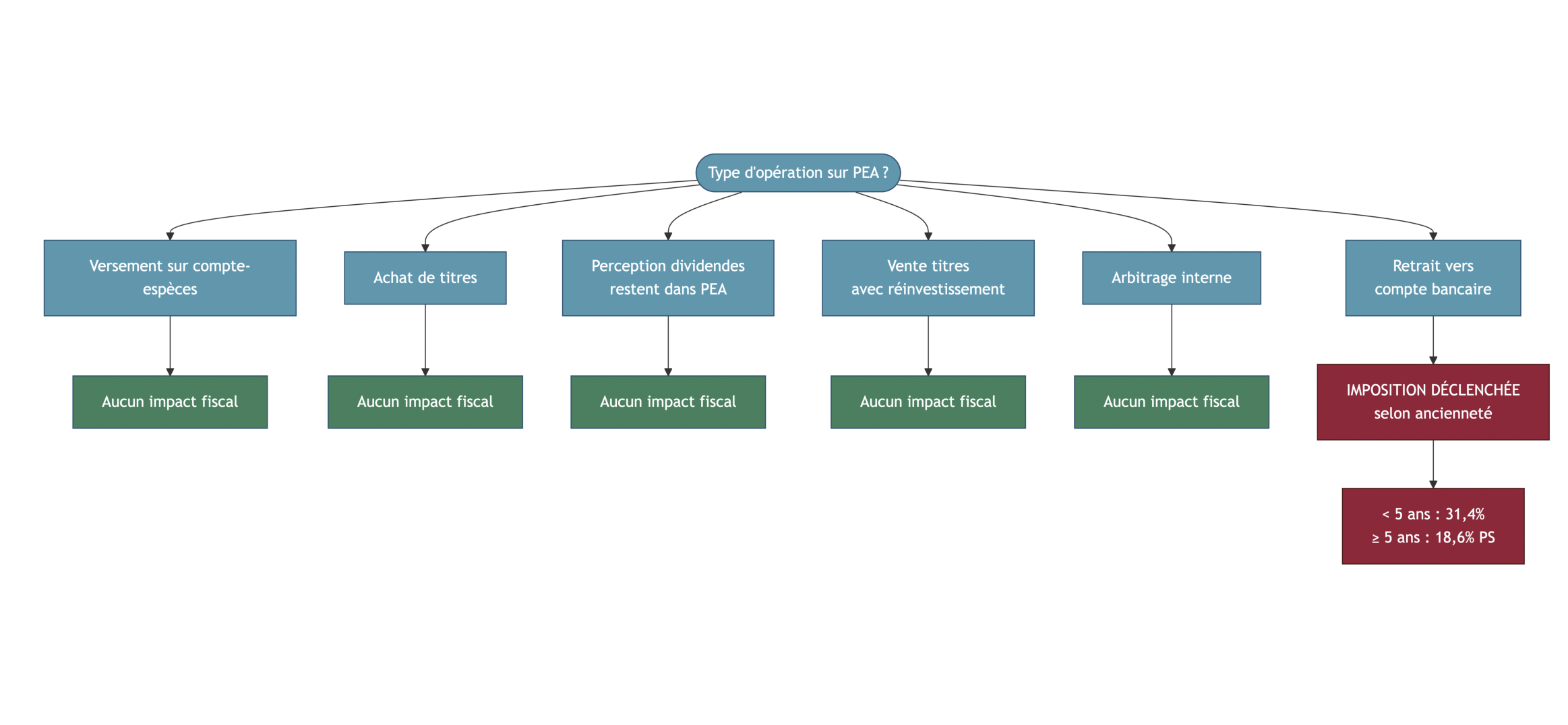

Le principe clé est celui du vase clos : tant que l’argent circule à l’intérieur de l’enveloppe (entre compte-espèces et compte-titres) et que vous faites des arbitrages PEA internes (vente d’un ETF pour en acheter un autre, par exemple), aucune imposition ne se déclenche. L’administration fiscale ne regarde votre PEA qu’au moment où de l’argent en sort vers votre compte bancaire personnel.

Le tableau ci-dessous résume l’impact fiscal des opérations courantes :

| Opération | Impact fiscal |

|---|---|

| Versement sur le compte-espèces | Aucun |

| Achat de titres | Aucun |

| Perception de dividendes (restent dans le PEA) | Aucun |

| Vente de titres avec plus-value (reste dans le PEA) | Aucun |

| Arbitrage (vente + rachat d’autres titres) | Aucun |

| Retrait vers compte bancaire personnel | Déclenchement de l’imposition |

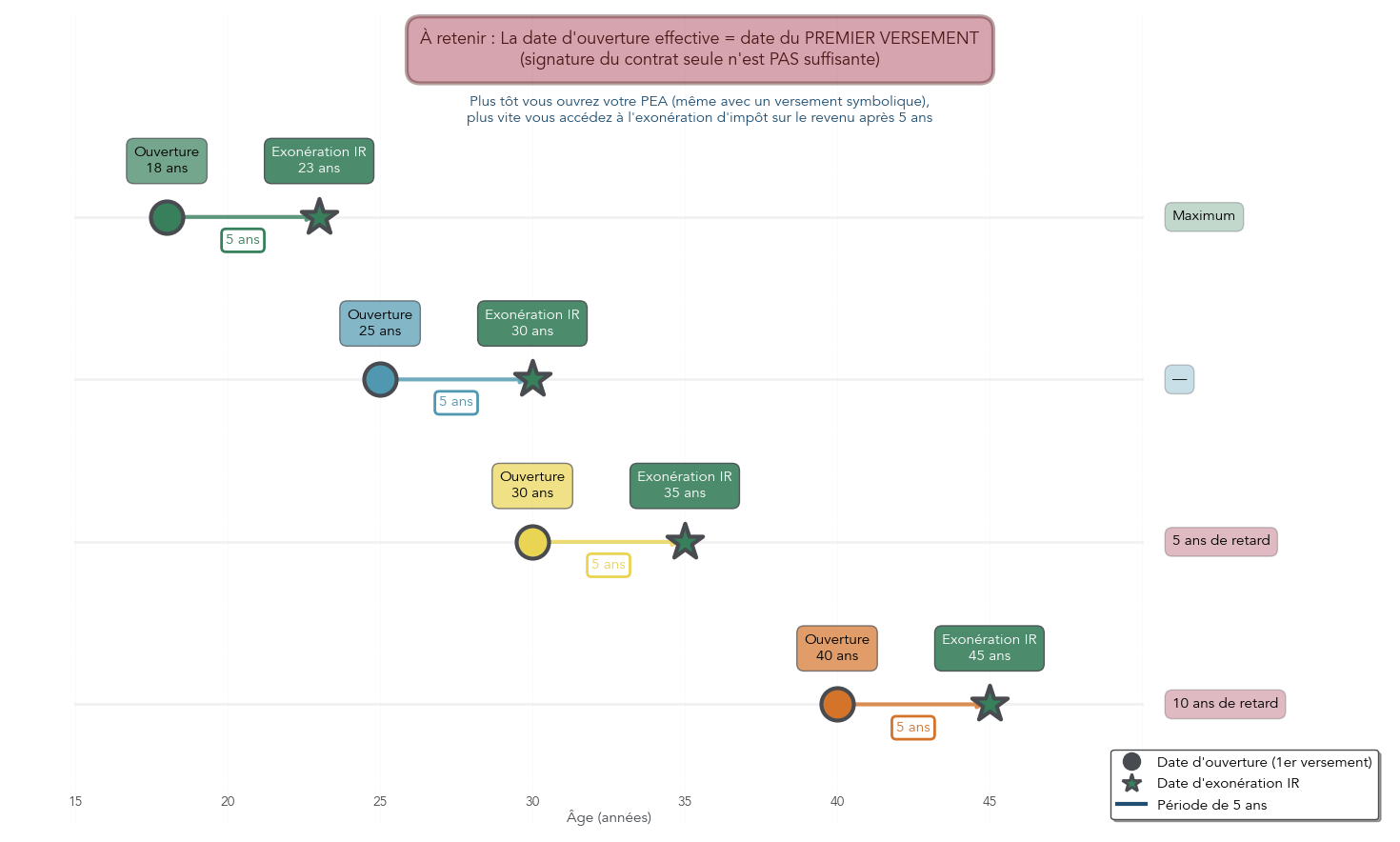

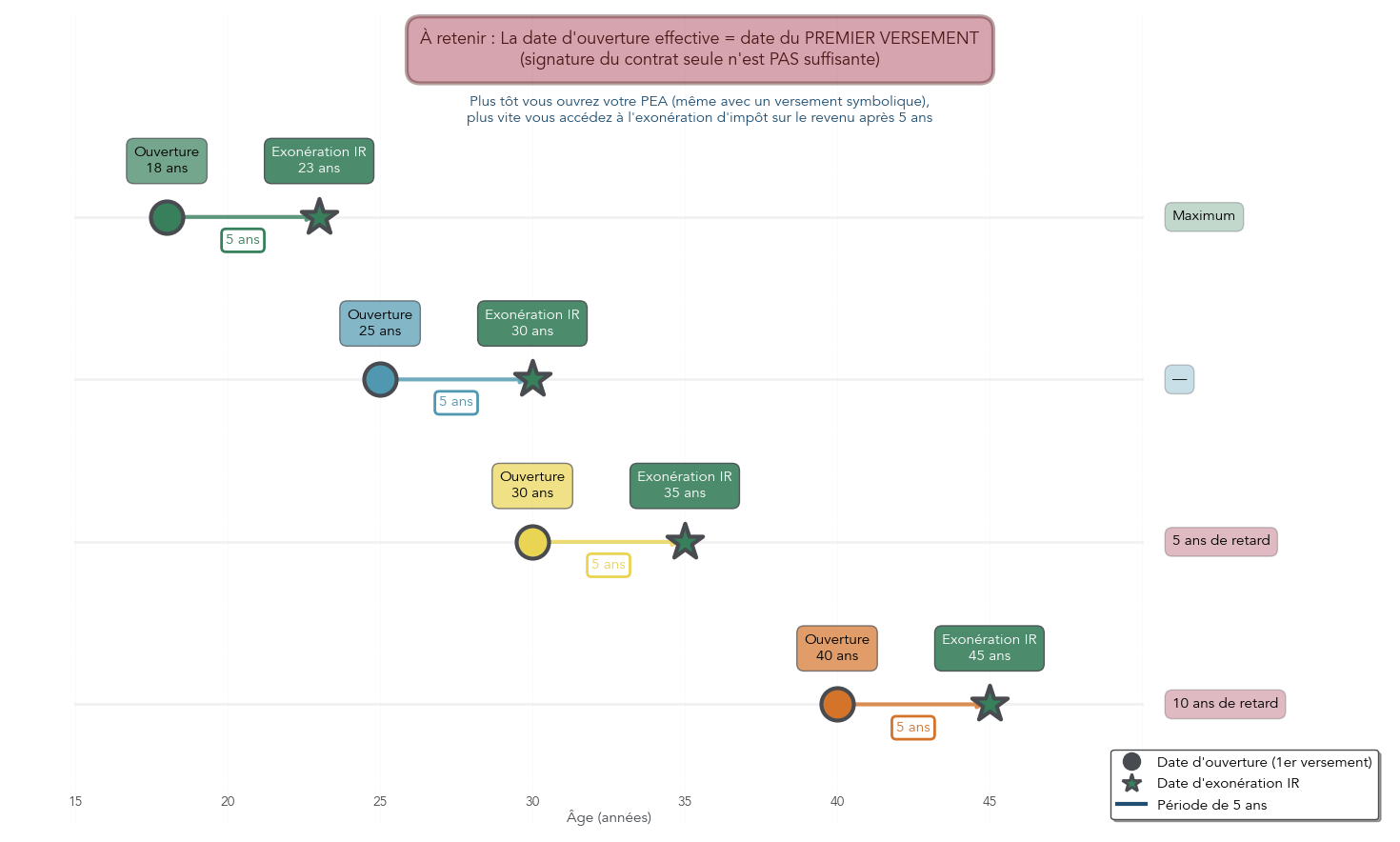

Ce fonctionnement a deux conséquences pratiques : il faut bien distinguer une simple vente de titres (l’argent reste dans le PEA, neutralité fiscale) d’un retrait vers le compte courant (sortie de l’enveloppe, taxation selon l’ancienneté du plan), et comprendre que la date d’ouverture PEA réelle est celle du premier versement, pas celle de la signature du contrat.

Cet arbre décisionnel aide à visualiser pourquoi les arbitrages internes sont neutres fiscalement, et pourquoi seul un retrait rompt le vase clos et déclenche la fiscalité PEA.

Astuces importantes

Pour bien gérer cette mécanique de base, quelques réflexes simples peuvent vous éviter des erreurs coûteuses.

- Faites toujours au moins un petit versement lors de l’ouverture : la date d’ouverture PEA qui compte pour les 5 ans est celle du premier versement, pas de la simple signature.

- Ne confondez pas vente et retrait : vendre un titre revient à rapatrier du cash sur le compte-espèces du PEA, sans impact fiscal tant que vous ne virez pas les fonds vers le compte courant.

- Évitez les allers-retours inutiles entre PEA et compte courant : chaque retrait avant 5 ans entraîne la clôture, et même après 5 ans, il déclenche les prélèvements sociaux sur la part de gains.

Avec ces règles en tête, le fonctionnement quotidien du PEA devient beaucoup plus lisible et vous pouvez vous concentrer sur le choix du bon type de plan.

2.2 Les 4 types de PEA et à qui ils s’adressent

Une fois la mécanique commune comprise, il faut choisir le type de PEA adapté à votre profil. Quatre variantes coexistent : PEA bancaire, PEA assurance, PEA-PME-ETI et PEA Jeune.

Le PEA bancaire est la version la plus répandue (environ 95 % des plans). Il est proposé par les banques en ligne, certains courtiers spécialisés ou les banques traditionnelles, et repose sur le duo compte-espèces / compte-titres que l’on vient de décrire. Tout majeur ayant son domicile fiscal en France peut en ouvrir un, dans la limite d’un seul PEA classique par personne.

Le PEA assurance fonctionne différemment : il prend la forme d’un contrat de capitalisation en unités de compte, détenu auprès d’une compagnie d’assurance. Il permet notamment de demander une avance sur épargne (jusqu’à une certaine part des encours) sans fiscalité, et offre la possibilité d’une sortie en rente viagère après 5 ans. En contrepartie, vous êtes limité à l’univers des fonds proposés par l’assureur, sans possibilité d’acheter des actions cotées en direct.

Le PEA-PME-ETI est un complément du PEA classique. Il est réservé aux titres de petites et moyennes entreprises et d’ETI européennes répondant à des critères précis (effectifs, chiffre d’affaires, bilan, capitalisation). Il s’adresse plutôt aux investisseurs qui ont déjà rempli leur PEA classique et souhaitent aller chercher davantage de diversification et de rendement en actions européennes de taille plus réduite.

Enfin, le PEA Jeune est destiné aux 18-25 ans rattachés au foyer fiscal de leurs parents. Son plafond de versement est limité à 20 000 €, mais il a un atout majeur : à la sortie du foyer fiscal ou au plus tard à 26 ans, il est automatiquement transformé en PEA classique, avec un plafond porté à 150 000 € et surtout en conservant toute l’antériorité fiscale acquise. C’est une façon efficace de « prendre date » très tôt pour la future exonération d’impôt sur le revenu.

Le tableau suivant résume ces quatre variantes :

| Type | Établissement | Plafond | Public | Particularités clés |

|---|---|---|---|---|

| PEA bancaire | Banque, courtier | 150 000 € | Majeur résident fiscal FR | Le plus répandu (95% des PEA). Compte-titres + compte-espèces |

| PEA assurance | Compagnie d’assurance | 150 000 € | Majeur résident fiscal FR | Contrat de capitalisation en UC. Permet la sortie en rente viagère défiscalisée |

| PEA-PME-ETI | Banque, courtier | 225 000 € (cumulé) | Majeur (hors rattachés) | Réservé aux titres de PME/ETI européennes |

| PEA Jeune | Banque, courtier | 20 000 € | 18-25 ans rattachés fiscalement | Se transforme automatiquement en PEA classique à la sortie du foyer fiscal ou au plus tard au 26e anniversaire |

Au-delà de ces variantes, certaines conditions sont communes : être majeur, résidents fiscaux français, n’avoir qu’un seul PEA classique par personne, et respecter la règle du foyer fiscal. Un couple marié ou pacsé peut ainsi détenir deux PEA classiques (un par conjoint) et deux PEA-PME, auxquels peuvent s’ajouter un PEA Jeune par enfant majeur rattaché.

Pour les familles avec adolescents ou étudiants, le PEA Jeune peut jouer un rôle intéressant dans la stratégie d’épargne des enfants, car il permet de démarrer leur historique fiscal en bourse dès 18 ans tout en restant rattachés au foyer.

Une fois le ou les types de PEA identifiés, la question suivante arrive très vite : combien pouvez-vous verser, et comment fonctionnent exactement les plafonds de versement PEA et PEA-PME ?

2.3 Plafonds de versement : ce qui compte (et ce qui ne compte pas)

Le plafond PEA est une source de confusion fréquente. La règle pourtant est simple : le plafond de 150 000 € porte uniquement sur la somme des versements cumulés depuis l’ouverture, et en aucun cas sur la valeur de marché du plan.

Autrement dit, vos gains ne « mangent » pas le plafond. Si vous avez versé 100 000 € et que la valorisation totale atteint 180 000 €, vous êtes en gain, mais vous restez très en dessous du plafond de versements et pouvez encore ajouter 50 000 €. À l’inverse, si vous avez déjà versé 150 000 € et que la valeur actuelle de votre PEA est retombée à 90 000 €, vous êtes en perte, mais vous ne pouvez plus verser un centime.

Le tableau ci-dessous permet de fixer les idées :

| Situation | Versements cumulés | Valorisation actuelle | Peut-on encore verser ? |

|---|---|---|---|

| PEA en gain | 100 000 € | 180 000 € | Oui, jusqu’à 50 000 € de plus |

| PEA au plafond | 150 000 € | 250 000 € | Non, plafond atteint |

| PEA en perte | 150 000 € | 90 000 € | Non, plafond atteint |

En complément, il existe un plafond global PEA + PEA-PME de 225 000 € par personne. Concrètement, vous pouvez verser jusqu’à 150 000 € sur le PEA classique, puis encore 75 000 € sur un PEA-PME si vous souhaitez aller plus loin. Si vous n’utilisez pas toute la marge de 150 000 € sur le PEA classique, la différence peut être mobilisée sur le PEA-PME (par exemple 100 000 € sur le PEA et 125 000 € sur le PEA-PME), mais jamais l’inverse.

Pour un couple, cette mécanique offre des marges importantes : deux PEA classiques et deux PEA-PME permettent de loger plusieurs centaines de milliers d’euros en actions européennes dans un cadre fiscal privilégié, ce qui suffit déjà pour la grande majorité des projets patrimoniaux.

Une fois les plafonds clarifiés, une nouvelle question surgit naturellement : sur quels types de titres peut-on investir dans un PEA, et comment accéder malgré tout aux grands indices mondiaux comme le S&P 500 ou le MSCI World ?

2.4 Univers d’investissement du PEA et accès aux marchés mondiaux

Le PEA est restrictif sur le papier, mais plus souple qu’il n’y paraît en pratique. Juridiquement, il est réservé aux titres d’entreprises UE/EEE, ainsi qu’aux fonds et OPCVM investis à au moins 75 % en actions européennes.

On peut distinguer plusieurs grandes familles : les actions européennes cotées ou non cotées, éligibles aussi bien en PEA qu’en PEA-PME pour celles qui répondent aux critères PME/ETI ; les OPCVM ou SICAV d’actions européennes remplissant la règle des 75 % en actions UE ; des obligations très spécifiques convertibles ou remboursables en actions (surtout pour le PEA-PME) ; et enfin toute une série d’actifs explicitement exclus : produits dérivés type CFD, options, crypto-actifs, etc.

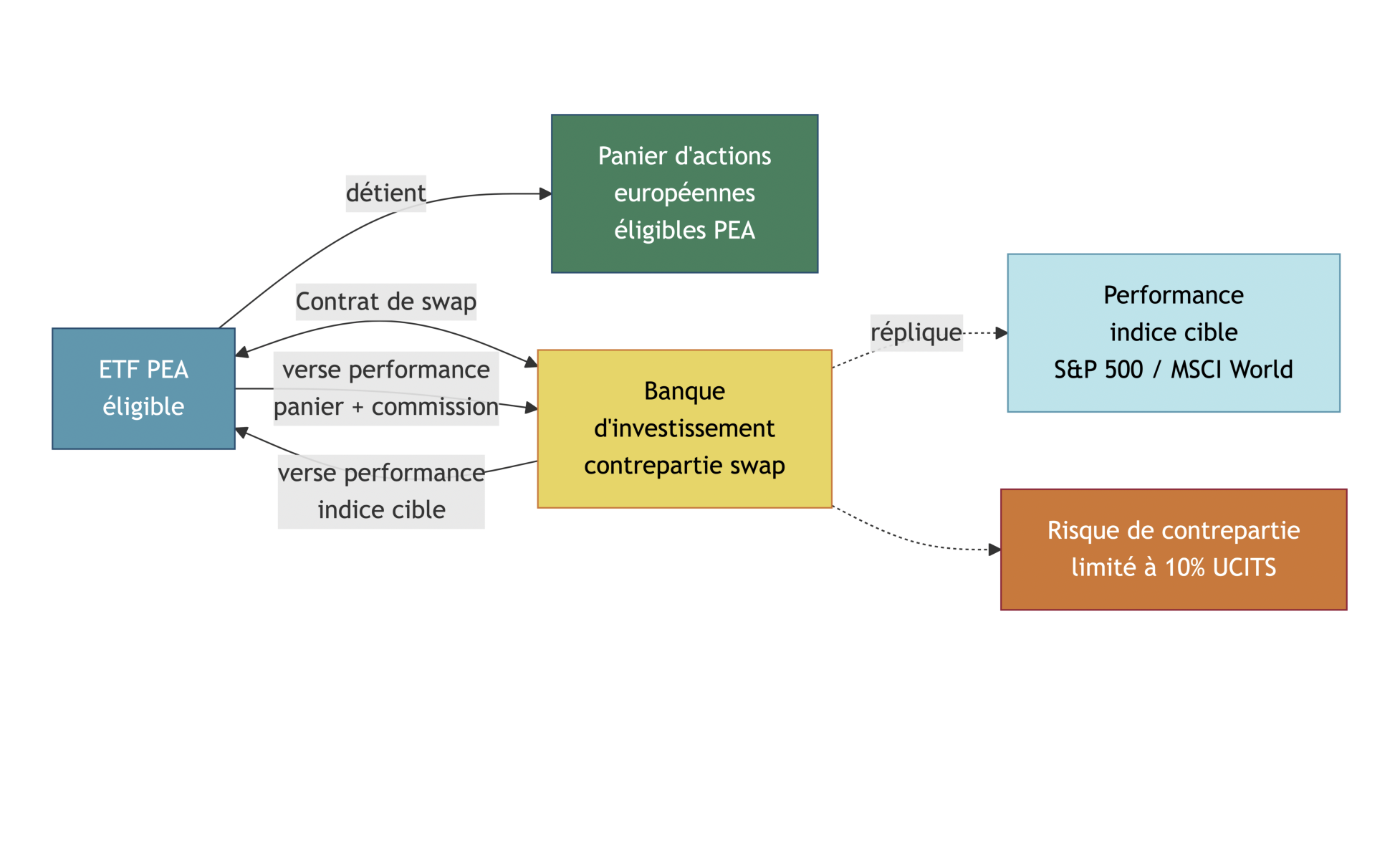

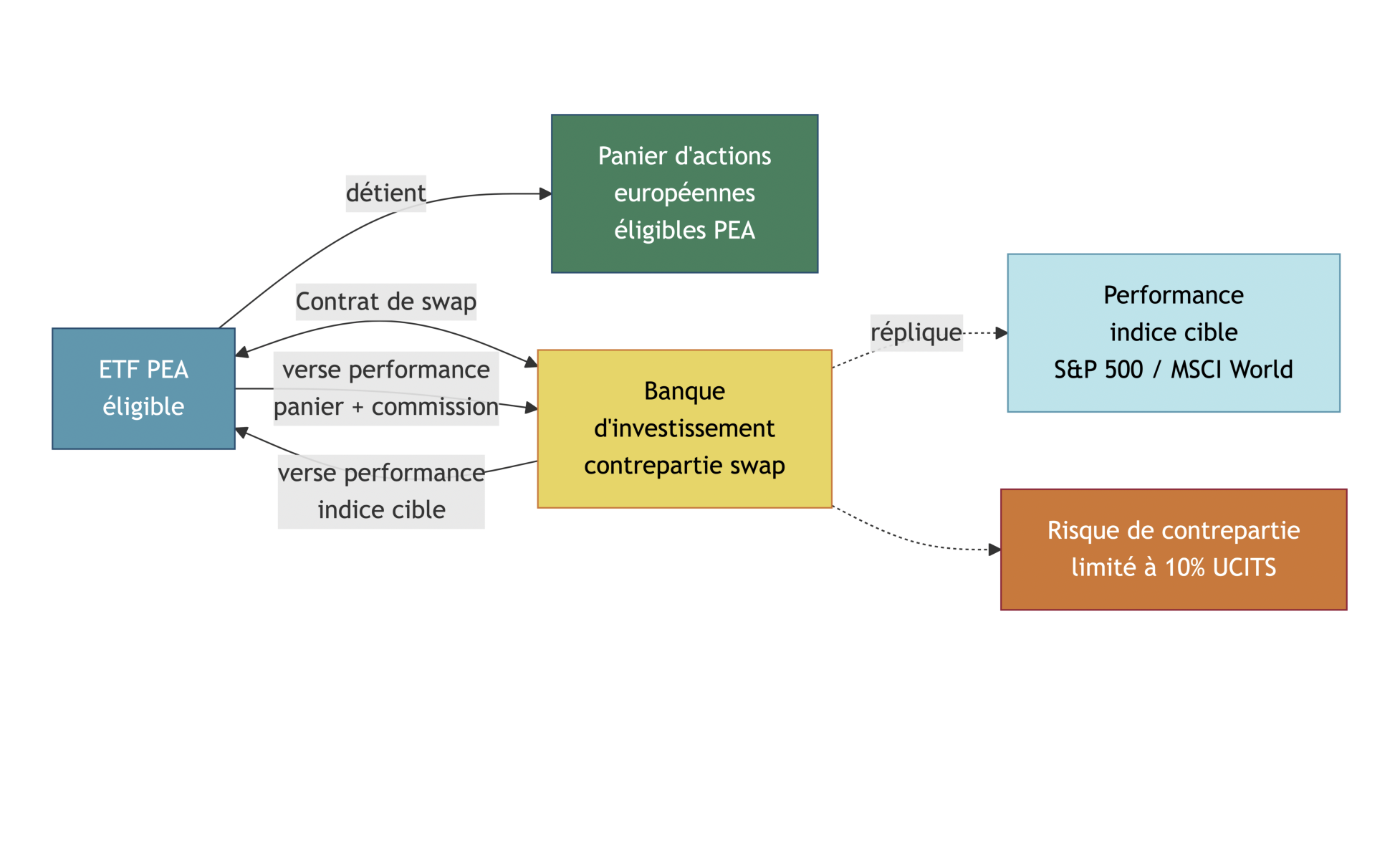

Le point clé pour la pratique, c’est que les actions américaines en direct ne peuvent pas être logées dans un PEA. Pour investir sur le S&P 500 ou le MSCI World via votre plan d’épargne en actions, vous devez passer par des ETF PEA à réplication synthétique, qui utilisent un montage juridique compatible avec les contraintes géographiques.

Le principe d’un ETF synthétique est le suivant : au lieu d’acheter directement les actions de l’indice cible (impossible dans un PEA pour des titres américains), le fonds détient un panier d’actions européennes éligibles et conclut un contrat de swap avec une banque. Cette dernière s’engage à verser à l’ETF la performance de l’indice ciblé (S&P 500, MSCI World…) en échange de la performance du panier d’actions européennes plus une commission.

Résultat : vous détenez dans votre PEA un ETF juridiquement européen, mais qui vous délivre la performance financière d’un indice mondial. Ce mécanisme introduit un risque de contrepartie (si la banque de swap fait défaut), mais celui-ci est strictement encadré par la directive UCITS : l’exposition au swap ne peut dépasser 10 % de l’actif du fonds, ce qui limite le risque à une portion réduite de votre investissement.

Le tableau ci-dessous résume l’univers d’investissement d’un PEA :

| Catégorie de titres | PEA classique | PEA-PME | Conditions |

|---|---|---|---|

| Actions d’entreprises UE/EEE cotées | Oui | Oui | Siège social dans UE/EEE |

| Actions d’entreprises UE/EEE non cotées | Oui | Oui | Idem |

| OPCVM/SICAV actions européennes | Oui | Oui | Investis à ≥75% en actions UE |

| ETF répliquant indices US (S&P 500, Nasdaq) | Oui | Non | Via réplication synthétique (swap) |

| ETF répliquant indices monde (MSCI World) | Oui | Non | Via réplication synthétique (swap) |

| Actions américaines en direct | Non | Non | Non éligibles (siège hors UE) |

| Obligations | Non | Partiellement | Convertibles/remboursables en actions pour PEA-PME |

| Produits dérivés (CFD, options) | Non | Non | Exclus |

| Crypto-actifs | Non | Non | Non éligibles |

Pour beaucoup d’épargnants, la solution la plus simple consiste à utiliser quelques ETF PEA bien choisis (par exemple un MSCI World synthétique) pour obtenir une large diversification mondiale, tout en conservant l’avantage fiscal du PEA. Pour comprendre le fonctionnement des ETF (réplication physique vs synthétique) et leur utilisation dans un PEA, lisez : Guide ETF.

À ce stade, vous savez comment est structuré un PEA, quels types existent, combien vous pouvez verser et sur quels supports d’investissement vous pouvez vous positionner. Reste à voir pourquoi, sur le plan fiscal, le PEA surpasse souvent le compte-titres sur la longue durée.

3. Avantage fiscal du PEA : comment et quand il s’active

Maintenant que les règles de fonctionnement et les plafonds sont posés, la question devient très concrète : en quoi la fiscalité PEA fait-elle la différence par rapport à un compte-titres ou une autre enveloppe, et comment cet avantage évolue-t-il avec le temps ? Nous allons d’abord expliquer le principe d’imposition différée, puis détailler la frontière des 5 ans, l’impact de la hausse des prélèvements sociaux, et enfin les cas particuliers et stratégies d’optimisation.

3.1 L’imposition différée : pourquoi le PEA bat le compte-titres sur le long terme

Le cœur de l’avantage fiscal PEA tient à un mécanisme simple : tant que vous ne retirez rien, vous ne payez rien. Les plus-values réalisées à l’intérieur du PEA et les dividendes réinvestis ne sont jamais taxés tant que vous restez dans l’enveloppe, même si vous faites de nombreux arbitrages.

Sur un compte-titres ordinaire, chaque dividende et chaque plus-value réalisée est soumis à la flat tax de 31,4 % depuis 2026 (12,8 % d’impôt sur le revenu et 18,6 % de prélèvements sociaux). Dans un PEA de plus de 5 ans, pour une même plus-value, seuls les prélèvements sociaux de 18,6 % sont dus lors du retrait, l’impôt sur le revenu étant complètement exonéré.

On le voit immédiatement avec une comparaison simple :

| Scénario | Compte-titres | PEA (> 5 ans) | Économie |

|---|---|---|---|

| Plus-value de 10 000 € | 3 140 € d’impôts (31,4%) | 1 860 € de PS (18,6%) | 1 280 € |

| Dividendes de 5 000 € réinvestis | 1 570 € d’impôts puis réinvestissement de 3 430 € | Réinvestissement de 5 000 € (impôt différé) | Effet composé |

| Arbitrage (vente + rachat) | Imposition immédiate sur chaque plus-value | Aucune imposition | 100% réinvesti |

Dans un compte-titres, une partie de vos gains est donc prélevée chaque année puis ne travaille plus pour vous. Dans un PEA, 100 % des gains restent investis tant que vous ne faites pas de retrait, ce qui renforce fortement l’effet boule de neige des intérêts composés.

Une simulation sur 20 ans illustre bien cet écart. En supposant un versement unique de 10 000 € et un rendement annuel de 7 % :

| Enveloppe | Capital final | Impôt au retrait | Net après impôt |

|---|---|---|---|

| PEA | 38 697 € | 5 338 € (18,6% PS) | 33 359 € |

| Compte-titres (imposition annuelle) | 29 178 € | Déjà payé | 29 178 € |

À effort d’épargne et rendement brut identiques, le fonctionnement PEA vous laisse donc 4 181 € de plus dans la poche, soit environ 14 % de gain supplémentaire, uniquement grâce à l’imposition différée et à l’exonération d’impôt sur le revenu.

Pour ceux qui souhaitent creuser le fonctionnement et la fiscalité d’un compte-titres, y compris le détail de la flat tax, un guide dédié est disponible ici : Compte-titres ordinaire (CTO).

On comprend alors pourquoi le PEA est si intéressant sur la longue durée. Mais cet avantage dépend entièrement de l’ancienneté du plan : tout se joue autour de la frontière des 5 ans.

3.2 Avant et après 5 ans : la frontière décisive

La durée de détention est la clé du fonctionnement fiscal du PEA. Moins de 5 ans, vous êtes quasiment dans le même régime qu’un compte-titres, avec en plus un risque de clôture en cas de retrait. À partir de 5 ans, le plan change de nature : l’impôt sur le revenu disparaît et la souplesse de gestion augmente.

Voici la synthèse des règles selon l’ancienneté du plan :

| Durée de détention | Impôt sur le revenu | Prélèvements sociaux | Taux global | Conséquence sur le plan |

|---|---|---|---|---|

| < 5 ans | 12,8% (PFU) | 18,6% (depuis 2026) | 31,4% | Clôture obligatoire (sauf exceptions) |

| ≥ 5 ans | 0% (exonéré) | 18,6% | 18,6% | Plan maintenu ouvert, versements toujours possibles |

| ≥ 5 ans (sortie en rente) | 0% (exonéré) | Fraction selon âge | Variable | Conversion en rente viagère possible |

Deux points sont cruciaux : tout retrait avant 5 ans entraîne, hors cas dérogatoires, la clôture du PEA et l’application de la flat tax de 31,4 % sur la part de gains ; à partir de 5 ans, les retraits partiels sont possibles sans fermer le plan, tout en conservant la possibilité de faire de nouveaux versements dans la limite du plafond.

Après 5 ans, l’imposition porte uniquement sur la fraction du retrait qui correspond à des gains. Le calcul se fait au prorata :

Gain imposable = Montant du retrait × (Plus-value latente / Valeur totale du PEA)

Un exemple concret permet de rendre la règle plus tangible :

- Versements cumulés : 80 000 €

- Valorisation actuelle : 100 000 €

- Plus-value latente : 20 000 €, soit 20 % du PEA

- Retrait partiel : 10 000 €

- Prélèvements sociaux : 2 000 € × 18,6 % = 372 €

- Somme effectivement reçue : 10 000 € – 372 € = 9 628 €

On voit bien que seul le gain est taxé, jamais le capital versé. C’est la même logique pour chaque retrait après 5 ans, jusqu’à la clôture totale éventuelle du plan.

Une fois ce point compris, il reste un élément important à intégrer : le taux des prélèvements sociaux lui-même a augmenté depuis 2026, ce qui modifie légèrement la facture sur chaque retrait.

3.3 Hausse des prélèvements sociaux en 2026 : ce que ça change pour vous

Depuis le 1er janvier 2026, la CSG sur les revenus du capital est passée de 9,2 % à 10,6 %. Le total des prélèvements sociaux est donc monté de 17,2 % à 18,6 %, ce qui porte la flat tax globale à 31,4 % pour les revenus encore soumis au PFU.

Le détail de cette évolution est le suivant :

| Composante | Taux 2025 | Taux 2026 | Variation |

|---|---|---|---|

| CSG | 9,2% | 10,6% | +1,4 point |

| CRDS | 0,5% | 0,5% | = |

| Prélèvement de solidarité | 7,5% | 7,5% | = |

| Total PS | 17,2% | 18,6% | +1,4 point |

| Flat tax (avant 5 ans) | 30% | 31,4% | +1,4 point |

Concrètement, cette hausse se traduit par un surcoût sur chaque euro de plus-value retirée, que ce soit depuis un PEA, un compte-titres ou une assurance-vie.

| Plus-value retirée | PS 2025 (17,2%) | PS 2026 (18,6%) | Surcoût |

|---|---|---|---|

| 10 000 € | 1 720 € | 1 860 € | +140 € |

| 50 000 € | 8 600 € | 9 300 € | +700 € |

| 100 000 € | 17 200 € | 18 600 € | +1 400 € |

Cette hausse des prélèvements sociaux concerne tous les retraits effectués à partir du 1er janvier 2026, y compris ceux d’un PEA de plus de 5 ans. L’exonération d’impôt sur le revenu reste inchangée après 5 ans, mais il faut intégrer ces 18,6 % de PS dans vos simulations de sortie.

À noter également : la fraction de CSG déductible (6,8 %) ne profite pas aux gains du PEA. Elle ne s’applique qu’aux revenus soumis au barème progressif de l’impôt, alors que les gains PEA sont soit soumis au PFU (avant 5 ans), soit exonérés d’impôt sur le revenu (après 5 ans). La bonne nouvelle, en contrepartie, est que les gains d’un PEA de plus de 5 ans ne viennent pas augmenter votre revenu fiscal de référence, ce qui peut être précieux si vous êtes proche de certains seuils d’aides ou d’exonérations.

Avec ce nouveau niveau de prélèvements sociaux, la règle générale reste claire. Mais il existe des cas particuliers où l’on peut retirer avant 5 ans sans clôturer le PEA, ou utiliser une moins-value pour alléger sa fiscalité globale. C’est ce que nous allons voir maintenant.

3.4 Cas dérogatoires, moins-values et optimisation fiscale

Tout ne se résume pas au schéma standard « 5 ans ou plus ». La réglementation prévoit plusieurs situations où un retrait avant 5 ans n’entraîne pas la clôture du PEA, ainsi que des règles spécifiques pour les plans en moins-value.

Les principaux cas dérogatoires sont le licenciement du titulaire ou de son conjoint, l’invalidité de 2e ou 3e catégorie, la mise à la retraite anticipée, certaines situations de faillite professionnelle, et surtout la création ou la reprise d’entreprise. Dans ces scénarios, vous pouvez effectuer un retrait avant 5 ans sans fermer le plan, à condition de respecter des critères précis et de fournir des justificatifs.

Le cas de la création ou reprise d’entreprise est particulièrement intéressant : si vous retirez des fonds de votre PEA pour les affecter à ce projet dans les trois mois, les gains associés à ce retrait sont exonérés d’impôt sur le revenu (vous ne payez que les prélèvements sociaux) et le PEA n’est pas clôturé. Il faut en revanche être en mesure de produire les pièces prouvant l’affectation des sommes dans le délai prévu.

Le tableau suivant résume ces cas et leurs conséquences :

| Situation | Clôture du PEA | Imposition des gains | Justificatifs requis |

|---|---|---|---|

| Licenciement (titulaire ou conjoint) | Non | PFU 31,4% | Lettre de licenciement |

| Invalidité 2e ou 3e catégorie | Non | PFU 31,4% | Attestation CPAM |

| Mise à la retraite anticipée | Non | PFU 31,4% | Notification employeur |

| Création/reprise d’entreprise | Non | 0% IR (PS dus) | Retrait affecté dans les 3 mois |

| Société en liquidation judiciaire | Non | Variable | — |

| Autre motif | Oui | PFU 31,4% | — |

En parallèle, il existe un levier souvent méconnu lié aux moins-values PEA. Si vous clôturez un PEA (quel que soit son âge) en moins-value globale, cette moins-value est imputable sur vos plus-values mobilières de l’année (par exemple celles d’un CTO), puis reportable pendant 10 ans si elle n’est pas entièrement utilisée.

Le tableau suivant rappelle les grandes lignes du traitement fiscal des plans en perte :

| Situation | Traitement de la moins-value |

|---|---|

| PEA clôturé avec moins-value globale | Imputable sur les plus-values CTO/autres PEA de l’année, puis report 10 ans |

| PEA en perte mais non clôturé | Aucune déduction possible (la moins-value reste latente) |

| Retrait partiel sur PEA > 5 ans en perte | Pas d’imputation possible (plan non clôturé) |

Une stratégie d’optimisation peut donc consister, dans certains cas, à clôturer volontairement un PEA en forte moins-value l’année où vous réalisez des plus-values sur un compte-titres, afin de réduire la facture fiscale globale. Par exemple, si votre PEA affiche une moins-value de 15 000 € et que vous réalisez la même année 20 000 € de plus-values sur CTO, la clôture du PEA vous permet d’imputer les 15 000 € et d’économiser 15 000 € × 31,4 %, soit 4 710 € d’impôts. Vous pouvez ensuite ouvrir immédiatement un nouveau PEA pour repartir sur de meilleures bases.

Cette approche suppose évidemment de bien suivre vos gains et pertes, et d’articuler votre PEA avec vos autres enveloppes pour une véritable optimisation de l’impôt sur le revenu.

Le cadre fiscal du PEA est donc riche : avantageux sur le long terme, modulé selon la durée de détention, avec des cas dérogatoires et des possibilités d’optimisation en cas de moins-values. À partir de cette base, la suite du guide pourra se concentrer sur la comparaison entre PEA, compte-titres et assurance-vie, le choix de l’établissement et la mise en œuvre concrète de votre stratégie d’investissement.

4. PEA, compte-titres, assurance-vie : choisir la bonne enveloppe

Après avoir clarifié le fonctionnement et la fiscalité du PEA, la question devient concrète : faut-il vraiment privilégier cette enveloppe, ou lui préférer un compte-titres ordinaire ou une assurance-vie selon les projets ? Pour répondre, il est pertinent de comparer ces trois solutions point par point, puis de les relier à des objectifs précis.

4.1 PEA vs CTO vs assurance-vie : vue d’ensemble

Pour éviter de raisonner « PEA dans l’absolu », il faut le confronter à ses deux grandes alternatives : le compte-titres (CTO) et l’assurance-vie. Chacune a des forces et des faiblesses en matière de fiscalité, de plafond PEA ou de liquidité.

Voici une synthèse structurée des principales différences :

| Critère | PEA | Compte-titres (CTO) | Assurance-vie |

|---|---|---|---|

| Fiscalité des gains | 0 % d’impôt sur le revenu après 5 ans + 18,6 % de prélèvements sociaux | 31,4 % de flat tax (ou barème IR + PS) dès le premier euro de gain | Après 8 ans : 7,5 % + PS, avec abattement annuel de 4 600 / 9 200 € sur la part taxable |

| Plafond de versements | 150 000 € (225 000 € avec PEA-PME cumulé) | Aucun plafond | Aucun plafond |

| Univers d’investissement | Actions européennes, ETF PEA (y compris monde via ETF synthétiques) | Actions et ETF du monde entier, produits dérivés, etc. | Fonds euros, unités de compte (OPCVM, ETF, SCPI, etc.) |

| Nombre d’enveloppes par personne | 1 seul PEA classique | Nombre illimité de CTO | Nombre illimité de contrats |

| Liquidité | Retrait avant 5 ans = clôture (sauf cas dérogatoires) | Retraits libres sans conséquence fiscale spécifique autre que la flat tax | Rachats possibles à tout moment, mais fiscalité spécifique selon l’ancienneté |

| Transmission | Clôture au décès, droits de succession classiques | Clôture et transmission via la succession classique | Capital transmis hors succession jusqu’à 152 500 € par bénéficiaire (versements avant 70 ans) |

| Possibilité de rente | Oui via PEA assurance > 5 ans | Non | Oui (rente viagère) |

| Frais de gestion annuels | Pas de frais « d’enveloppe » (hors courtage) | Pas de frais « d’enveloppe » (hors courtage) | Frais de gestion annuels sur les unités de compte (souvent 0,5 % à 1 %) |

Ce tableau montre pourquoi le PEA est souvent présenté comme l’enveloppe reine pour les actions européennes de long terme : après 5 ans, la fiscalité PEA se limite aux prélèvements sociaux de 18,6 %, contre 31,4 % en CTO. Sur une plus-value de 50 000 €, l’écart représente 6 400 € de différence en votre faveur.

À l’inverse, l’assurance-vie n’est pas en concurrence directe avec le PEA sur ce point précis. Son intérêt principal apparaît sur la très longue durée (plus de 8 ans) et surtout pour la transmission : possibilité de transmettre jusqu’à 152 500 € par bénéficiaire hors succession sur les versements effectués avant 70 ans, puis un second régime au-delà. Pour comprendre pourquoi l’assurance-vie est souvent privilégiée pour la transmission et ses règles fiscales détaillées, lisez : Guide assurance-vie.

Un point souvent mal compris mérite d’être souligné : le PEA n’est pas transmissible. Au décès, il est automatiquement clôturé, les gains sont soumis aux prélèvements sociaux, puis les titres rejoignent l’actif successoral classique. Il ne joue donc aucun rôle spécifique pour réduire les droits de succession, contrairement à une bonne assurance-vie.

En pratique, cette comparaison rappelle une règle simple : pour l’épargne de précaution ou un projet à moins de 5 ans, ni PEA ni CTO ne doivent passer devant les livrets réglementés ou un fonds euros bien choisi. Le PEA est une enveloppe d’actions européennes et d’ETF PEA pour la stratégie long terme ; l’utiliser comme tirelire à court terme revient à se priver de son avantage fiscal et à prendre un risque de clôture prématurée.

La suite consiste à traduire ces différences en recommandations concrètes, objectif par objectif.

4.2 Quelle enveloppe pour quel objectif ?

Une fois le comparatif posé, la question clé devient : « si ma priorité numéro 1 est X, quelle enveloppe dois-je privilégier ? ». On peut alors raisonner cas par cas, en hiérarchisant PEA, assurance-vie, CTO, livrets ou PER.

Pour les actions européennes de long terme, l’enveloppe naturelle reste le PEA. Sur un horizon de 10, 15 ou 20 ans, la combinaison imposition différée + exonération d’impôt sur le revenu après 5 ans sur les plus-values PEA en fait l’outil le plus efficace pour faire travailler un patrimoine boursier, à condition d’accepter la volatilité.

Pour investir en actions américaines en direct (Apple, Microsoft, etc.), le PEA est en revanche hors-jeu : ces titres ne sont pas éligibles. Le passage obligé est alors le compte-titres ordinaire, quitte à accepter la flat tax de 31,4 %. Le PEA garde néanmoins un rôle pour la partie « actions européennes » de votre portefeuille, ce qui illustre bien que l’on peut très souvent cumuler les enveloppes.

Sur la préparation de la retraite, il est pertinent de combiner plusieurs outils. Le PEA permet de constituer un capital investi en actions européennes ou ETF PEA, disponible après 5 ans sans majorer votre revenu fiscal de référence. En parallèle, un Plan d’Épargne Retraite (PER) permet de déduire les versements de votre revenu imposable. Selon nous, une stratégie équilibrée pour préparer sa retraite consiste à alimenter d’abord le PEA, puis à utiliser le PER en complément lorsque la tranche d’imposition rend la déduction vraiment intéressante.

Pour optimiser la transmission, c’est l’assurance-vie qui prend le relais, en raison de son avantage successoral spécifique. Dans de nombreux cas, il est pertinent de cumuler pea et assurance vie pour optimiser à la fois la fiscalité des gains en phase de constitution (via le PEA) et la transmission du capital à terme (via l’assurance-vie).

Pour l’épargne de précaution, la réponse est beaucoup plus tranchée : l’argent dont vous pourriez avoir besoin dans les 6 à 36 prochains mois doit rester sur des supports liquides et à capital garanti, comme les livrets réglementés ou, au-delà, un bon fonds euros. Mettre ces sommes sur un PEA expose à la fois au risque de perte en capital et à la clôture en cas de retrait avant 5 ans.

Lorsque l’on souhaite investir plus de 225 000 € en bourse, la logique consiste généralement à empiler les enveloppes : remplir d’abord le PEA jusqu’à 150 000 € de versements, utiliser éventuellement un PEA-PME pour compléter jusqu’à 225 000 €, puis orienter le surplus vers un CTO. Cette structure permet de maximiser la part du portefeuille bénéficiant de la fiscalité PEA, tout en gardant une poche flexible pour les titres non éligibles.

Enfin, si vous savez que vous aurez besoin d’une partie du capital avant 5 ans (achat immobilier, projet professionnel), mieux vaut utiliser un CTO ou un fonds euros dans une assurance-vie pour cette somme. Le PEA reste réservé à ce que vous n’avez pas vocation à toucher avant ce fameux cap des 5 ans.

Pour visualiser cette hiérarchie d’enveloppes selon l’âge et les objectifs, on peut imaginer une pyramide avec, à la base, les livrets, puis le PEA, l’assurance-vie, le CTO et enfin le PER.

Comprendre ce « qui fait quoi » entre PEA, CTO et assurance-vie permet de définir une stratégie cohérente. Reste alors une question très concrète : où ouvrir son PEA pour payer le moins de frais possible et disposer des bons outils ?

5. Choisir son établissement : frais, profils et bonnes pratiques

Une fois le rôle du PEA clarifié, la prochaine étape consiste à choisir le bon intermédiaire pour l’ouverture et la gestion. Tous les PEA reposent sur les mêmes règles fiscales, mais les frais PEA et les services peuvent varier fortement d’un acteur à l’autre, avec un impact direct sur la performance sur la durée.

5.1 Types d’acteurs qui proposent des PEA

En pratique, quatre grandes familles d’acteurs permettent d’ouvrir un PEA : les courtiers en ligne spécialisés, les banques en ligne, les courtiers internationaux et les banques traditionnelles. Chacune correspond à un profil d’investisseur différent.

On peut résumer leurs caractéristiques ainsi :

| Type | Exemples | Forces | Faiblesses | Profil adapté |

|---|---|---|---|---|

| Courtiers en ligne spécialisés | Bourse Direct, Trade Republic, XTB | Frais très bas, plateformes orientées investissement, large choix d’ETF PEA | Service client parfois limité, pas de package bancaire complet | Investisseur autonome qui gère seul son portefeuille |

| Banques en ligne | Fortuneo, Boursorama | Bon compromis entre frais modérés et services bancaires complets | Frais un peu supérieurs aux courtiers spécialisés, offre boursière parfois moins large | Investisseur qui veut centraliser banque et placements |

| Courtiers internationaux | Interactive Brokers, Saxo Bank | Outils avancés, accès à un univers d’investissement très large, intéressant si l’on a aussi un CTO | Interfaces plus techniques, parfois en anglais, courbe d’apprentissage plus longue | Investisseur expérimenté ou très actif |

| Banques traditionnelles | BNP, SG, Crédit Agricole | Agence physique, conseiller dédié | Frais de courtage et de garde nettement plus élevés, parfois jusqu’à 10 fois plus que les courtiers en ligne | Personne qui privilégie l’accompagnement de proximité |

La différence de frais peut sembler anecdotique au début, mais elle devient déterminante sur 20 ou 30 ans. Un surcoût récurrent de 1 % par an (frais de gestion, courtage excessif, droits de garde) peut réduire le capital final de plus de 20 % après trois décennies. Pour un patrimoine boursier significatif, cela représente souvent plusieurs dizaines de milliers d’euros.

En synthèse, plus vous êtes autonome et à l’aise avec les outils numériques, plus vous avez intérêt à vous tourner vers un courtier en ligne ou un courtier international avec des frais comprimés. Si vous préférez un environnement bancaire intégré avec compte courant et cartes, une bonne banque en ligne peut représenter un compromis cohérent. Pour comprendre le rôle des différents intermédiaires et aller plus loin dans le choix entre courtiers en bourse et banques, consultez : Courtiers et brokers.

Maintenant que ces grandes familles sont identifiées, la prochaine étape consiste à regarder les grilles tarifaires de plus près.

5.2 Comprendre et comparer les frais des principaux courtiers

Comparer les frais des courtiers est indispensable pour estimer le coût réel de votre gestion PEA selon votre style d’investissement : petits ordres mensuels en DCA, achats plus espacés mais de montants importants, ou gestion mixte.

Le tableau ci-dessous reprend les frais typiques par ordre chez les principaux acteurs au 1er janvier 2026 :

| Courtier | Ordre 100 € | Ordre 500 € | Ordre 1 000 € | Ordre 5 000 € | Droits de garde | Frais de transfert sortant |

|---|---|---|---|---|---|---|

| XTB | 0 € | 0 € | 0 € | 0 € | 0 € | 0 € |

| Trade Republic | 1 € (0 € si plan programmé) | 1 € | 1 € | 1 € | 0 € | 0 € |

| Bourse Direct | 0,50 € | 0,99 € | 1,90 € | 4,50 € | 0 € | 15 € / ligne |

| Saxo Bank | 0,50 € | 2 € (minimum) | 2 € | 4 € | 0 € | 15 € / ligne |

| Fortuneo Starter | 0,50 € | 0 € (1er ordre ≤ 500 € / mois) | 3,50 € | 17,50 € | 0 € | 15 € / ligne |

| Interactive Brokers | 1,25 € (minimum) | 1,25 € | 1,25 € | 2,50 € | 0 € | Variable |

| Boursorama Découverte | 0,50 € | 1,99 € | 5 € | 25 € | 0 € | 15 € / ligne |

| Banque traditionnelle (moyenne) | ≈ 5 € | 5–10 € | 10–15 € | 25–50 € | 0,3–0,5 %/an | 15 € / ligne |

Au-delà de ce comparatif brut, certains points forts ressortent nettement :

- XTB propose 0 € de commission jusqu’à 100 000 € de transactions par mois, puis 0,2 % au-delà. C’est très attractif pour un investisseur PEA classique qui ne dépassera pas ce seuil mensuel.

- Trade Republic facture 1 € par ordre, mais rend les plans d’investissement programmés (idéal pour le DCA) totalement gratuits.

- Bourse Direct se distingue avec 0,99 € jusqu’à 500 € d’ordre, très compétitif pour les petits et moyens versements réguliers.

- Fortuneo Starter offre le premier ordre inférieur ou égal à 500 € gratuit chaque mois, ce qui colle bien à un versement mensuel sur un ETF PEA.

En parallèle, la loi PACTE a encadré les frais de PEA pour protéger les épargnants : les frais de courtage en ligne sont plafonnés à 0,5 % du montant de l’ordre (1,2 % par téléphone ou en agence), les droits de garde à 0,4 % par an de la valeur des titres, et les frais de transfert PEA à 15 € maximum par ligne cotée, 50 € par ligne non cotée et 150 € au total.

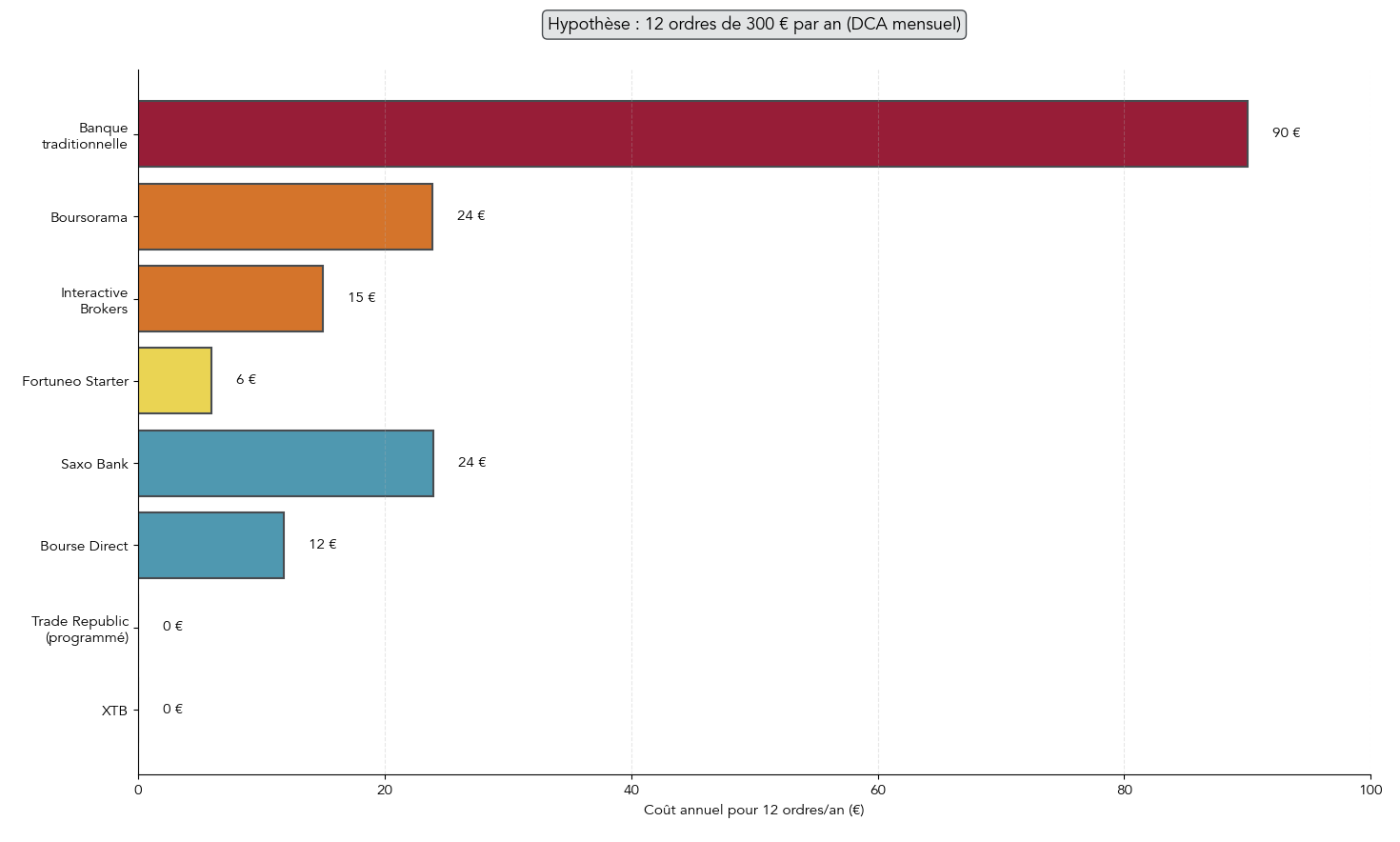

Pour visualiser l’impact concret de ces grilles tarifaires sur une stratégie de versements réguliers, il est très parlant de comparer le coût annuel d’un DCA de 12 ordres par an (par exemple 300 € par mois) chez chaque courtier.

En pratique, éviter les banques traditionnelles si votre objectif est de minimiser les frais PEA est souvent un réflexe gagnant. Mieux vaut vérifier finement les conditions (minimum de facturation, plafonds, frais de transfert sortant) et lire les petites lignes plutôt que de découvrir après coup des frais qui grignotent votre rendement.

Une fois ce comparatif de prix en mémoire, reste à relier ces offres à votre profil d’investisseur.

5.3 Quel courtier pour quel profil d’investisseur ?

Tous les courtiers ne s’adressent pas au même public. Il est donc pertinent de raisonner par profils types : montants investis, fréquence des ordres, besoin ou non de services bancaires, appétence pour les outils avancés.

On peut résumer les grandes correspondances de la façon suivante :

| Profil d’investisseur | Courtier recommandé | Justification principale |

|---|---|---|

| Débutant avec petites sommes mensuelles (DCA < 300 €/mois) | Fortuneo Starter, Trade Republic | 1 ordre ≤ 500 € gratuit par mois chez Fortuneo ou plans programmés à 0 € chez Trade Republic |

| Investisseur régulier avec ordres moyens (500–2 000 €/mois) | Bourse Direct, Saxo Bank | Frais par ordre très compétitifs sur cette tranche, bonne offre d’ETF PEA |

| Gros investisseur (> 5 000 € par ordre) | Interactive Brokers, Saxo Bank | Tarification dégressive avantageuse, outils de suivi avancés |

| Amateur d’ETF Amundi / Lyxor | Bourse Direct, Fortuneo | Large sélection d’ETF PEA éligibles, parfois avec des offres promotionnelles |

| Personne recherchant simplicité et services bancaires | Boursorama, Fortuneo | Écosystème bancaire complet (compte courant, carte, épargne) et PEA intégré |

| Investisseur expérimenté souhaitant outils avancés | Interactive Brokers | Plateforme très complète, accès mondial si vous utilisez aussi un CTO |

En fonction de votre propre profil d’investisseur, l’idée est de privilégier d’abord les frais adaptés à vos montants moyens d’ordres, puis de regarder l’ergonomie, la qualité du service client et l’écosystème général (banque seule ou banque + bourse).

Un point souvent sous-estimé concerne les changements de courtier. Si vous avez déjà un PEA dans un établissement cher, il est possible de le transférer vers un acteur plus compétitif sans perdre votre antériorité fiscale. De nombreux courtiers en ligne proposent d’ailleurs des offres de remboursement partiel ou total des frais de transfert (jusqu’à 150 €), ce qui facilite le passage d’une banque traditionnelle à une plateforme spécialisée.

Enfin, il faut toujours vérifier que l’acteur choisi propose bien l’ouverture d’un PEA (certains ne proposent qu’un compte-titres) et connaître les éventuelles spécificités d’exécution des ordres sur cette enveloppe (plages horaires, types d’ordres disponibles, traitement des dividendes PEA, etc.).

Une fois le bon établissement sélectionné, la question suivante est naturelle : comment ouvrir concrètement son PEA, démarrer le compteur fiscal, puis, le cas échéant, le transférer et gérer les retraits ?

6. Gérer concrètement son PEA : ouverture, transfert, retraits, sortie

Après avoir choisi votre enveloppe et votre courtier, il reste à passer à l’opérationnel : ouverture, transfert PEA si besoin, retraits, et, pour certains profils, conversion en rente viagère. C’est là que quelques détails pratiques peuvent faire la différence sur plusieurs années.

6.1 Ouvrir un PEA sans se tromper (et démarrer le compteur fiscal)

L’ouverture d’un PEA est une procédure assez simple, mais un détail joue un rôle central pour l’exonération future : la date d’ouverture retenue par l’administration fiscale est celle du premier versement, pas celle de la signature du contrat.

Les documents généralement demandés sont classiques :

- Une pièce d’identité en cours de validité (carte nationale ou passeport).

- Un justificatif de domicile de moins de trois mois.

- Un RIB d’un compte bancaire à votre nom.

- Votre numéro fiscal tel qu’il figure sur votre avis d’imposition.

Chez un courtier en ligne, le processus suit souvent la même séquence : création d’un compte via un formulaire, envoi des justificatifs, validation en quelques jours, puis mise à disposition des identifiants. L’étape décisive est ensuite le premier versement sur le compte-espèces du PEA : c’est ce mouvement d’argent qui déclenche officiellement l’ouverture et donc le début du délai de 5 ans pour l’exonération d’impôt sur le revenu.

Beaucoup d’épargnants signent les documents d’ouverture, puis attendent plusieurs semaines ou mois avant de verser la moindre somme, pensant « avoir pris date ». En réalité, tant qu’aucun euro n’a été versé, la date d’ouverture PEA n’est pas enregistrée et le compteur ne tourne pas. Pour lancer vraiment la mécanique et commencer à investir en bourse via le PEA, il est donc recommandé de faire un premier virement, même symbolique.

Une bonne pratique consiste à initier un versement modeste (10 ou 50 € par exemple) dès que le compte est activé, quitte à programmer les versements plus conséquents plus tard. Vous déclenchez ainsi l’ancienneté fiscale au plus tôt. C’est particulièrement intéressant pour les jeunes rattachés fiscalement à leurs parents : ouvrir un PEA Jeune dès 18 ans, avec un petit versement, permet de gagner plusieurs années d’antériorité, puis de basculer automatiquement en PEA classique à la sortie du foyer fiscal en conservant cette ancienneté.

Pour un pas-à-pas plus détaillé sur le passage du formulaire à votre premier ordre, vous pouvez consulter ce guide pour investir en bourse.

Une fois le plan ouvert et la « prise de date » effectuée, certains investisseurs souhaitent ensuite changer d’établissement pour réduire leurs frais ou accéder à une meilleure offre d’ETF. C’est là qu’intervient la procédure de transfert PEA.

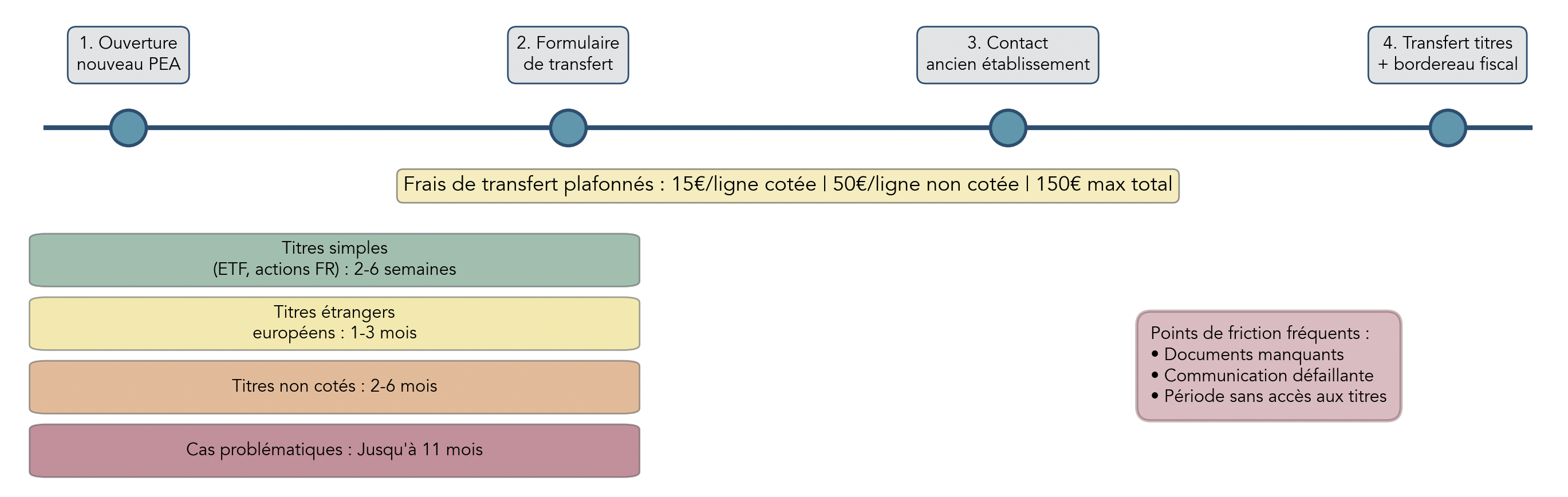

6.2 Transférer son PEA : coûts, délais réels et pièges

Le transfert d’un PEA vous permet de changer de courtier sans perdre l’antériorité du plan. La fiscalité reste attachée au PEA lui-même, qui est « déplacé » vers un nouvel établissement. La loi PACTE a encadré les frais pour limiter les abus.

Les plafonds légaux sont les suivants :

| Type de frais | Plafond légal |

|---|---|

| Frais par ligne cotée | 15 € maximum |

| Frais par ligne non cotée | 50 € maximum |

| Total du transfert | 150 € maximum |

Concrètement, la procédure suit généralement quatre étapes :

- Vous ouvrez un PEA dans le nouvel établissement (sans l’alimenter au-delà d’un petit montant si vous le souhaitez).

- Vous remplissez un formulaire de demande de transfert fourni par ce nouvel acteur.

- Le nouveau courtier prend contact avec l’ancien et orchestre le transfert des titres et du bordereau fiscal (historique des versements, plus-values, etc.).

- L’ensemble du portefeuille (liquidités et titres) est basculé vers le nouveau PEA.

Point clé : le transfert est obligatoirement total. Il n’est pas possible de transférer seulement quelques lignes d’ETF PEA et d’en laisser d’autres dans l’ancien établissement. Si vous souhaitez ne pas transférer certains titres, il faudra les vendre avant le transfert.

Les délais constatés en pratique varient fortement selon la composition du portefeuille et les acteurs impliqués :

| Situation du portefeuille | Délai observé |

|---|---|

| Portefeuille simple (ETF, actions françaises cotées) | Environ 2 à 6 semaines (certains cas rapportés en 10 jours) |

| Présence de titres étrangers européens | 1 à 3 mois |

| Présence de titres non cotés | 2 à 6 mois |

| Cas problématiques (multiples intermédiaires, titres complexes) | Jusqu’à 11 mois dans certains témoignages |

Pour limiter les mauvaises surprises, mieux vaut éviter de lancer un transfert en pleine phase de forte volatilité, car vous ne pourrez pas passer d’ordres pendant tout ou partie de la période. Il est souvent judicieux de simplifier son portefeuille avant de lancer la procédure en vendant les titres exotiques ou non cotés, qui allongent beaucoup les délais. Pendant le transfert, n’hésitez pas à relancer régulièrement les deux établissements pour vérifier que le dossier avance et, à l’arrivée, contrôlez bien que l’antériorité fiscale et les versements cumulés ont été correctement repris.

Une fois votre PEA en place dans le bon établissement, se pose tôt ou tard une question sensible : que se passe-t-il si vous retirez de l’argent du plan ?

6.3 Retraits partiels, retraits totaux : quelles conséquences sur le plan ?

Les conséquences d’un retrait sur un PEA dépendent entièrement de l’ancienneté du plan au moment où l’argent sort de l’enveloppe. Comprendre ces règles évite des erreurs coûteuses, comme une clôture involontaire avant 5 ans.

Le tableau suivant résume les principaux cas de figure :

| Ancienneté du PEA | Type de retrait | Fiscalité appliquée sur les gains | Conséquence sur le plan | Possibilité de nouveaux versements |

|---|---|---|---|---|

| Moins de 5 ans | Retrait partiel ou total (hors cas dérogatoires) | Flat tax 31,4 % (12,8 % d’IR + 18,6 % de prélèvements sociaux) | Clôture automatique du PEA | Impossible |

| Moins de 5 ans + cas dérogatoire (licenciement, invalidité, création d’entreprise, etc.) | Retrait partiel | En principe flat tax 31,4 % (sauf création / reprise d’entreprise où l’IR peut être exonéré) | PEA maintenu ouvert | Possible |

| 5 ans ou plus | Retrait partiel | Exonération totale d’IR, prélèvements sociaux de 18,6 % sur la part de gains contenue dans le retrait | PEA maintenu, fonctionnement normal | Possible, le plan reste alimentable |

| 5 ans ou plus | Retrait total | Exonération d’IR, prélèvements sociaux de 18,6 % sur l’ensemble des gains | Clôture du PEA | Non, il faudra en ouvrir un nouveau plus tard |

Avant 5 ans, la règle est donc extrêmement stricte : tout retrait, même limité à quelques centaines d’euros, entraîne la clôture, sauf cas dérogatoires très encadrés (licenciement, invalidité lourde, création ou reprise d’entreprise avec conditions précises). C’est l’une des raisons majeures pour lesquelles le PEA ne doit jamais servir d’épargne de court terme.

Après 5 ans, le fonctionnement devient beaucoup plus souple : vous pouvez effectuer des retraits partiels, conserver votre plan ouvert et continuer à l’alimenter. Sur chaque retrait, seule la partie correspondant aux gains (plus-values et dividendes) est soumise aux prélèvements sociaux de 18,6 %, le capital que vous avez versé n’étant jamais imposé.

Le calcul de la base imposable se fait au prorata. Par exemple :

- Vous avez versé 80 000 € au total.

- Votre PEA vaut 100 000 € aujourd’hui : la plus-value latente est donc de 20 000 €, soit 20 % de la valeur.

- Vous retirez 10 000 €.

La fraction de ce retrait considérée comme un gain est de 10 000 € × 20 % = 2 000 €. Les prélèvements sociaux seront donc de 2 000 € × 18,6 % = 372 €. Vous recevrez 9 628 € sur votre compte courant, et le PEA restera ouvert avec une valeur ajustée.

En pratique, pour retirer, la séquence est toujours la même : vendre éventuellement des titres pour alimenter le compte-espèces, attendre que les ventes soient dénouées, puis demander un virement de ce solde vers votre compte bancaire. C’est uniquement à cette dernière étape que la fiscalité des gains se déclenche.

Enfin, si l’on compare les conséquences d’un retrait sur un PEA avec un rachat sur une assurance-vie, la différence principale tient à la clôture automatique avant 5 ans dans le premier cas, alors qu’un rachat partiel sur une assurance-vie n’entraîne jamais la fermeture du contrat.

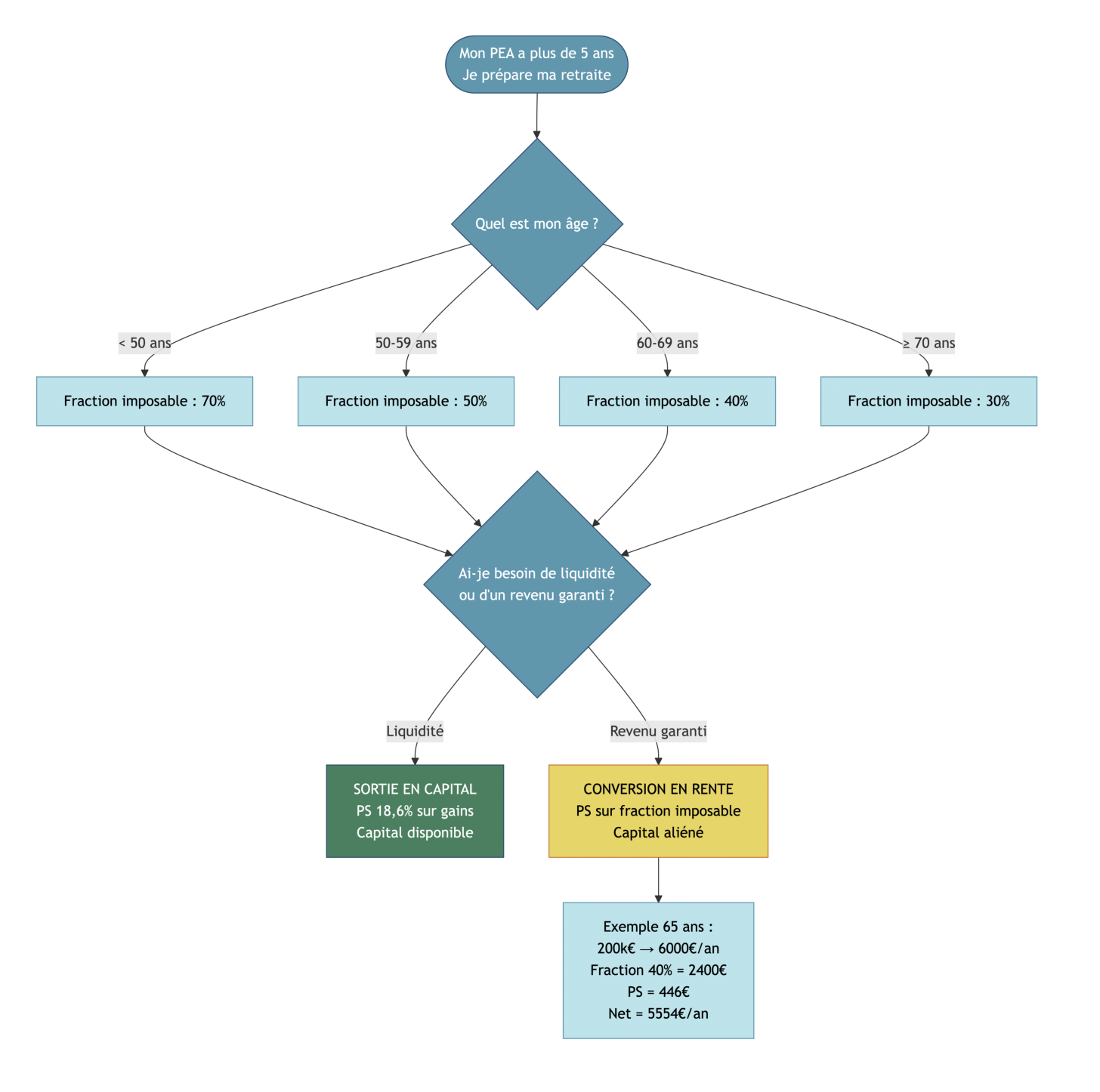

6.4 Sortir en capital ou en rente viagère ?

À l’approche de la retraite, certains détenteurs de PEA s’interrogent sur l’intérêt de transformer leur capital en rente viagère plutôt que de conserver une sortie en capital classique. Cette option n’est possible que via un PEA assurance, et uniquement après 5 ans d’ancienneté.

Le principe de la conversion en rente est simple : vous échangez définitivement votre capital contre un revenu garanti à vie. Ce capital est alors aliéné : il ne vous appartient plus et ne peut plus être transmis. En contrepartie, l’assureur vous verse chaque année (ou chaque mois) une somme déterminée à l’avance, dont la fiscalité est particulièrement avantageuse dans le cadre du PEA.

La fiscalité de la rente viagère issue d’un PEA de plus de 5 ans est la suivante : la rente est exonérée d’impôt sur le revenu, mais une fraction de son montant est soumise aux prélèvements sociaux de 18,6 %, en fonction de votre âge au premier versement :

| Âge au moment de la première rente | Part de la rente soumise aux prélèvements sociaux |

|---|---|

| Moins de 50 ans | 70 % |

| De 50 à 59 ans | 50 % |

| De 60 à 69 ans | 40 % |

| 70 ans et plus | 30 % |

Un exemple permet de rendre ce mécanisme plus concret. Supposons un capital de 200 000 € sur un PEA assurance, converti en rente viagère à 65 ans, pour un montant de 6 000 € par an. À cet âge, la fraction taxable aux prélèvements sociaux est de 40 % : la base imposable est donc de 6 000 € × 40 % = 2 400 €. Les prélèvements sociaux représentent 2 400 € × 18,6 % = 446 €. La rente nette perçue s’élève donc à 5 554 € par an.

Cette solution présente des avantages clairs : un revenu régulier garanti à vie, une simplicité de gestion et une fiscalité allégée. Elle a aussi des inconvénients : perte totale de flexibilité, impossibilité de récupérer le capital en une fois, et dépendance forte à votre espérance de vie réelle. Si vous décédez rapidement après la mise en place de la rente, vous aurez « peu profité » de ce capital.

En pratique, le choix entre garder une sortie en capital disponible (avec d’éventuels retraits partiels selon les besoins) et opter pour une rente dépend de votre situation globale : autres revenus de retraite, patrimoine immobilier, état de santé, souhait de transmettre ou non. Pour comparer plus finement l’impact de ces options sur vos futurs revenus de retraite, vous pouvez consulter : Revenus à la retraite.

À ce stade, vous disposez du cadre juridique, fiscal et pratique pour utiliser le PEA à bon escient. La suite logique consiste à passer sur un terrain plus stratégique : quelles allocations choisir, comment investir dans le temps, et quelles erreurs comportementales éviter pour vraiment tirer parti de cette enveloppe sur la durée.

7. Stratégies d’optimisation pour tirer le meilleur du PEA

Dans les parties précédentes, nous avons vu comment ouvrir, transférer et utiliser son PEA au quotidien. On peut maintenant passer à une étape plus stratégique : comment organiser le temps, les supports et la méthode d’investissement pour vraiment profiter de l’avantage fiscal sur la durée.

7.1 Prendre date le plus tôt possible (y compris avec un PEA Jeune)

La première stratégie, souvent sous-estimée, consiste à « prendre date » le plus tôt possible. Juridiquement, la date d’ouverture de votre PEA est celle du premier versement, pas celle de la signature du contrat. C’est ce versement, même symbolique, qui démarre le compteur des 5 ans avant l’exonération d’impôt sur le revenu.

Concrètement, cela signifie qu’un PEA signé mais jamais alimenté n’existe pas fiscalement. À l’inverse, 10 ou 50 euros versés une fois suffisent à lancer l’antériorité. Vous pouvez ensuite laisser le plan au repos quelques mois ou années avant de l’alimenter sérieusement : l’horloge fiscale tourne déjà.

Le tableau ci-dessous montre l’impact de l’âge d’ouverture sur la date à laquelle vous bénéficiez de la pleine exonération d’impôt sur le revenu :

| Âge d’ouverture | Exonération IR dès | Temps « gagné » |

|---|---|---|

| 18 ans | 23 ans | Maximum |

| 25 ans | 30 ans | — |

| 30 ans | 35 ans | 5 ans de retard |

| 40 ans | 45 ans | 10 ans de retard |

Le point clé apparaît d’emblée : ouvrir à 18 ou 25 ans permet d’avoir un PEA pleinement flexible (retraits partiels possibles sans clôture, versements toujours autorisés, 0 % d’IR) dès le début de sa vie professionnelle, alors qu’une ouverture à 40 ans reporte cette flexibilité à 45 ans.

Pour les 18–25 ans rattachés au foyer fiscal de leurs parents, le PEA Jeune est un levier puissant. Il est accessible de 18 à 25 ans, plafonné à 20 000 €, et il se transforme automatiquement en PEA classique à la fin du rattachement (ou au plus tard à 26 ans) en conservant toute l’antériorité fiscale. En pratique, un étudiant qui ouvre un PEA Jeune à 18 ans se retrouve, à 23 ans, avec un plan déjà exonéré d’IR sur les gains.

Une fois cette prise de date réalisée, même avec un petit montant, la question suivante se pose : quels supports utiliser dans le PEA pour capter la croissance mondiale avec un portefeuille simple et diversifié ?

7.2 Construire un portefeuille simple avec des ETF éligibles PEA

Selon nous, pour la grande majorité des particuliers, la manière la plus efficace d’exploiter le PEA reste l’utilisation de quelques ETF PEA bien choisis. Un ETF (Exchange Traded Fund) est un fonds indiciel coté qui cherche à répliquer la performance d’un indice comme le CAC 40, le S&P 500 ou le MSCI World.

En clair, l’intérêt est double : vous diversifiez immédiatement sur des dizaines ou centaines d’actions, et vous évitez le risque de vous tromper en sélectionnant quelques titres individuels. Cette diversification réduit le risque spécifique lié à une seule entreprise et rend la performance beaucoup plus proche de celle du marché global.

Voici une sélection d’ETF populaires éligibles PEA, permettant de couvrir l’Europe, les États-Unis et le monde entier grâce à la réplication synthétique :

| ETF | ISIN | Zone | Frais (TER) | Encours | Stratégie |

|---|---|---|---|---|---|

| iShares MSCI World Swap PEA | IE0002XZSHO1 | Monde | 0,25% | 1 500 M€ | Diversification mondiale |

| BNP Easy S&P 500 | FR0011550185 | USA | 0,12% | 2 750 M€ | Grandes caps US |

| Amundi PEA Nasdaq-100 | FR0011871110 | USA tech | 0,30% | 616 M€ | Secteur technologique |

| BNP Easy STOXX Europe 600 | FR0011550193 | Europe | 0,18% | 600 M€ | Europe large |

| Amundi CAC 40 | FR0007052782 | France | 0,25% | 3 428 M€ | Blue chips françaises |

Pour un investisseur débutant, un ETF MSCI World éligible PEA joue le rôle de « tout-en-un » : plus de 1 500 entreprises dans 23 pays développés, avec une pondération majoritairement américaine. Vous obtenez ainsi une large exposition aux actions mondiales sans avoir à multiplier les lignes ni à surveiller en permanence la composition du portefeuille.

En pratique, ces ETF « monde » ou « USA » sont accessibles dans le PEA grâce à la réplication synthétique déjà expliquée plus haut : le fonds détient un panier d’actions européennes, et un contrat de swap avec une banque lui permet de recevoir la performance de l’indice ciblé (S&P 500, MSCI World…). Le risque de contrepartie lié à ce swap existe, mais il est encadré par la réglementation UCITS : l’exposition à la banque ne peut dépasser 10 % de l’actif du fonds.

Si vous souhaitez approfondir le choix des indices et des fournisseurs, vous pouvez consulter notre guide dédié aux ETF avant de sélectionner les ETF PEA qui structureront votre portefeuille.

Avec ces supports en place, reste alors à définir une méthode d’investissement compatible avec le temps long et la psychologie de l’épargnant.

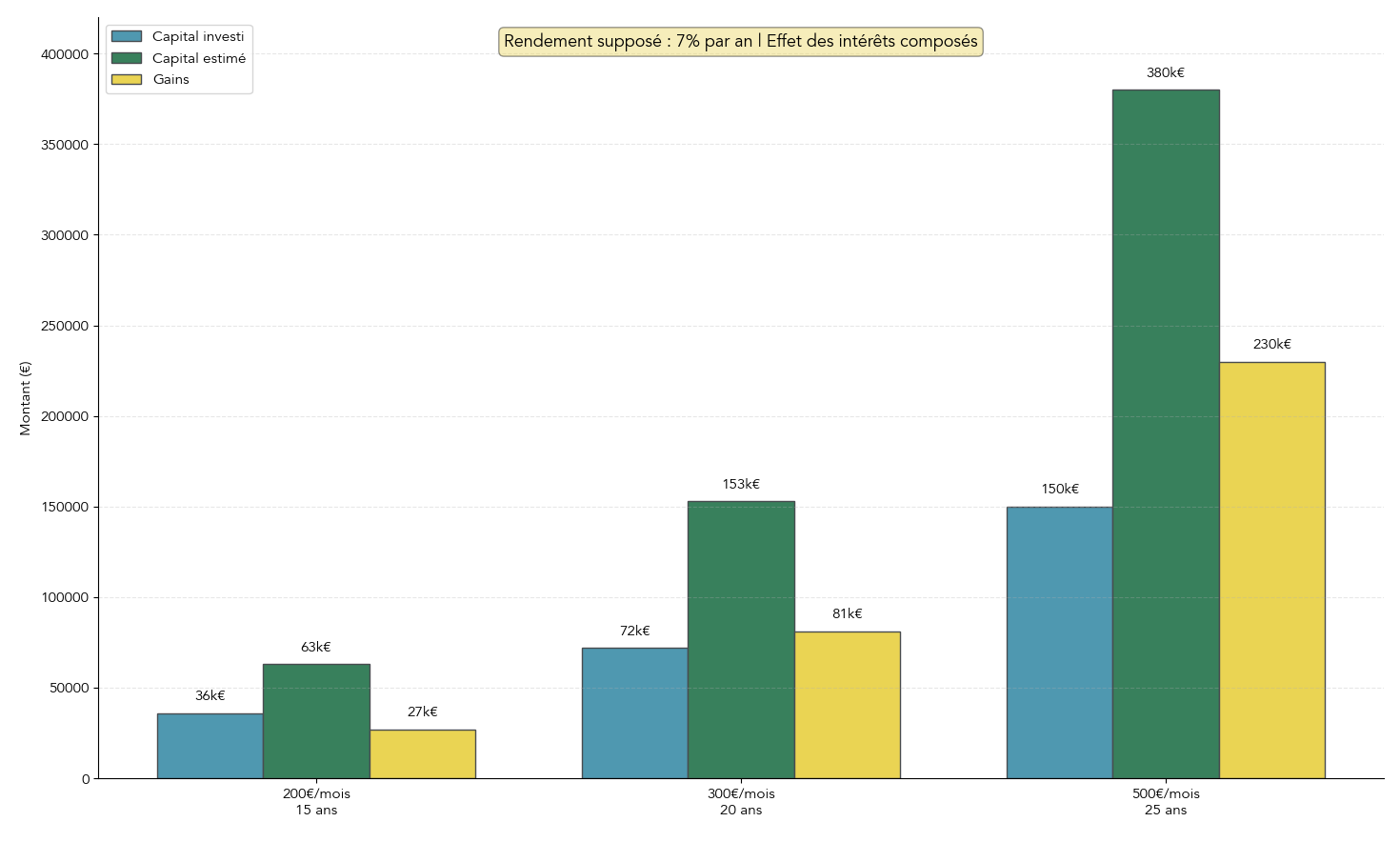

7.3 Mettre en place un DCA sur son PEA

Une fois le ou les ETF choisis, la vraie différence se joue dans la méthode de versement. La stratégie la plus simple et la plus robuste pour la plupart des particuliers est le DCA (Dollar Cost Averaging) : investir une somme fixe à intervalles réguliers, par exemple chaque mois, sans chercher à « timer » le marché.

Concrètement, vous programmez un virement mensuel vers votre PEA, puis un achat automatique ou manuel de votre ETF principal. Les avantages sont nombreux : vous lissez le prix d’achat (vous achetez plus de parts quand les marchés baissent, moins quand ils montent), vous installez une discipline automatique et vous réduisez le stress lié aux fluctuations. Les baisses deviennent alors des opportunités d’achat plutôt que des sources de panique.

La contrepartie est simple : dans un marché qui monterait en ligne droite, le DCA sous-performerait un investissement en une fois. Mais très peu d’épargnants investissent d’un seul coup des montants importants sans recul émotionnel ; pour la plupart, un plan régulier est la seule façon de tenir une gestion passive sur la longue durée. Certaines plateformes, comme Trade Republic, permettent d’ailleurs de programmer des plans d’investissement sur ETF PEA sans frais, ce qui renforce l’intérêt de cette approche.

Pour mesurer l’impact de cette méthode sur un PEA, voici une simulation avec un rendement annuel de 7 % sur différentes durées et montants :

| Versement mensuel | Durée | Rendement supposé | Capital investi | Capital estimé | Gain |

|---|---|---|---|---|---|

| 200 € | 15 ans | 7%/an | 36 000 € | ~63 000 € | +27 000 € |

| 300 € | 20 ans | 7%/an | 72 000 € | ~153 000 € | +81 000 € |

| 500 € | 25 ans | 7%/an | 150 000 € | ~380 000 € | +230 000 € |

Ces ordres de grandeur illustrent bien l’effet boule de neige des intérêts composés : plus la durée est longue et plus la somme mensuelle est élevée, plus l’écart entre capital investi et capital final se creuse. Pour que ce gain ne soit pas grignoté, il est essentiel de choisir un courtier adapté au DCA, avec des frais de courtage très faibles sur les petits ordres récurrents.

Adopter une stratégie d’investissement régulier de ce type s’inscrit pleinement dans une logique de gestion passive : vous définissez à l’avance vos montants, vos ETF PEA, votre horizon et vous laissez le temps faire le travail.

Astuces importantes

Pour que cette stratégie de DCA sur PEA reste efficace sur 10, 15 ou 25 ans, quelques réflexes simples font une vraie différence :

- Programmez vos versements en début de mois, en même temps que l’arrivée de votre salaire, pour ancrer l’épargne comme une « facture » prioritaire.

- Vérifiez que les frais de courtage par ordre restent très faibles (de l’ordre de 0 à 1 €) afin que la répétition des achats ne rogne pas votre performance.

- Évitez de modifier sans cesse vos montants ou vos ETF : trop d’ajustements reviennent à faire du market timing.

En résumé, une stratégie DCA claire, associée à un portefeuille d’ETF PEA diversifiés, constitue une stratégie pea long terme solide, à condition de respecter le plan dans la durée.

Avec cette partie « optimisation » en place (prise de date, ETF, DCA), il reste à regarder aussi le revers de la médaille : les risques réels du PEA et les erreurs fréquentes à éviter.

8. Risques, limites et erreurs fréquentes à éviter

Après avoir vu comment tirer le maximum du PEA, il est indispensable de préciser ce qu’il ne fait pas et les situations où il peut coûter cher. Le PEA reste un support d’investissement en actions, avec des risques de marché, des contraintes de liquidité et des pièges administratifs ou comportementaux.

8.1 Les risques inhérents du PEA (marchés, liquidité, contrepartie)

Investir via un PEA, c’est investir en actions européennes (et mondiales via ETF PEA), donc accepter un risque de perte en capital. L’histoire récente le rappelle : des baisses de l’ordre de -30 % en 2008 ou -20 % en 2022 ne sont pas exceptionnelles. Pour lisser ces à-coups, un horizon de plus de 10 ans et une diversification large restent indispensables dans tout investissement en bourse. Vous trouverez d’ailleurs un panorama plus général des risques sur l’investissement en bourse dans notre dossier dédié.

Le PEA présente aussi un risque de liquidité spécifique : avant 5 ans, tout retrait (hors cas dérogatoires) entraîne la clôture du plan et l’imposition au taux global de 31,4 % sur les gains. Il est donc crucial de garder une épargne de précaution suffisante sur des livrets ou un fonds euros, et de ne pas immobiliser dans le PEA des sommes dont vous pourriez avoir besoin rapidement.

Enfin, deux autres risques complètent le tableau : le risque de concentration, si votre portefeuille PEA se limite à quelques actions françaises très corrélées, et le risque de contrepartie lié aux ETF synthétiques. Sur ce dernier point, le cadre UCITS limite l’exposition à 10 % de l’actif du fonds, ce qui encadre fortement le risque en cas de défaillance de la banque partenaire du swap.

Le tableau suivant récapitule ces risques inhérents et les principales façons de les atténuer :

| Risque | Description | Mitigation |

|---|---|---|

| Perte en capital | Les marchés actions peuvent baisser significativement (-30% en 2008, -20% en 2022) | Horizon long terme (> 10 ans), diversification |

| Risque de liquidité | Impossibilité de retirer sans conséquences avant 5 ans | Épargne de précaution sur livrets |

| Risque de concentration | Portefeuille trop concentré sur quelques titres | ETF larges (MSCI World) |

| Risque de contrepartie (ETF swap) | Défaillance du partenaire de swap | Limité à 10% réglementairement (UCITS) |

Une partie des problèmes rencontrés par les épargnants ne vient cependant pas de ces risques structurels, mais de mauvaises compréhensions des règles du PEA.

8.2 Erreurs de compréhension les plus fréquentes

De nombreuses erreurs coûtent très cher alors qu’elles pourraient être évitées avec quelques repères simples. La première concerne les retraits avant 5 ans : beaucoup pensent qu’un petit retrait partiel resterait sans conséquence. En réalité, sauf cas dérogatoires (licenciement, invalidité, création d’entreprise…), tout retrait avant 5 ans clôture le plan et entraîne l’imposition des gains à 31,4 %.

Autre confusion récurrente : le plafond PEA. Certains croient que les gains sont inclus dans la limite de 150 000 €. En fait, seuls les versements comptent. Vous pouvez donc continuer à verser tant que la somme de vos versements n’a pas atteint 150 000 €, même si votre PEA vaut déjà bien davantage.

Le PEA est également souvent mal compris sur la transmission. Il ne peut pas être transmis directement aux enfants : il est clôturé au décès, sans avantage successoral particulier. Pour organiser un héritage optimisé, il faut plutôt s’appuyer sur l’assurance-vie, qui fait office de couteau suisse pour la transmission avec ses abattements spécifiques.

Le tableau suivant synthétise les principales idées reçues et la réalité des règles :

| Erreur / Confusion | Réalité | Conséquence |

|---|---|---|

| « Je peux retirer partiellement avant 5 ans » | Non, tout retrait avant 5 ans = clôture (sauf exceptions) | Perte de l’antériorité + flat tax 31,4% |

| « Le plafond de 150 000 € inclut mes gains » | Non, seuls les versements comptent | Vous pouvez encore verser si gains > 150k€ |

| « Je peux transmettre mon PEA à mes enfants » | Non, le PEA est clôturé au décès | Pas de transmission directe possible |

| « Après 5 ans, c’est totalement défiscalisé » | Non, les PS (18,6%) restent dus | Prévoir le prélèvement sur les gains |

| « Je peux avoir un PEA bancaire ET un PEA assurance » | Non, un seul PEA classique par personne | Choix à faire |

| « Ouvrir un PEA = date du contrat » | Non, c’est la date du 1er versement | Verser immédiatement, même 10 € |

| « Les actions US sont éligibles PEA » | Non, mais les ETF synthétiques oui | Via réplication swap uniquement |

| « Mon PEA doit rester 8 ans pour les avantages » | Non, 5 ans suffisent depuis la loi PACTE | Règle des 8 ans = ancienne |

Enfin, rappelons qu’il ne faut pas utiliser le PEA comme une poche de précaution. Pour tous les besoins à horizon court, mieux vaut choisir ses placements parmi les livrets réglementés ou un fonds euros plutôt que de risquer une clôture anticipée du PEA.

8.3 Erreurs comportementales qui plombent la performance

Même en connaissant les règles fiscales et les bons supports, beaucoup d’investisseurs sous-performent les indices à cause de réflexes psychologiques contre-productifs. Le plus fréquent consiste à attendre le « bon moment » pour commencer, ce qui conduit à rester des années hors du marché et à retarder la prise de date. La solution, ici, est d’ouvrir son PEA dès que possible et de démarrer un DCA, quitte à commencer modestement.

Autre réflexe courant : vendre en panique lors des baisses, transformant une perte latente en perte réelle. Un plan d’investissement long terme, basé sur des ETF diversifiés, aide à tenir le cap sans se laisser dicter ses décisions par les variations de court terme.

Voici un récapitulatif des principales erreurs comportementales observées sur les PEA :

| Erreur | Pourquoi c’est problématique | Solution |

|---|---|---|

| Attendre le « bon moment » pour commencer | Le meilleur moment était hier, le 2e meilleur est aujourd’hui | Prendre date immédiatement |

| Vendre en panique lors des baisses | Transformer une perte latente en perte réelle | DCA, vision long terme |

| Trop de trading | Frais qui grèvent la performance + erreurs de timing | Buy & hold, ETF |

| Sous-diversification | Risque concentré sur quelques titres | ETF large (MSCI World) |

| Ignorer les frais | 1% de frais annuels supplémentaires = -26% de capital après 30 ans | Comparer les courtiers |

Adopter une vraie stratégie pea long terme, avec des règles simples (prise de date, DCA, ETF globaux, contrôle des frais), aide à éviter ces pièges. Plus votre approche est claire et automatisée, moins vous êtes tenté de faire du market timing ou de multiplier les allers-retours. Pour prolonger cette logique, notre dossier sur la gestion passive détaille comment limiter les interventions inutiles et rester proche de la performance des indices.

L’ensemble de ces points peut paraître dense. Pour garder une vue d’ensemble claire, il est utile de disposer d’un tableau récapitulatif des règles et des arbitrages clés.

9. Synthèse opérationnelle : le PEA en un coup d’œil

Le tableau ci-dessous rassemble les réponses aux questions majeures : intérêt fiscal, plafonds, durée minimale, univers d’investissement, choix du courtier, transfert, transmission, stratégie optimale, risques et rendements de référence.

| Critère | PEA | Implication pratique |

|---|---|---|

| Intérêt fiscal | Exonération IR après 5 ans (PS 18,6% restent dus) | Économie de 12,8% d’impôt vs CTO |

| Plafond | 150 000 € versements (225 000 € avec PEA-PME) | Les gains ne comptent pas dans le plafond |

| Durée minimale | 5 ans pour exonération IR | Ne jamais retirer avant ce délai |

| Univers investissement | Actions UE + ETF monde (swap) | S&P 500, MSCI World accessibles via synthétique |

| Meilleur courtier | XTB (0%), Trade Republic (1€), Bourse Direct | À choisir selon votre profil et le volume d’ordres |

| Transfert | Possible, max 150 € de frais | Délai de 2 semaines à 6+ mois selon la complexité |

| Transmission | Non transmissible (clôture au décès) | Privilégier l’assurance-vie pour la succession |

| Stratégie optimale | Prendre date tôt + DCA sur ETF World | Ouvrir dès 18 ans, verser régulièrement |

| Principaux risques | Volatilité actions, blocage relatif < 5 ans | Prévoir une épargne de précaution hors PEA |

| Rendement moyen | 4,6% déclaré vs 7–11% pour les grands indices | La différence vient surtout des frais et de la diversification |

Conclusion

Au terme de ce guide, on retient que le PEA reste, selon nous, une enveloppe centrale pour investir en actions avec une fiscalité très allégée après 5 ans, à condition d’en respecter les règles de durée et de plafond.

Deux points clés sont à retenir : attention, tout retrait avant 5 ans entraîne la clôture du plan, sauf rares situations prévues par la loi, et le PEA se ferme automatiquement au décès, ce qui impose d’utiliser plutôt l’assurance-vie pour organiser la transmission. Autre levier souvent sous-exploité : la « prise de date » avec un premier versement, même symbolique, permet de lancer immédiatement le compteur fiscal, tandis que les ETF éligibles PEA à réplication synthétique ouvrent l’accès aux grands indices mondiaux sans sortir du cadre avantageux du plan.

Pour construire une stratégie globale cohérente, la prochaine étape consiste à explorer l’assurance-vie pour la transmission et la poche sécurisée, puis le PER si votre objectif principal est la retraite et la réduction de l’impôt sur le revenu. Vous pouvez ensuite approfondir la sélection d’ETF et la gestion indicielle, ou comparer plus finement PEA et compte-titres pour les investissements qui n’entrent pas dans le cadre du plan.

FAQ – Questions fréquentes autour du PEA

Quel est l’intérêt d’avoir un PEA ?

Après 5 ans de détention, les plus-values et dividendes d’un Plan d’Épargne en Actions (PEA) sont exonérés d’impôt sur le revenu : seuls les prélèvements sociaux de 18,6% s’appliquent. Cet avantage s’ajoute à un atout clé : l’imposition différée, qui vous permet d’arbitrer et de réinvestir sans fiscalité tant qu’il n’y a pas de retrait. Concrètement, sur 50 000 € de plus-value après 5 ans, on règle 9 300 € de prélèvements sociaux et l’on conserve 40 700 € nets. Sur un compte-titres ordinaire, la flat tax de 31,4% ferait tomber le net à 34 300 €. L’économie atteint ainsi 6 400 €, et les arbitrages internes n’entament jamais le capital investi. Enfin, les retraits d’un PEA de plus de 5 ans n’augmentent pas votre revenu fiscal de référence.

Quels sont les inconvénients du PEA ?

Le PEA impose un plafond de versements de 150 000 € pour le plan classique, extensible à 225 000 € en combinant avec un PEA-PME. Son univers d’investissement reste borné aux actions européennes en direct, et l’accès aux marchés US ou mondiaux passe par des ETF à réplication synthétique. Les fonds sont relativement bloqués : avant 5 ans, tout retrait entraîne la clôture et l’imposition au PFU de 31,4%, ce qui le rend peu adapté aux projets de court terme. Il n’offre pas d’avantage successoral, car le plan est clôturé au décès. Même après 5 ans, les gains supportent les prélèvements sociaux de 18,6%. Enfin, chacun ne peut détenir qu’un seul PEA classique, ce qui interdit de démultiplier l’enveloppe.

Comment fonctionne concrètement un PEA ?

Un PEA bancaire fonctionne en vase clos avec deux compartiments : un compte-espèces qui reçoit versements, dividendes et produit des ventes, et un compte-titres où sont conservés actions et ETF éligibles. Tant que l’argent reste dans l’enveloppe, aucune imposition n’est due, même si vous achetez et vendez fréquemment des titres. Seul un retrait vers votre compte bancaire personnel déclenche l’imposition, dont le régime dépend de l’ancienneté du plan. Le compte-espèces n’est pas rémunéré et ne peut jamais être débiteur, ce qui exclut l’achat à découvert. La date d’ouverture fiscale correspond à celle du premier versement effectif, et non à la signature du contrat. Démarrer avec un versement symbolique permet donc d’enclencher le compteur des 5 ans.

Quand peut-on retirer l’argent d’un PEA sans le clôturer ?

Avant 5 ans, tout retrait, même partiel, clôture en principe le PEA : les gains retirés sont taxés au prélèvement forfaitaire unique de 31,4%, sauf rares cas dérogatoires. Ces exceptions couvrent notamment le licenciement, l’invalidité, la retraite anticipée ou la création d’entreprise, qui permettent d’éviter la clôture. À partir de 5 ans, vous pouvez réaliser des retraits partiels sans fermer le plan, et conservez la faculté de faire de nouveaux versements. Dans ce cas, seuls les prélèvements sociaux de 18,6% s’appliquent sur la quote-part de gains incluse dans le retrait. Un retrait total après 5 ans ferme le plan, avec prélèvements sociaux dus sur les gains. L’anticipation de ce seuil change donc la manière de gérer sa liquidité.

Quel est le plafond d’un PEA et comment est-il calculé ?

Le plafond de 150 000 € concerne exclusivement la somme des versements cumulés depuis l’ouverture, et non la valeur de votre portefeuille. On peut donc encore verser si l’on a mis 100 000 € et que le PEA vaut 180 000 €, jusqu’à atteindre 150 000 € de dépôts. À l’inverse, après 150 000 € de versements, on ne peut plus alimenter le plan, même si sa valorisation est retombée à 90 000 €. Il existe en parallèle un plafond global PEA + PEA-PME de 225 000 €, dont 150 000 € maximum pour le PEA classique. Autrement dit, un PEA plein autorise jusqu’à 75 000 € de versements sur un PEA-PME. Mais l’on ne peut pas « transférer » du plafond PEA-PME vers le PEA classique.