Vous avez passé des heures à scruter un graphique de cours de bourse, en espérant y voir surgir des signaux de trading évidents, sans vraiment savoir si ces lignes, ces couleurs et ces volumes vous aident ou vous égarent. Comprendre ce qu’est réellement l’analyse technique, ce qu’elle permet de faire sur une action, un indice ou le Forex, et ce qu’elle ne garantit pas face à l’analyse fondamentale, est, selon nous, un enjeu central pour ne pas rejoindre les 89,4 % de traders particuliers perdants recensés par l’AMF.

Dans ce guide, nous clarifions pas à pas l’analyse technique, ses grands principes, ses indicateurs techniques clés et ses figures chartistes, avant de passer à leur mise en pratique concrète, à la gestion du risque et aux limites de cette approche pour vous aider à construire une stratégie de trading cohérente et adaptée à votre horizon.

1. Rappels : ce que recouvre l’analyse technique

Quand on parle d’analyse technique, on parle d’une méthode qui étudie les mouvements passés des cours de bourse et des volumes pour anticiper leurs fluctuations futures. En pratique, il s’agit d’une approche dont l’idée centrale est simple : les prix actuels intègrent déjà toute l’information disponible, et l’histoire a tendance à se répéter parce que la psychologie des investisseurs (peur, cupidité, panique, euphorie) reste la même au fil du temps.

La première règle à garder à l’esprit est la suivante : l’analyse technique ne fournit jamais de certitudes, seulement des probabilités. Un signal d’achat ne garantit pas que le prix va monter, il indique simplement qu’au vu des configurations de prix et de volumes, la balance des probabilités semble légèrement pencher dans un sens. L’apprentissage consiste donc à lire ces signaux, à en accepter les faux positifs, et à gérer le risque de manière à rester en vie sur la durée.

Pour comprendre pourquoi l’analyse technique est autant utilisée malgré les statistiques défavorables, il faut revenir à son origine : les travaux de Charles Dow et la théorie qui porte son nom.

2. Fondations : de Charles Dow aux principes de base de l’AT

Nous allons d’abord revenir sur Charles Dow et la naissance des premiers indices boursiers. Ensuite, nous traduirons ses six principes fondateurs en règles pratiques. Enfin, nous comparerons analyse technique et analyse fondamentale pour que vous sachiez clairement quel outil utiliser selon votre horizon et votre objectif.

2.1 Origines historiques : Charles Dow et naissance de l’analyse moderne

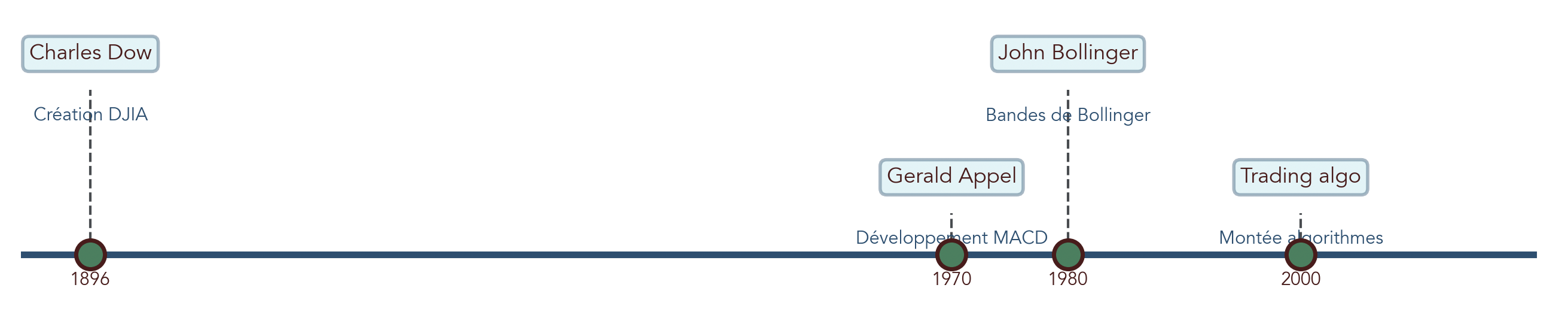

L’analyse technique telle qu’on la pratique aujourd’hui ne sort pas de nulle part. Elle trouve ses racines dans les travaux de Charles Henry Dow, journaliste américain né en 1851, cofondateur de Dow Jones & Company en 1882 et du Wall Street Journal en 1889. Dow n’a jamais écrit de manuel de trading, mais ses éditoriaux ont progressivement donné naissance à une véritable méthode.

En 1896, il crée le Dow Jones Industrial Average (DJIA), premier grand indice boursier moderne, composé à l’origine de 12 valeurs industrielles. L’idée est de disposer d’un baromètre simple de la santé économique américaine. Parallèlement, il met en place le Dow Jones Transportation Average (DJTA), centré sur les valeurs de transport, alors cœur de l’économie avec le rail.

Sa contribution majeure tient dans une observation qui paraît évidente aujourd’hui : les marchés financiers suivent des tendances identifiables, et l’étude de l’évolution passée des prix peut donner des indications sur les mouvements futurs. Cette intuition, à une époque où l’analyse graphique était balbutiante, jette les bases de ce que l’on appelle aujourd’hui analyse technique ou analyse chartiste.

Cette histoire n’est pas un simple décor académique. Les graphiques, moyennes mobiles, MACD ou bandes de Bollinger que l’on retrouve sur toutes les plateformes de trading s’inscrivent directement dans cette lignée. Comprendre d’où viennent ces outils aide à mieux les utiliser, plutôt que de les cocher au hasard dans un menu déroulant.

Ces intuitions ont ensuite été formalisées dans ce qu’on appelle la théorie de Dow, structurée autour de six grands principes. C’est cette grille de lecture qui reste, encore aujourd’hui, le socle de la plupart des analyses de tendance.

2.2 Les six principes de Dow et ce qu’ils impliquent pour vous

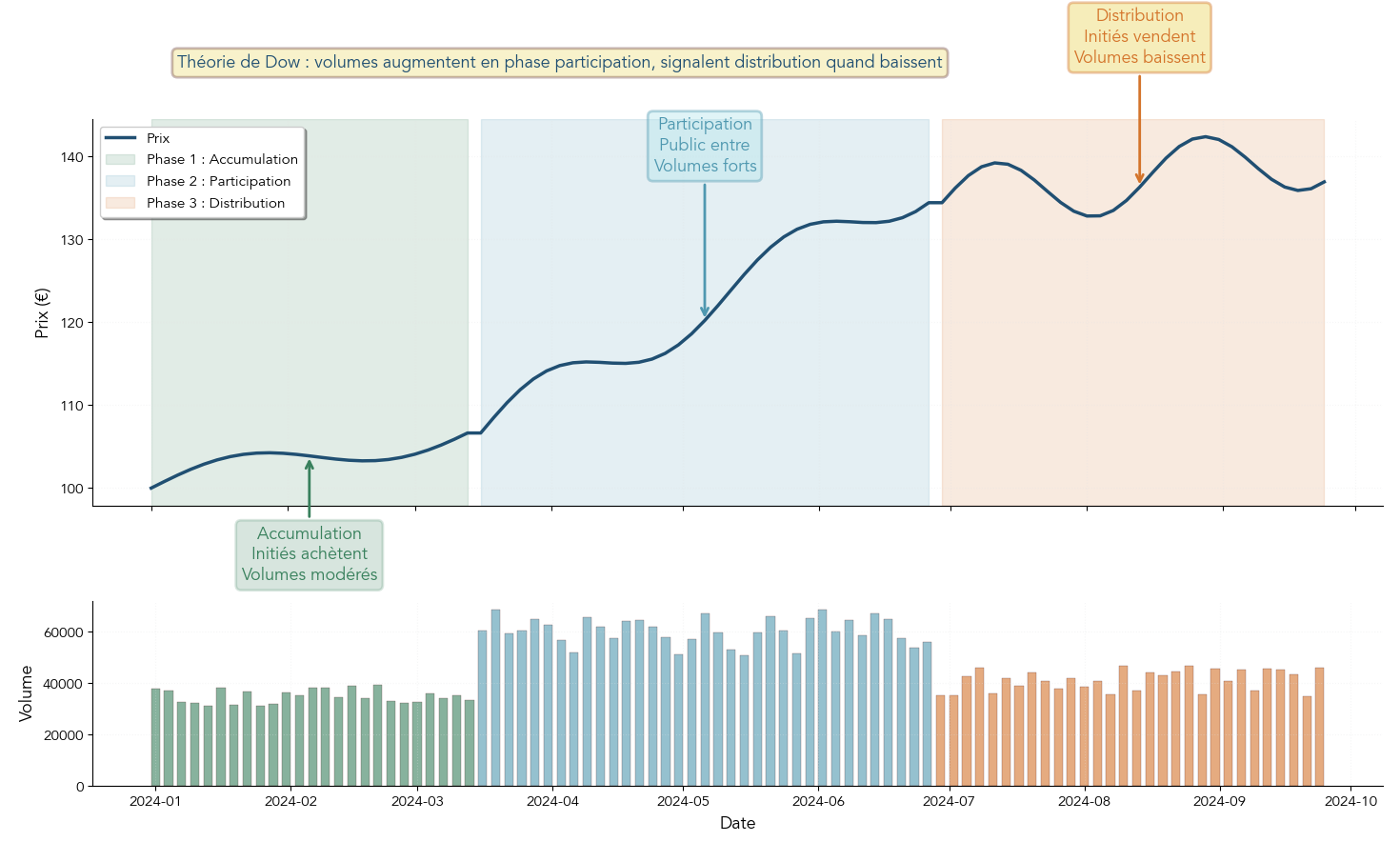

En pratique, les six principes formulés à partir des écrits de Charles Dow sont une boussole précieuse pour tout particulier qui veut structurer son approche du trading. Ils expliquent à la fois pourquoi le prix est au centre de l’analyse technique, comment lire les tendances et pourquoi les volumes comptent autant que les niveaux de prix.

Voici ces principes, avec leurs implications concrètes.

| Principe | Explication détaillée | Implication pour l’investisseur particulier |

|---|---|---|

| 1. Le marché intègre toute l’information | Toute information disponible (économique, politique, psychologique) est déjà reflétée dans les prix. Les cours actuels représentent la synthèse de toutes les analyses et anticipations des participants au marché. | Il est inutile de chercher des « informations cachées » ; concentrez-vous sur ce que les prix vous disent plutôt que sur les nouvelles. |

| 2. Trois types de tendances | Le marché évolue selon trois tendances simultanées : primaire (> 1 an), secondaire (3 semaines à 3 mois), tertiaire (< 3 semaines). La tendance primaire est le « mouvement de marée », les secondaires sont les « vagues », les tertiaires sont les « vaguelettes ». | Identifiez votre horizon d’investissement et alignez votre stratégie sur la tendance correspondante. Un day trader suit les tendances tertiaires, un investisseur long terme la tendance primaire. |

| 3. Trois phases par tendance primaire | Chaque tendance primaire se décompose en trois phases : accumulation (investisseurs avisés achètent discrètement), participation (le grand public rejoint le mouvement), distribution (les initiés vendent progressivement). | Repérez dans quelle phase se trouve le marché pour évaluer le potentiel restant. Entrer en phase de distribution est risqué. |

| 4. Les indices doivent se confirmer mutuellement | Pour Dow, une tendance haussière sur le DJIA devait être confirmée par une tendance similaire sur le DJTA. Si les deux indices divergent, le signal est faible. | Aujourd’hui, cherchez des confirmations entre indices corrélés (ex : S&P 500 et Nasdaq). Un signal sur un seul indice est moins fiable. |

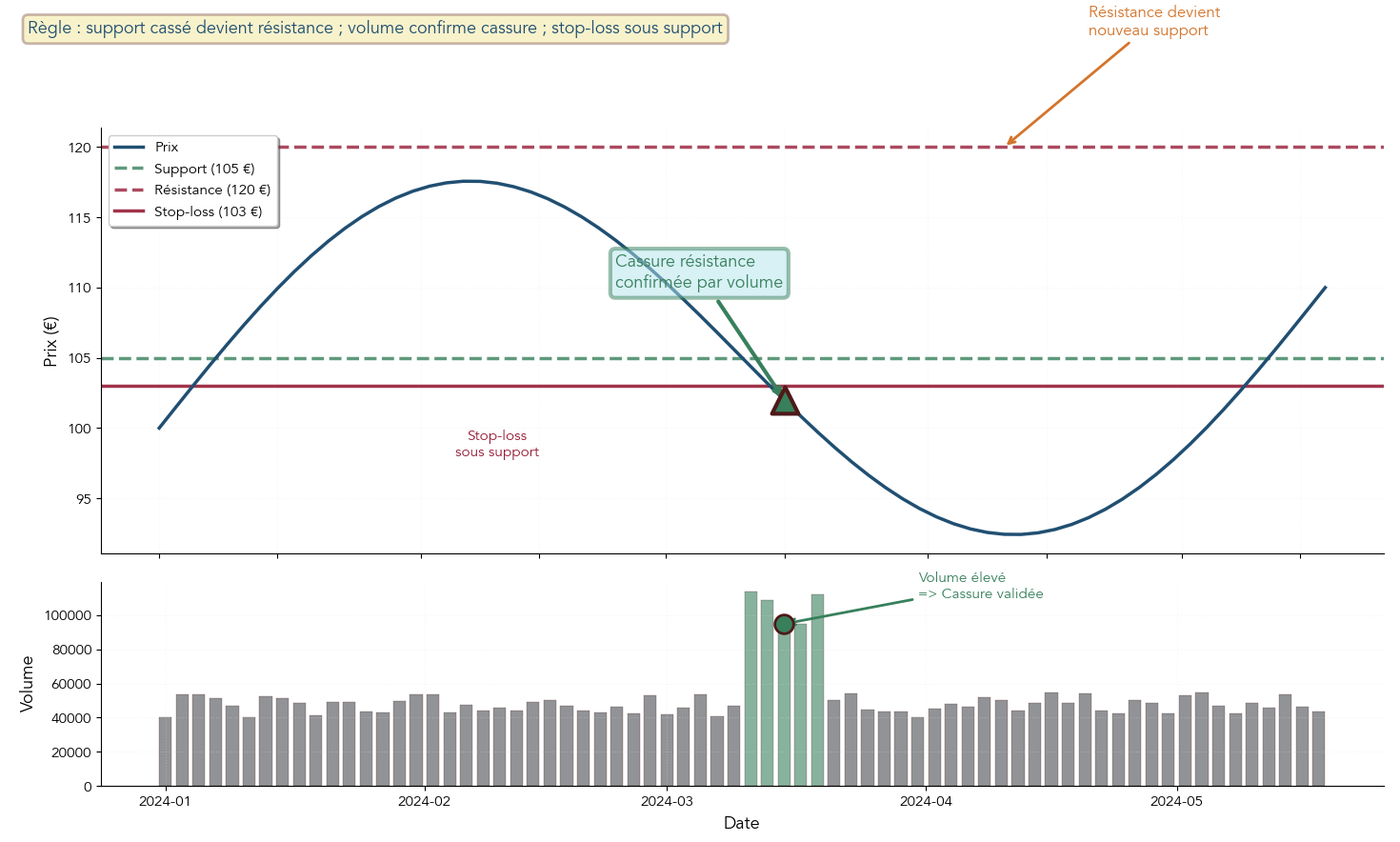

| 5. Le volume confirme la tendance | Dans une tendance haussière saine, les volumes doivent augmenter lors des hausses et diminuer lors des corrections. Un prix qui monte avec des volumes décroissants est un signal de faiblesse. | Analysez toujours les volumes en complément des prix. Une cassure de résistance sans volume est suspecte. |

| 6. La tendance persiste jusqu’à preuve du contraire | Une tendance en place a plus de probabilités de continuer que de s’inverser. Il ne faut pas anticiper les retournements mais attendre des signaux clairs de changement. | Ne tradez pas contre la tendance. « The trend is your friend » reste un adage fondamental. |

Ce tableau met en lumière plusieurs messages clés. D’abord, si « le marché intègre toute l’information », la chasse au scoop est moins efficace que la lecture disciplinée des prix et des volumes. Ensuite, la notion de trois tendances souligne l’importance d’aligner votre horizon de placement avec ce que vous regardez : inutile d’optimiser au tick près si vous investissez pour plusieurs années.

Les trois phases d’une tendance primaire (accumulation, participation, distribution) sont particulièrement parlantes : la phase d’accumulation est souvent la moins confortable psychologiquement mais aussi la plus intéressante en termes de potentiel, alors que la phase de distribution attire le grand public au moment où le risque de retournement augmente.

Enfin, le principe « la tendance persiste jusqu’à preuve du contraire » rappelle une règle de survie : éviter de se placer systématiquement contre une tendance bien établie avec l’espoir de capter le point haut ou le point bas exact. L’analyse technique aide à repérer les retournements, mais statistiquement, suivre la tendance reste plus favorable que la contrer.

Dès lors que ce socle est en place, la question suivante se pose naturellement : comment cette approche, centrée sur les prix et les volumes, se compare-t-elle à l’analyse fondamentale, qui cherche à estimer la valeur réelle d’une entreprise ?

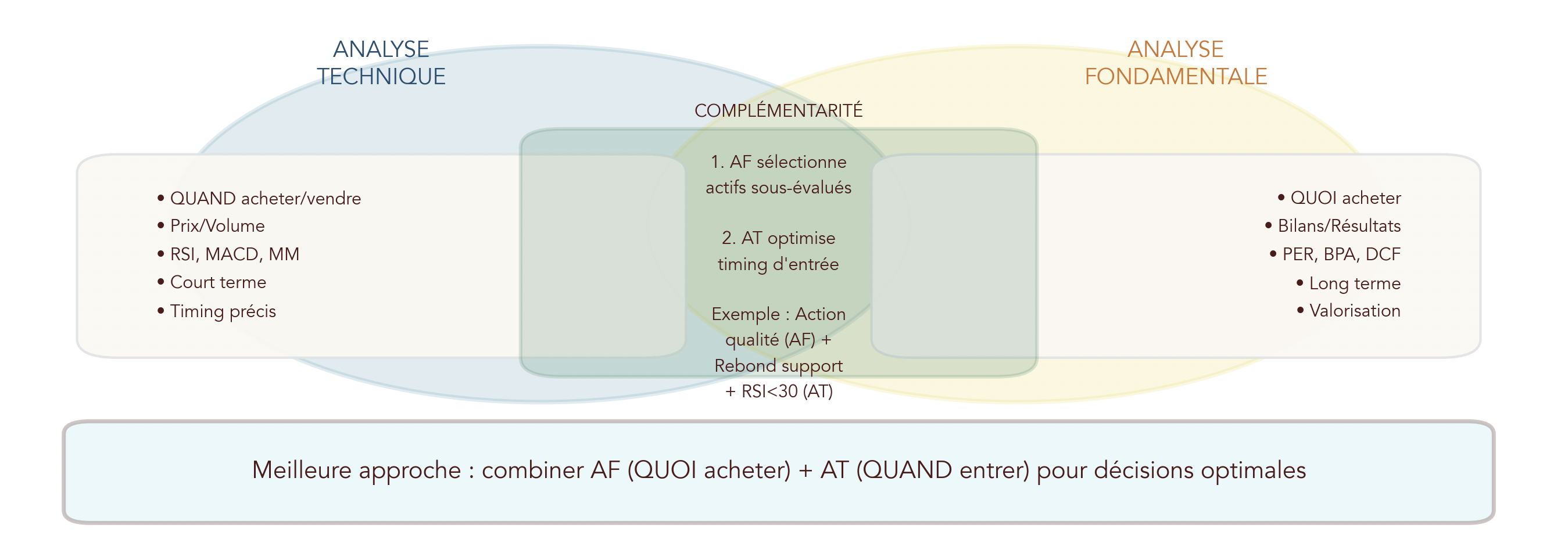

2.3 Analyse technique vs analyse fondamentale : deux briques complémentaires

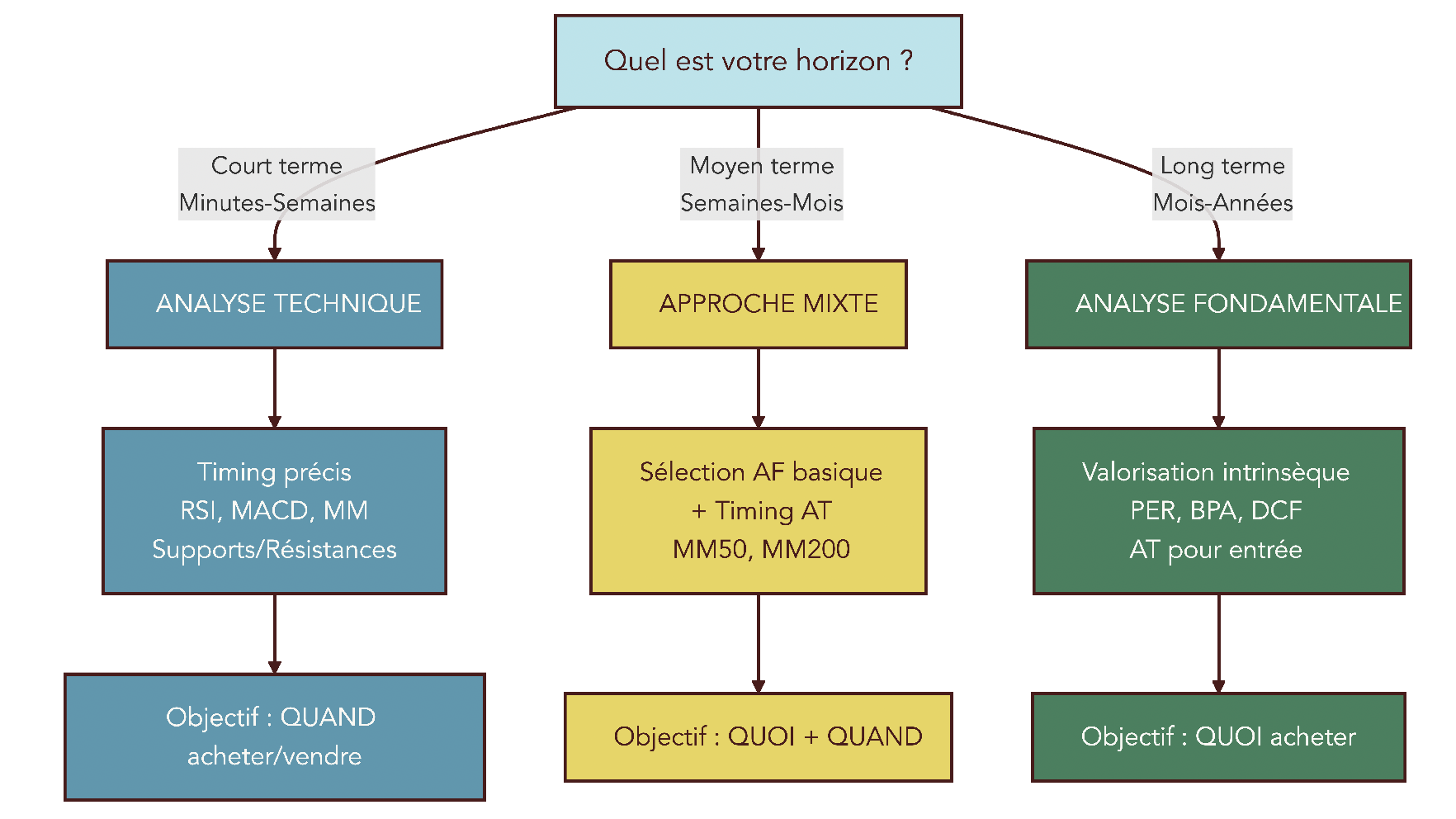

On oppose souvent analyse technique et analyse fondamentale comme si elles étaient incompatibles, alors qu’elles répondent en réalité à deux questions différentes. L’analyse technique part du principe que « le prix reflète tout » et se concentre sur les graphiques de cours et l’étude des volumes. Elle s’intéresse surtout aux horizons court à moyen terme (de quelques minutes à quelques semaines) et cherche à répondre à la question : quand acheter ou vendre ?

L’analyse fondamentale, elle, cherche à déterminer la valeur intrinsèque d’un actif à partir des données financières et économiques : chiffre d’affaires, bénéfices, endettement, marges, ratios comme le PER (Price Earning Ratio) ou le ROE (Return on Equity), position concurrentielle, etc. Son horizon est plutôt moyen à long terme (de plusieurs mois à plusieurs années), et la question centrale devient : quoi acheter et pourquoi ?

Le tableau suivant résume ces différences.

| Critère | Analyse technique | Analyse fondamentale |

|---|---|---|

| Philosophie | Le prix reflète tout ; l’histoire se répète car la psychologie humaine est constante | Le marché peut se tromper ; la valeur réelle finit par s’imposer |

| Données utilisées | Prix historiques, volumes, graphiques, indicateurs mathématiques | États financiers, ratios, données macro, actualités sectorielles |

| Horizon temporel | Court à moyen terme (minutes à semaines) | Moyen à long terme (mois à années) |

| Question centrale | « Quand acheter/vendre ? » (timing) | « Quoi acheter ? » (sélection) |

| Profil type | Day traders, swing traders, scalpers | Investisseurs value, buy-and-hold, stock-pickers |

| Outils principaux | RSI, MACD, moyennes mobiles, figures chartistes, Fibonacci | PER, BPA, ROE, DCF, analyse sectorielle |

| Forces | Timing précis, applicable à tout actif liquide, signaux objectifs | Compréhension profonde de la valeur, vision long terme |

| Faiblesses | Ignore les fondamentaux, faux signaux fréquents, prophétie auto-réalisatrice | Timing imprécis, chronophage, le marché peut rester irrationnel longtemps |

En pratique, chaque approche a donc ses points forts et ses angles morts. L’analyse technique permet une lecture fine des tendances et des niveaux de support/résistance sur les marchés financiers, mais ne dit rien de la qualité d’une entreprise ou de la solidité de ses bénéfices. L’analyse fondamentale donne une vision riche de la performance d’entreprise, mais reste souvent vague sur le moment précis où entrer ou sortir, surtout quand le marché reste irrationnel pendant plusieurs mois.

C’est pour cette raison que de nombreux investisseurs combinent les deux. Une stratégie courante consiste à filtrer les actifs avec l’analyse fondamentale : on sélectionne par exemple des actions d’entreprises rentables, peu endettées et jugées sous-évaluées par rapport à leurs pairs. Ensuite, on mobilise l’analyse technique pour optimiser le timing : entrer plutôt sur un rebond proche d’un support important, avec un indicateur RSI en zone de sur-vente et un croisement MACD haussier, plutôt que d’acheter au hasard.

L’idée n’est donc pas de choisir une « religion » mais d’adapter vos outils à votre horizon et à votre objectif. Une fois ce rôle respectif clarifié, on peut passer au concret : quels indicateurs techniques sont réellement essentiels pour un trading débutant sans se noyer dans la complexité ?

3. Les indicateurs techniques essentiels à connaître

Après les principes et les grandes approches, vient le moment des outils concrets. Nous allons d’abord voir comment les moyennes mobiles aident à lire la tendance de fond. Ensuite, nous aborderons les indicateurs de momentum comme le RSI et le MACD, ainsi que les bandes de Bollinger pour la volatilité. Enfin, nous verrons comment les retracements de Fibonacci et les niveaux de support et de résistance permettent de construire des plans d’entrée et de sortie précis.

3.1 Moyennes mobiles : lire la tendance de fond sans se compliquer

Pour un trader débutant, les moyennes mobiles sont souvent le meilleur point de départ. Elles servent à lisser les variations des cours de bourse pour faire apparaître plus clairement la tendance. Concrètement, une moyenne mobile simple (SMA, pour Simple Moving Average) calcule la moyenne arithmétique des prix de clôture sur un certain nombre de périodes. Une SMA 20 additionne les 20 derniers cours de clôture et divise par 20, ce qui réduit l’impact des mouvements brusques.

La moyenne mobile exponentielle (EMA, pour Exponential Moving Average) va un peu plus loin en donnant davantage de poids aux prix récents. Elle réagit donc plus vite aux changements de tendance, au prix de davantage de faux signaux. Cette différence de comportement est résumée dans le tableau suivant.

| Caractéristique | SMA (Simple) | EMA (Exponentielle) |

|---|---|---|

| Réactivité | Lente, lissée | Rapide, sensible aux prix récents |

| Retard (lag) | Important | Réduit |

| Faux signaux | Moins nombreux | Plus nombreux |

| Utilisation idéale | Investissement long terme, identification de tendance de fond | Trading court terme, swing trading, détection précoce des retournements |

| Périodes courantes | 50, 100, 200 jours | 9, 12, 26 périodes |

En pratique, on retrouve quelques signaux classiques : le « golden cross », lorsque la moyenne mobile courte (par exemple 50 jours) croise à la hausse la moyenne mobile longue (200 jours), est souvent interprété comme un signal d’achat sur une tendance haussière naissante. À l’inverse, le « death cross » correspond au croisement baissier et attire la prudence.

Un autre repère simple consiste à regarder la position du prix par rapport à la moyenne mobile 200 jours : au-dessus, la tendance de fond est plutôt haussière ; en dessous, plutôt baissière. Ce type de filtre évite de chercher frénétiquement des signaux de trading contre une tendance dominante, ce qui réduit mécaniquement le risque de cassure de support mal gérée.

Astuces importantes

Pour tirer le meilleur des moyennes mobiles sans complexifier votre écran, quelques règles simples peuvent faire la différence.

- Commencez avec une ou deux moyennes seulement, par exemple la MM50 et la MM200 jours, pour visualiser clairement la tendance de fond.

- Évitez de multiplier les périodes exotiques au début : 50, 100 et 200 jours pour le long terme, 9, 12 ou 26 périodes pour le court terme couvrent déjà la plupart des besoins.

- Utilisez les moyennes mobiles comme filtre de tendance, et non comme unique déclencheur d’ordre : combinez-les avec les supports et résistances ou un indicateur de momentum.

Avec ces repères, vous gardez une lecture claire des tendances sans noyer votre stratégie de trading sous les indicateurs techniques.

Une fois la tendance identifiée grâce aux moyennes mobiles, la question suivante est de mesurer la force du mouvement. C’est là que les indicateurs de momentum comme le RSI apportent une information complémentaire.

3.2 RSI : mesurer le « souffle » du marché

Le RSI (Relative Strength Index) est un oscillateur qui mesure la vitesse et l’amplitude des mouvements des prix sur une échelle de 0 à 100. Il ne se contente pas de dire si le cours monte ou baisse, il indique aussi à quel point ce mouvement est intense. Plus le RSI se rapproche des extrêmes, plus le marché est considéré comme en situation de sur-achat/sur-vente.

Le fonctionnement mathématique du RSI repose sur le rapport entre la moyenne des hausses et la moyenne des baisses sur un certain nombre de périodes. Ce qui compte pour vous, ce sont surtout les zones d’interprétation usuelles.

| Zone RSI | Interprétation | Action suggérée | Nuance importante |

|---|---|---|---|

| > 70 | Surachat : l’actif a trop monté, correction possible | Prudence à l’achat, envisager prise de bénéfices | En tendance haussière forte, le RSI peut rester >70 longtemps |

| 50-70 | Zone neutre haute, momentum haussier | Maintenir positions longues | Confirmation de tendance haussière |

| 30-50 | Zone neutre basse, momentum baissier | Prudence, éviter nouveaux achats | Confirmation de tendance baissière |

| < 30 | Survente : l’actif a trop baissé, rebond possible | Opportunité d’achat potentielle | En tendance baissière forte, le RSI peut rester <30 longtemps |

Un RSI au-dessus de 70 signale donc une zone de sur-achat où une correction devient de plus en plus probable, alors qu’un RSI en dessous de 30 attire l’attention sur une possible zone de retournement haussier. Mais il ne faut pas en déduire qu’un rebond ou une chute sont garantis : en tendance forte, l’indicateur peut rester longtemps dans ces zones extrêmes.

Les divergences du RSI sont également intéressantes : lorsque le prix inscrit un nouveau plus haut mais que le RSI n’arrive pas à suivre et marque un plus haut plus bas, cela peut signaler un essoufflement de la tendance haussière. L’inverse est vrai pour une divergence haussière en bas de marché. Dans les deux cas, il s’agit de signaux d’alerte, et non de certitudes.

En gardant cette logique à l’esprit, le RSI devient un complément précieux aux moyennes mobiles pour juger si un mouvement est encore « respirable » ou s’il approche d’une zone de retournement possible. Pour affiner encore le timing, il est cependant utile d’ajouter un indicateur qui combine tendance et momentum : le MACD, puis un outil de lecture de la volatilité comme les bandes de Bollinger.

3.3 MACD et bandes de Bollinger : momentum et volatilité mis en image

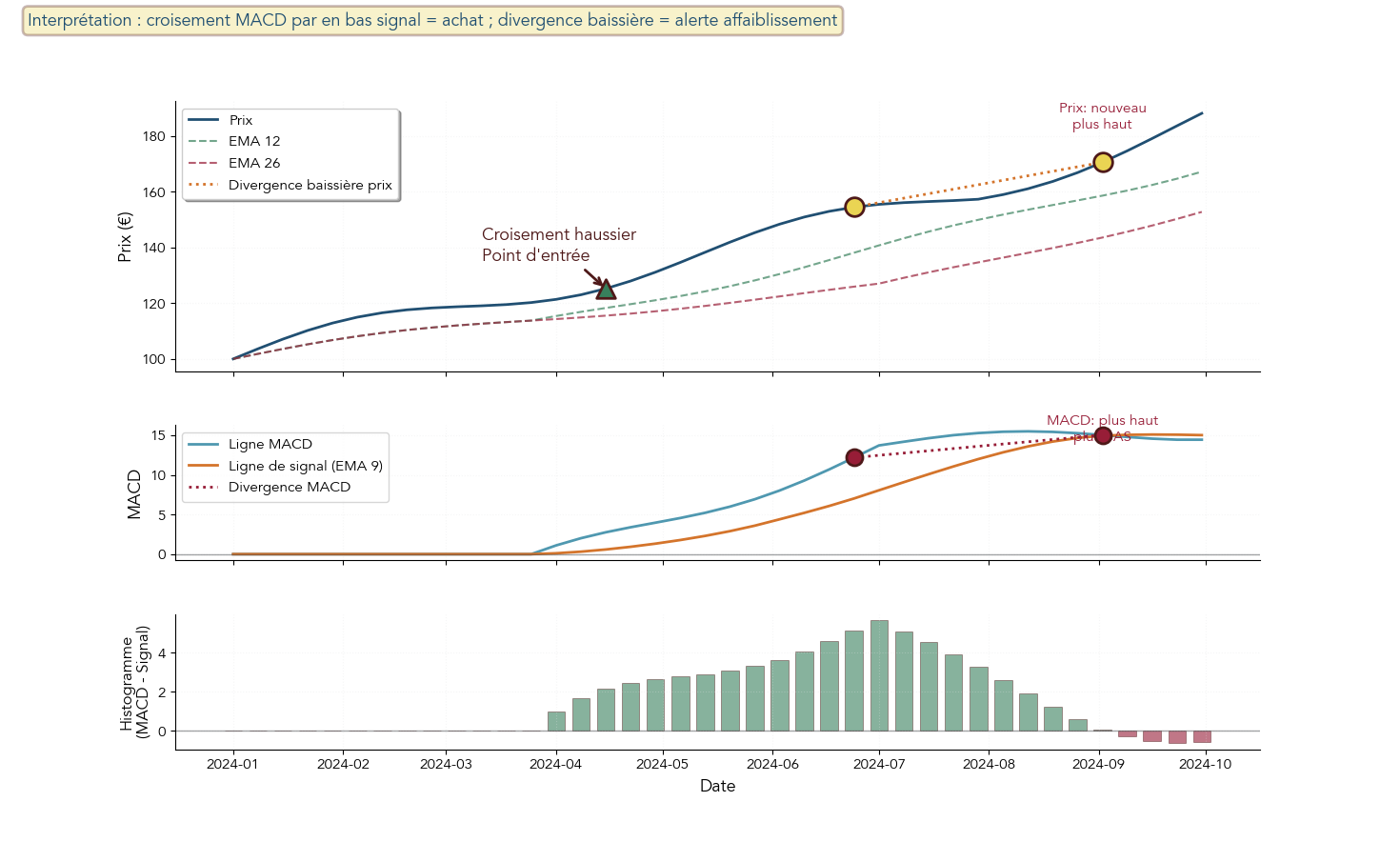

Le MACD (Moving Average Convergence Divergence) est un indicateur de momentum qui s’appuie sur deux moyennes mobiles exponentielles. Il permet de repérer les changements de tendance en visualisant l’écart entre une moyenne courte et une moyenne longue.

Il se compose de trois éléments : la ligne MACD, qui est la différence entre l’EMA 12 périodes et l’EMA 26 périodes ; la ligne de signal, qui est une EMA 9 périodes appliquée à la ligne MACD ; et enfin l’histogramme, qui représente la différence entre la ligne MACD et la ligne de signal. Un croisement haussier de la MACD au-dessus de la ligne de signal est interprété comme un signal d’achat potentiel, tandis qu’un croisement baissier suggère une opportunité de vente ou de sortie.

La position de la MACD par rapport à la ligne zéro donne aussi une indication rapide : au-dessus de zéro, le momentum est plutôt haussier ; en dessous, plutôt baissier. Comme pour le RSI, les divergences entre le prix et le MACD peuvent signaler un affaiblissement de la tendance en cours. Cependant, il est risqué de prendre chaque croisement comme un ordre de bourse automatique : il est préférable de confirmer ces signaux par d’autres éléments comme un support, une résistance ou le volume.

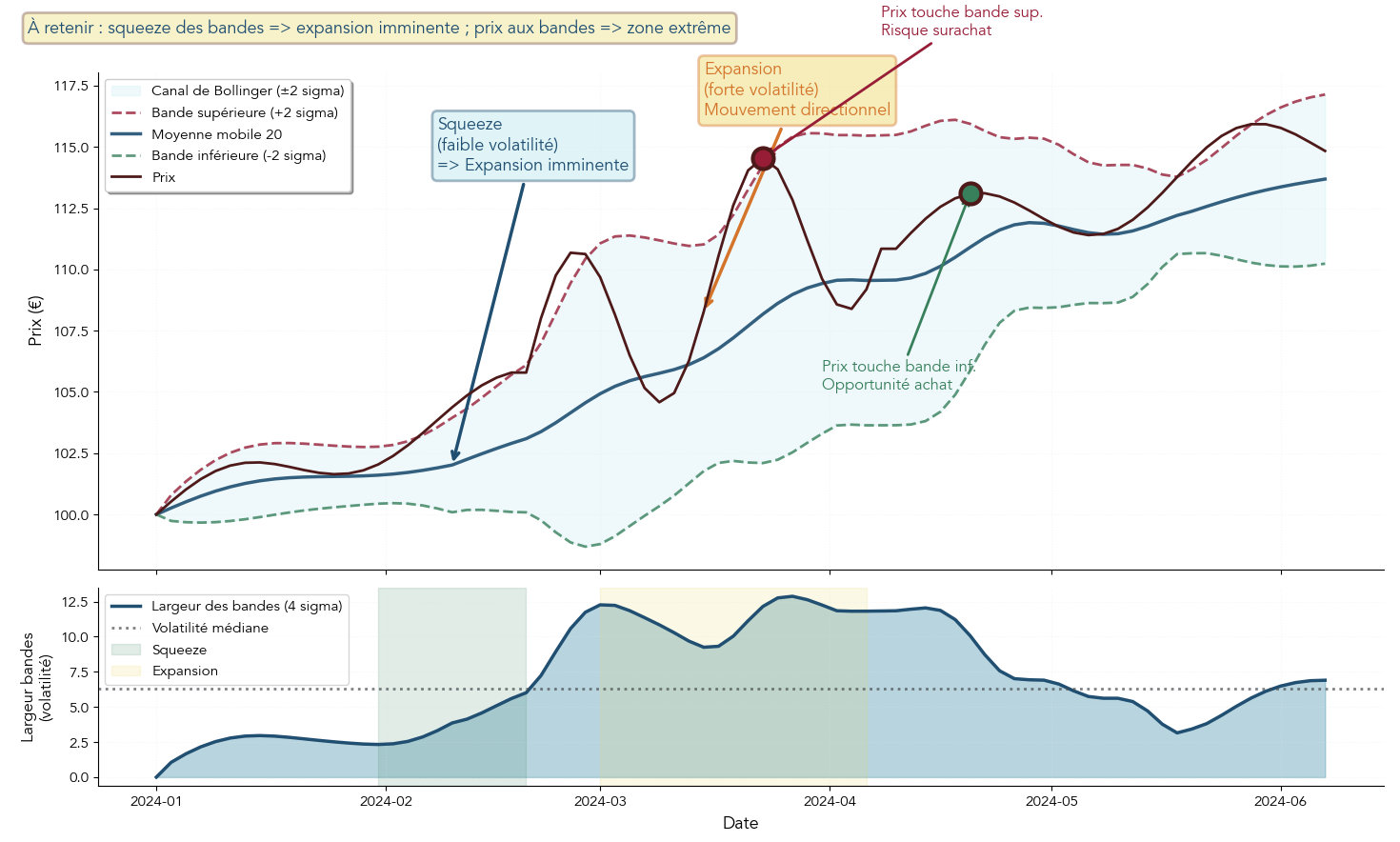

Les bandes de Bollinger, créées dans les années 1980 par John Bollinger, répondent à une autre question : dans quelle mesure le prix s’écarte-t-il de sa moyenne récente et quelle est la volatilité actuelle du marché ? Elles se composent d’une bande médiane (SMA 20 périodes) et de deux bandes externes calculées en ajoutant ou en soustrayant deux écarts-types à cette moyenne.

Lorsque le prix touche la bande supérieure avec un RSI supérieur à 70, on se trouve souvent en zone de sur-achat, ce qui peut inciter à prendre une partie de ses gains ou à éviter de se positionner à la hausse. À l’inverse, un contact avec la bande inférieure accompagné d’un RSI inférieur à 30 signale une zone de sur-vente où un rebond technique devient plus probable.

Les phases de « squeeze », où les bandes se resserrent fortement, signalent une période de faible volatilité qui précède souvent un mouvement plus ample. Beaucoup de traders attendent alors une cassure claire de la bande supérieure ou inférieure pour entrer dans le sens du mouvement, en positionnant un stop-loss sous la bougie de cassure ou sous le dernier creux pertinent.

| Stratégie | Configuration | Entrée | Stop-loss | Objectif |

|---|---|---|---|---|

| Rebond haussier | Prix touche bande inférieure + RSI < 30 | Achat | Sous le plus bas récent | MM20 ou bande supérieure |

| Rebond baissier | Prix touche bande supérieure + RSI > 70 | Vente/short | Au-dessus du plus haut récent | MM20 ou bande inférieure |

| Cassure après squeeze | Bandes resserrées + cassure de la bande supérieure | Achat | Sous la bougie de cassure | Extension selon range précédent |

Dans tous les cas, il est essentiel de garder à l’esprit que ces signaux restent probabilistes. Un rebond sur la bande inférieure avec RSI en sur-vente ne garantit pas une remontée immédiate, de la même manière qu’une cassure après squeeze peut parfois échouer. D’où l’importance d’un stop-loss réfléchi et de ne pas surdimensionner chaque position.

Après avoir vu comment identifier tendance, momentum et volatilité, il reste à répondre à une question très pratique : où placer concrètement ses ordres d’entrée, de stop et de prise de bénéfices ? C’est là qu’entrent en jeu les niveaux de Fibonacci, ainsi que les supports et résistances.

3.4 Fibonacci, supports et résistances : où placer concrètement ses niveaux

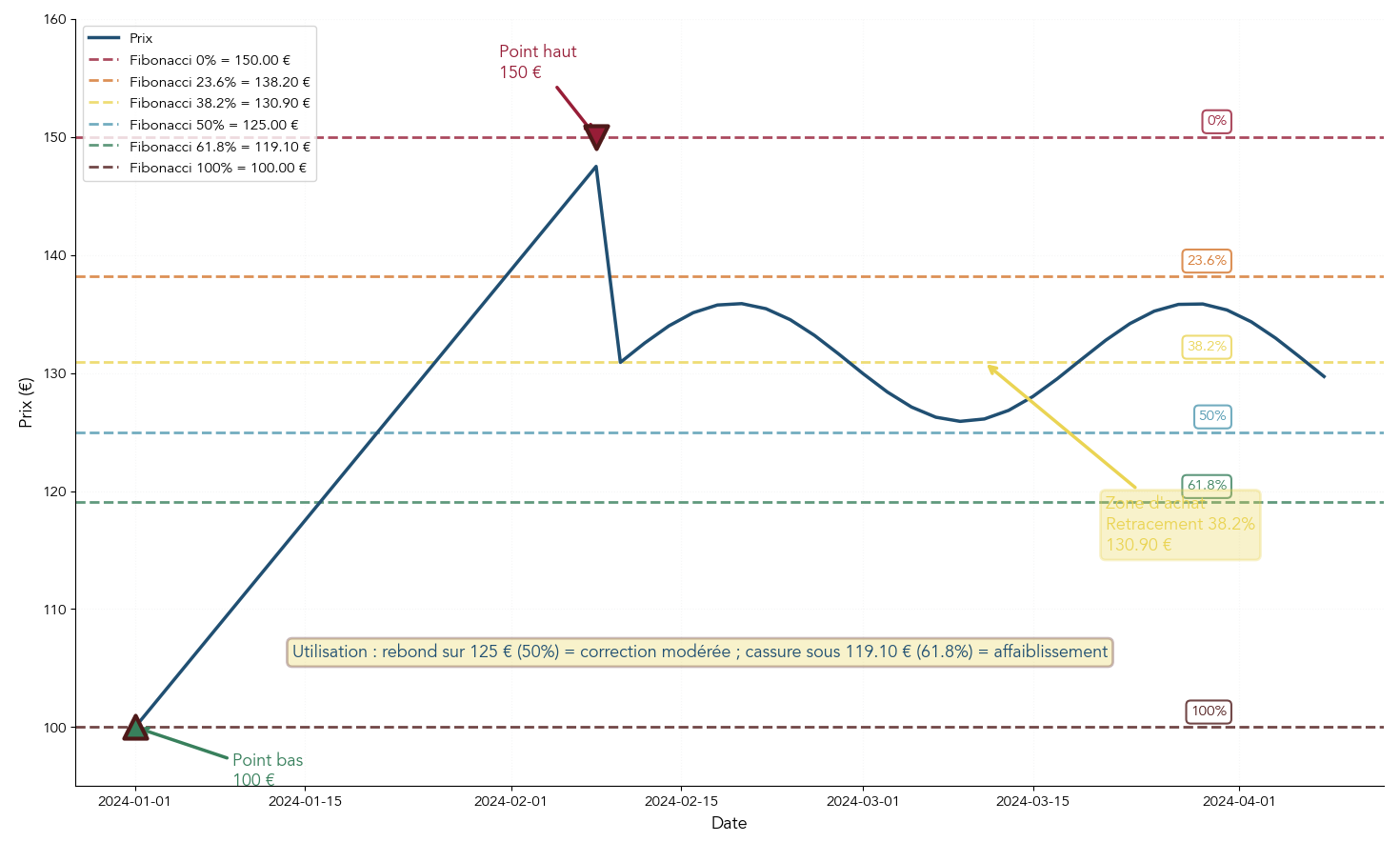

Les retracements de Fibonacci sont souvent perçus comme mystérieux, alors qu’ils reposent sur une logique finalement pragmatique. Ils découlent d’une suite mathématique ancienne, mais leur intérêt en analyse des marchés tient surtout au fait que des millions de traders surveillent les mêmes niveaux. Il s’agit donc d’une véritable prophétie auto-réalisatrice : plus un niveau est observé, plus il concentre d’ordres et plus il a de chances de provoquer une réaction du prix.

Les niveaux les plus utilisés sont 23,6 %, 38,2 %, 50 %, 61,8 % et 78,6 %. Ils sont calculés entre un point bas et un point haut significatifs et servent à repérer des zones de correction potentielles dans une tendance haussière ou baissière.

| Niveau | Signification | Utilisation |

|---|---|---|

| 23,6% | Retracement superficiel | Tendance très forte, correction minimale |

| 38,2% | Retracement modéré | Point d’entrée fréquent en tendance saine |

| 50% | Niveau psychologique (pas un vrai ratio Fibonacci) | Zone d’équilibre, très surveillée |

| 61,8% | « Ratio d’or » (Golden Ratio) | Niveau le plus important, dernier rempart avant affaiblissement |

| 78,6% | Retracement profond | Si cassé, la tendance initiale est probablement terminée |

Prenons un exemple simple : une action passe de 100 euros à 150 euros. Les principaux niveaux de retracement se situent alors autour de 138,20 euros (23,6 %), 130,90 euros (38,2 %), 125 euros (50 %) et 119,10 euros (61,8 %). Un investisseur peut envisager d’entrer sur un rebond proche de 125 euros, ce qui correspond à une correction intermédiaire, tout en plaçant un stop-loss sous le niveau de 119,10 euros, car une cassure franche de ce seuil suggérerait un affaiblissement de la tendance haussière initiale.

Les supports et résistances, quant à eux, forment le socle de toute étude chartiste. Un support correspond à un niveau de prix où la demande est suffisante pour arrêter une baisse, ce qui se traduit par plusieurs points bas alignés dans une même zone. Une résistance est l’inverse : un niveau où l’offre devient dominante, et où les prix peinent à franchir des sommets précédents.

Ces zones ont une forte dimension psychologique : beaucoup de traders privilégient des chiffres ronds (par exemple 10 000 points sur un indice) pour placer leurs ordres, ce qui renforce naturellement ces niveaux dans la pratique. Il existe aussi une règle de conversion importante : un support cassé devient souvent une résistance, car les acheteurs qui ont subi une cassure cherchent à « sortir à l’équilibre » lors du retour des prix sur ce même niveau.

| Situation | Interprétation | Action suggérée |

|---|---|---|

| Prix rebondit sur support | Demande forte, acheteurs présents | Achat possible avec stop sous le support |

| Prix casse le support avec volume | Vendeurs dominent, tendance baissière | Éviter l’achat, le support devient résistance |

| Prix bloqué sous résistance | Offre forte, vendeurs présents | Attendre cassure confirmée avant d’acheter |

| Prix casse la résistance avec volume | Acheteurs dominent, nouvelle impulsion | Achat possible avec stop sous l’ancienne résistance |

Pour un investisseur particulier, ces niveaux servent à structurer un plan de trading complet : entrée envisagée sur un rebond au-dessus d’un support ou après un franchissement de résistance avec volume, stop-loss placé légèrement sous le support ou sous la bougie de cassure, et objectif de take-profit fixé à proximité d’une résistance suivante ou d’un niveau de Fibonacci pertinent. Cette logique transforme une simple vue de graphique en véritable stratégie de trading avec gestion du risque.

Une fois ces briques de base en place — tendance, momentum, volatilité et niveaux clés — on peut aller plus loin en étudiant des figures chartistes plus complexes comme les chandeliers japonais. C’est là que se joue la confirmation des retournements ou la poursuite des tendances, sujet que nous aborderons dans la prochaine partie.

4. Figures chartistes et chandeliers : confirmer retournements et poursuites

Après les indicateurs techniques et les niveaux de prix, il reste une brique graphique très utilisée en trading : les figures chartistes et les chandeliers japonais. Elles ne remplacent pas le reste de l’analyse technique, mais elles aident à visualiser les grands scénarios possibles : retournement de tendance ou simple pause avant continuation.

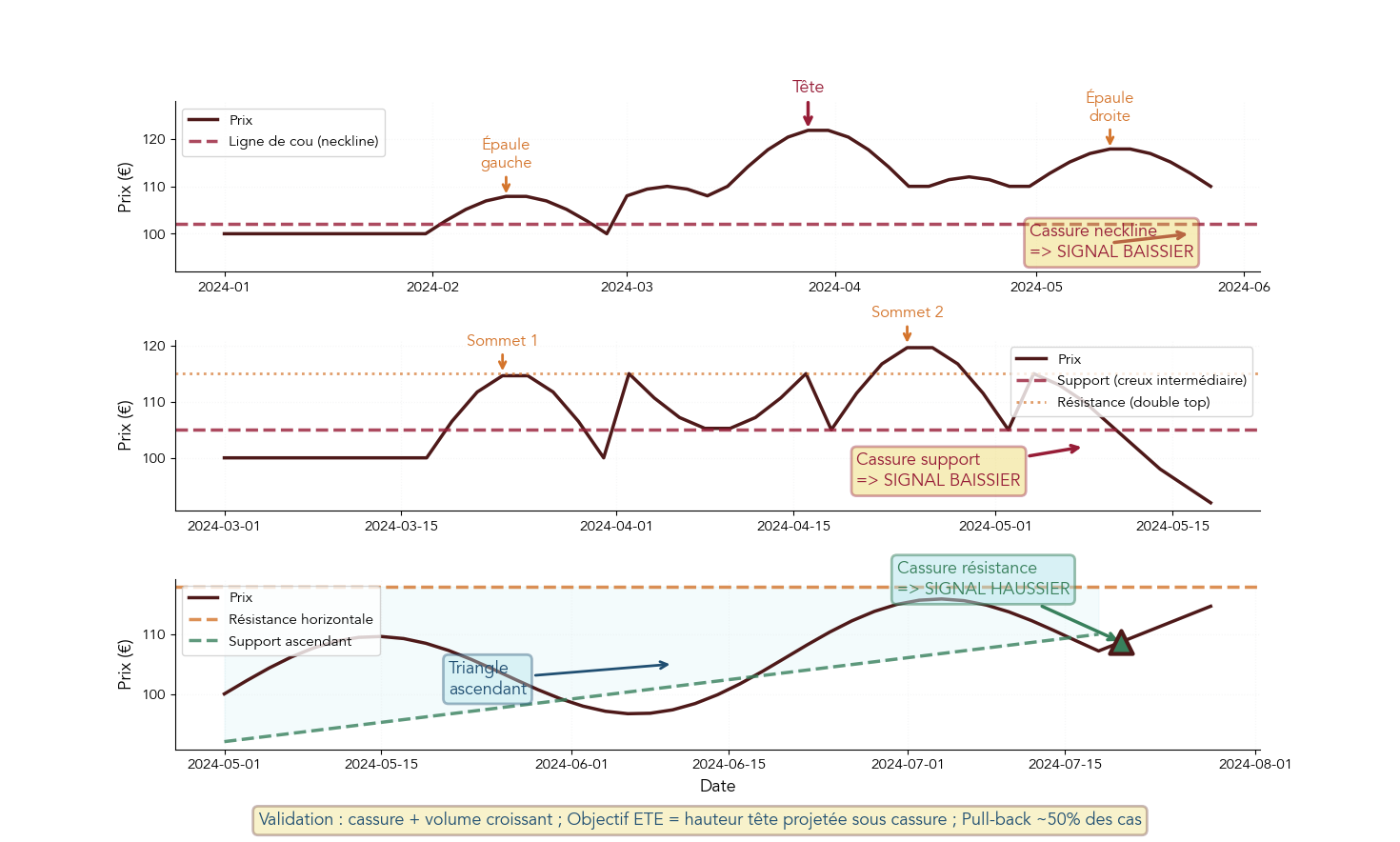

4.1 Figures de retournement : identifier les grands basculements de tendance

Les figures de retournement apparaissent généralement après une tendance haussière ou baissière déjà bien avancée. Leur rôle est simple : signaler qu’un mouvement dominant pourrait arriver à bout de souffle et laisser place à une nouvelle tendance sur les marchés financiers.

La plus connue est la figure tête-épaules (ETE) en haut de tendance haussière. On observe d’abord une épaule gauche (un premier sommet), puis une tête (sommet plus haut), puis une épaule droite (sommet plus bas que la tête, proche du niveau de la première épaule). Les deux creux entre ces sommets sont reliés par une ligne de cou. Tant que cette ligne de cou tient, la tendance haussière reste défendable. Le véritable signal de trading apparaît au moment où le cours de bourse casse cette ligne de cou, idéalement avec une hausse visible des volumes.

L’objectif de prix se calcule de façon mécanique : on mesure la hauteur entre la tête et la ligne de cou, puis on reporte cette hauteur à partir du point de cassure. Dans environ un cas sur deux, le marché effectue un pull-back : il revient tester la ligne de cou devenue résistance avant de repartir dans le sens du retournement. Ce retour est souvent une zone intéressante pour affiner une entrée ou renforcer une position déjà engagée.

La tête-épaules inversée fonctionne selon la même logique, mais en bas de tendance baissière. Cette fois, ce sont trois creux qui se forment, la tête étant le plus bas des trois. La cassure haussière de la ligne de cou valide un changement de tendance vers le haut.

D’autres figures de retournement complètent ce « kit de base » :

- Le double top : deux sommets proches du même niveau, séparés par un creux. Le signal devient réellement baissier lorsque ce creux intermédiaire est cassé à la baisse.

- Le double bottom : l’inverse, avec deux creux proches du même niveau, séparés par un sommet. La cassure de ce sommet valide un signal haussier.

- Les triples tops/bottoms, plus rares, suivent la même logique, avec trois sommets ou trois creux sur la même zone de retournement de tendance.

Dans tous les cas, l’objectif théorique de cours correspond à la hauteur de la figure (entre support et résistance internes) reportée à partir du point de cassure. Cela donne un cadre pour placer un take-profit et dimensionner son stop-loss.

Pour résumer les caractéristiques pratiques de ces configurations, on peut s’appuyer sur le tableau suivant.

| Figure | Signal | Validation | Objectif | Fiabilité |

|---|---|---|---|---|

| Tête-épaules | Baissier | Cassure ligne de cou + volumes | Hauteur de la tête reportée | Élevée |

| ETE inversée | Haussier | Cassure ligne de cou + volumes | Hauteur de la tête reportée | Élevée |

| Double top | Baissier | Cassure du creux intermédiaire | Hauteur de la figure reportée | Moyenne à élevée |

| Double bottom | Haussier | Cassure du sommet intermédiaire | Hauteur de la figure reportée | Moyenne à élevée |

| Triple top/bottom | Baissier/Haussier | Cassure du support/résistance | Hauteur de la figure | Élevée |

Ce tableau montre clairement que l’essentiel n’est pas de « deviner » la figure dès son apparition, mais d’attendre la validation (cassure confirmée, de préférence avec volume) avant d’agir.

Une fois ces configurations de retournement maîtrisées, la question suivante est : comment faire la différence entre un vrai changement de tendance et une simple pause avant reprise du mouvement initial ? C’est précisément le rôle des figures de continuation.

4.2 Figures de continuation : distinguer simple pause et vrai changement

Dans une tendance haussière ou baissière solide, le prix ne monte ni ne baisse en ligne droite. Il alterne phases d’accélération et phases de consolidation. Les figures de continuation aident à repérer ces pauses qui ressemblent parfois à des retournements, mais annoncent le plus souvent une reprise dans le même sens.

Les triangles sont les plus fréquents.

- Le triangle symétrique se forme quand une oblique descendante (sur les sommets) et une oblique montante (sur les creux) convergent. Les sommets sont de plus en plus bas, les creux de plus en plus hauts : la pression acheteuse et la pression vendeuse se neutralisent peu à peu. C’est une zone d’incertitude, la cassure peut intervenir vers le haut ou vers le bas.

- Le triangle ascendant combine une résistance horizontale au-dessus et une oblique de support montante en dessous. Les creux montent, mais les sommets bloquent au même niveau de prix. Cette structure reflète une pression acheteuse croissante sous une résistance, le scénario le plus courant étant un franchissement de résistance et une reprise de la tendance haussière.

- Le triangle descendant propose la situation inverse : un support horizontal en bas, une oblique descendante en haut. Les sommets sont de plus en plus bas, ce qui signale une pression vendeuse persistante sur un même support. La cassure à la baisse est statistiquement plus fréquente.

Viennent ensuite les drapeaux et fanions, très appréciés pour le trading actif. Après un mouvement brutal, appelé le « mât », le cours entre dans une petite consolidation inclinée (drapeau, sous forme de canal) ou triangulaire (fanion). Le principe opérationnel est simple : lorsque le prix casse ce petit canal ou triangle dans le sens du mât, l’objectif de cours correspond à la hauteur du mât reportée à partir du point de cassure.

Dans tous les cas, le point clé reste le même : il ne s’agit pas d’anticiper, mais d’attendre la cassure confirmée, de préférence avec une augmentation des volumes. Avant cette cassure, un triangle ou un drapeau ne sont que des hypothèses graphiques parmi d’autres.

Avec ces figures de retournement et de continuation, on commence à avoir une lecture graphique assez fine des scénarios possibles. Il reste toutefois un outil précieux pour affiner le timing des signaux de trading, bougie par bougie : les chandeliers japonais.

4.3 Chandeliers japonais : lire le combat acheteurs/vendeurs bougie par bougie

Les chandeliers japonais complètent l’étude chartiste en zoomant sur ce qui se passe à l’intérieur de chaque période (jour, heure, etc.). Ils permettent de lire, en un coup d’œil, le rapport de force entre acheteurs et vendeurs sur un niveau de prix donné.

Historiquement, cette représentation vient du Japon du XVIIIe siècle, où Munehisa Honma observait déjà les mouvements du prix du riz à la bourse d’Osaka. Aujourd’hui, elle s’applique à tous les actifs : action, indice, Forex, matières premières.

Chaque chandelier représente quatre informations clés :

- le prix d’ouverture,

- le prix de clôture,

- le plus haut,

- le plus bas.

Le corps de la bougie relie l’ouverture et la clôture ; les mèches (ou ombres) indiquent les extrêmes atteints pendant la période. Un corps long traduit une conviction forte dans un sens (pression acheteuse ou vendeuse marquée), tandis qu’un corps très petit, entouré de mèches, signale plutôt l’indécision.

Le tableau ci-dessous regroupe les principaux chandeliers de retournement utilisés pour affiner les entrées et sorties.

| Chandelier | Description visuelle | Signal | Condition d’apparition |

|---|---|---|---|

| Marteau | Petit corps en haut, longue mèche inférieure (≥ 2× corps) | Haussier | Après tendance baissière |

| Pendu | Même forme que le marteau | Baissier | Après tendance haussière |

| Marteau inversé | Petit corps en bas, longue mèche supérieure | Haussier | Après tendance baissière |

| Étoile filante | Même forme que le marteau inversé | Baissier | Après tendance haussière |

| Doji | Corps quasi inexistant (ouverture ≈ clôture) | Indécision | Fort signal si après tendance marquée |

| Englobante haussière | Grande bougie verte englobe entièrement la rouge précédente | Haussier | Après tendance baissière |

| Englobante baissière | Grande bougie rouge englobe entièrement la verte précédente | Baissier | Après tendance haussière |

| Étoile du matin | 3 bougies : grande rouge + petite + grande verte | Haussier fort | Après tendance baissière |

| Étoile du soir | 3 bougies : grande verte + petite + grande rouge | Baissier fort | Après tendance haussière |

Un marteau après une tendance baissière signale par exemple que les vendeurs ont poussé le prix très bas en intra-période, mais que les acheteurs ont repris la main avant la clôture : d’où la longue mèche basse et le petit corps en haut. Le pendu raconte l’histoire inverse en haut de tendance haussière. Les englobantes et les étoiles du matin/du soir donnent, elles, des signaux plus forts mais plus rares.

Le doji mérite un focus particulier. Quand ouverture et clôture sont presque identiques, cela signifie que malgré les allers-retours intrajournaliers, aucun camp n’a vraiment gagné du terrain. Pris isolément, ce n’est qu’un signe d’équilibre. En revanche, après une longue tendance haussière ou baissière, la formation d’un doji peut indiquer que la pression dominante s’essouffle, et qu’un retournement ou au moins une consolidation deviennent plus probables.

En pratique, ces chandeliers gagnent à être utilisés comme signaux de confirmation, et non comme déclencheurs isolés. Un marteau sur un support majeur, avec un RSI en zone de survente, aura bien plus de poids qu’un marteau perdu au milieu d’une zone neutre.

Avec l’ensemble de ces outils graphiques (figures chartistes, niveaux de prix, chandeliers), on sait désormais repérer les grandes zones de retournement et de continuation. Il reste à transformer cette lecture en ordres concrets, avec des stop-loss et des take-profit cohérents, puis à encadrer le tout par une gestion du risque rigoureuse.

5. Passer de la théorie à l’action : ordres, risque, frais et outils

On va maintenant quitter le terrain des graphiques pour passer à la mécanique concrète : comment transformer un scénario technique en ordre de bourse, comment dimensionner le risque et quel environnement choisir (courtier, plateforme, paper trading) pour démarrer dans de bonnes conditions.

5.1 Du graphique à l’ordre de Bourse : stop-loss, take-profit, trailing stop

Une fois un signal de trading identifié (support, résistance, figure chartiste, divergence RSI…), l’étape suivante consiste à traduire ce scénario en transaction boursière claire. Pour cela, quelques types d’ordres suffisent largement au trading débutant.

Le stop-loss est l’ordre le plus important : il ferme automatiquement la position si le prix atteint un niveau de perte prédéfini. Sur une action achetée à 100 €, un stop-loss placé à 95 € limite mécaniquement la perte potentielle à 5 %. La bonne pratique consiste à placer ce stop sous un support identifié en analyse technique, plutôt que « au hasard ».

Le take-profit est l’ordre symétrique : il clôture la position lorsque l’objectif de gain est atteint. Si la zone de résistance suivante se situe vers 115 €, un take-profit placé légèrement en dessous permet de sécuriser ce gain de 15 % avant un éventuel retournement.

Le trailing stop (stop suiveur) offre un compromis intéressant entre protection du capital et laisser-courir des gains. Il suit automatiquement le prix dans le bon sens, en conservant une distance fixe (par exemple 10 % sous le plus haut). Si l’action passe de 100 à 130 €, le stop remonte progressivement de 90 à 117 €, verrouillant une partie des profits tout en laissant la tendance se développer.

Enfin, l’ordre limité sert surtout à entrer au bon niveau de prix. Plutôt que d’acheter « au marché », on programme par exemple un achat limité à 98 € pour profiter d’un léger repli vers un support ou un retracement de Fibonacci.

Le tableau suivant récapitule ces ordres et leurs usages typiques.

| Type d’ordre | Fonction | Exemple concret | Conseil pratique |

|---|---|---|---|

| Stop-loss fixe | Limite les pertes à un niveau prédéfini | Achat à 100 €, stop à 95 € → perte max 5% | Placer sous un support technique identifié |

| Trailing stop | Suit le prix à la hausse, protège les gains | Stop à 10% du plus haut → si le prix monte à 130 €, stop à 117 € | Idéal pour suivre une tendance sans couper trop tôt |

| Take-profit | Sécurise les gains à un objectif | Achat à 100 €, TP à 115 € → gain sécurisé 15% | Placer sous une résistance technique identifiée |

| Ordre limité | Achat/vente déclenché à un prix précis | Ordre d’achat à 98 € → déclenché si le prix baisse à ce niveau | Permet d’entrer à un meilleur prix |

Au moment de placer ces ordres, il est essentiel de vérifier le ratio risque/rendement. Si votre stop-loss est à -3 % et votre take-profit à +9 %, votre ratio est de 3:1 : pour 1 euro risqué, vous visez 3 euros de gain. Un ratio d’au moins 2:1 constitue une référence prudente pour ne pas dépendre d’un taux de réussite irréaliste.

Astuces importantes

Pour transformer vos signaux de trading en décisions plus disciplinées, quelques règles simples font une grande différence :

- Définissez toujours votre stop-loss avant d’entrer en position, jamais après coup sous l’effet de l’émotion.

- Calculez votre take-profit à partir de niveaux techniques objectifs (résistance, hauteur de figure), pas sur un chiffre « sympa » au hasard.

- Vérifiez le ratio risque/rendement : si vous ne dépassez pas 2:1, mieux vaut souvent renoncer au trade.

- Évitez de modifier votre stop dans le mauvais sens (l’éloigner pour « laisser respirer » la position) : cela revient à augmenter le risque sans raison valable.

En appliquant ces quelques principes dès le départ, chaque ordre de bourse devient un choix maîtrisé, et non une réaction impulsive.

Ces ordres prennent tout leur sens lorsqu’ils s’inscrivent dans une gestion globale du capital. C’est précisément ce que formalise la règle 3-5-7 et le calcul de la taille de position.

5.2 Gestion du risque : la règle 3-5-7 et le calcul de la taille de position

Disposer de bons signaux de trading et d’ordres bien paramétrés ne suffit pas si chaque position pèse trop lourd dans votre capital. La gestion du risque vise justement à empêcher qu’un ou deux mauvais trades ne viennent plomber durablement votre compte.

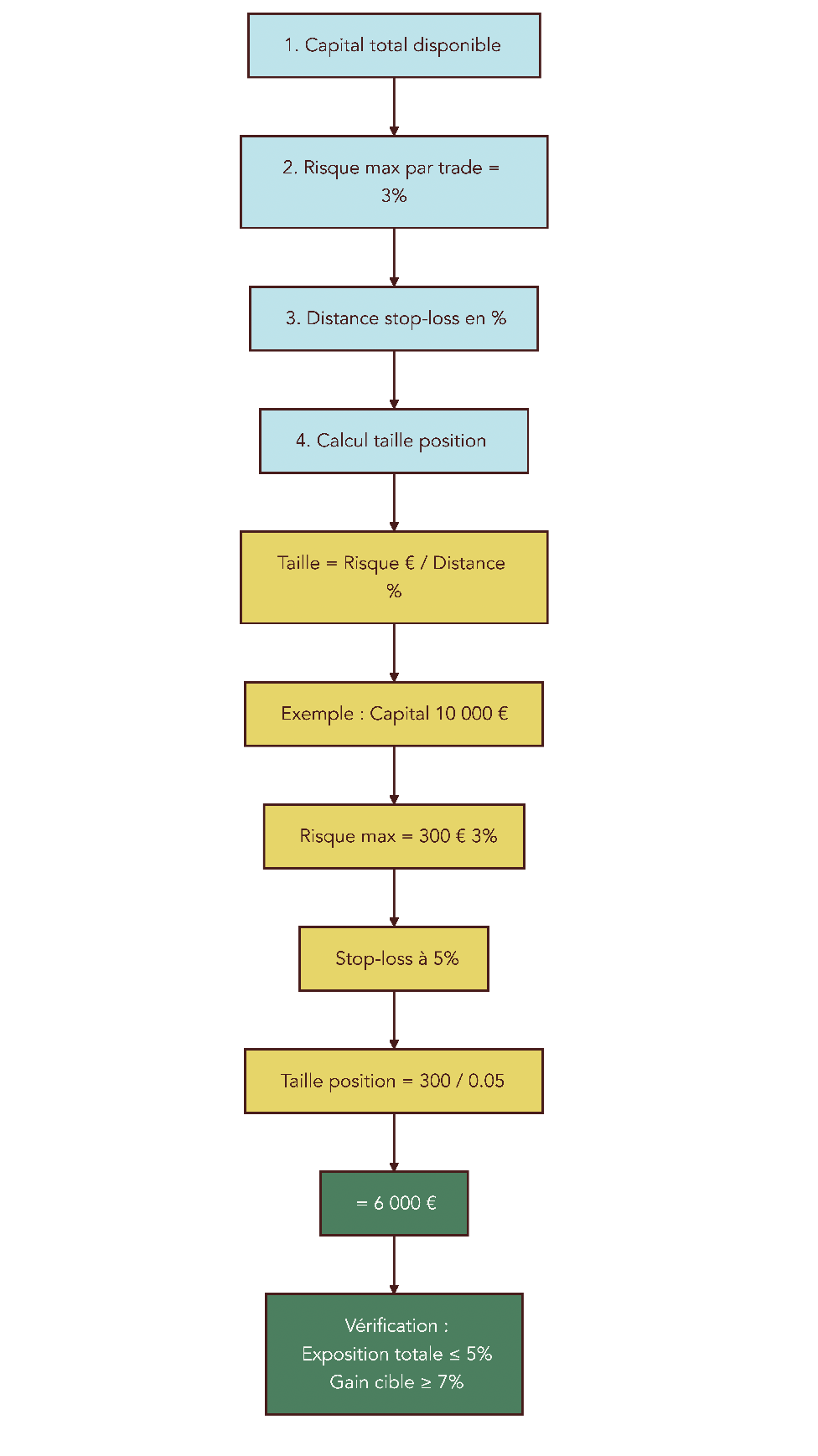

La règle 3-5-7 propose un cadre simple :

- 3 % : c’est la perte maximale acceptable sur un seul trade, en pourcentage du capital total.

- 5 % : c’est l’exposition totale maximale sur l’ensemble des positions ouvertes en même temps.

- 7 % : c’est le surcroît de gain minimal visé par rapport à la perte potentielle, soit un ratio risque/rendement d’au moins 2,3:1.

Le tableau suivant illustre comment cette règle se traduit pour différents niveaux de capital, en lien avec la distance du stop-loss.

| Capital | Risque max/trade (3%) | Exposition totale max (5%) | Gain cible min (7%) | Taille position (si stop à 5%) |

|---|---|---|---|---|

| 1 000 € | 30 € | 50 € | 70 € | 600 € |

| 5 000 € | 150 € | 250 € | 350 € | 3 000 € |

| 10 000 € | 300 € | 500 € | 700 € | 6 000 € |

| 25 000 € | 750 € | 1 250 € | 1 750 € | 15 000 € |

| 50 000 € | 1 500 € | 2 500 € | 3 500 € | 30 000 € |

Pour passer du pourcentage au montant investi, on utilise une formule opérationnelle très directe :

- on commence par calculer le risque en euros (3 % du capital) ;

- on divise ensuite ce montant par la distance du stop-loss en pourcentage.

Par exemple, avec 10 000 € de capital, le risque max par trade est de 300 €. Si votre stop-loss se trouve à 5 % sous le prix d’entrée, la taille de position maximale sera de 6 000 € (300 € / 5 %). Au-delà, vous dépasseriez le seuil de 3 % de perte potentielle sur un seul trade.

Pour accéder à une méthode chiffrée plus détaillée (risque en %, formules opérationnelles et variantes de taille de position), consultez : Dimensionner son risque et le money management.

Une nuance importante concerne l’effet de levier. Sur CFD ou Forex, il permet d’augmenter artificiellement la taille de position par rapport au capital réellement disponible. Un levier de 10:1 transforme par exemple une variation de -5 % en une perte de -50 % sur le compte. Les limites imposées par l’ESMA (de 2:1 à 30:1 selon l’actif) existent précisément pour contenir ce risque, mais un particulier a tout intérêt à rester bien en dessous des leviers autorisés.

Une gestion du risque disciplinée crée un socle solide pour votre stratégie de trading. Reste à limiter un autre ennemi silencieux de la performance : les frais de courtage.

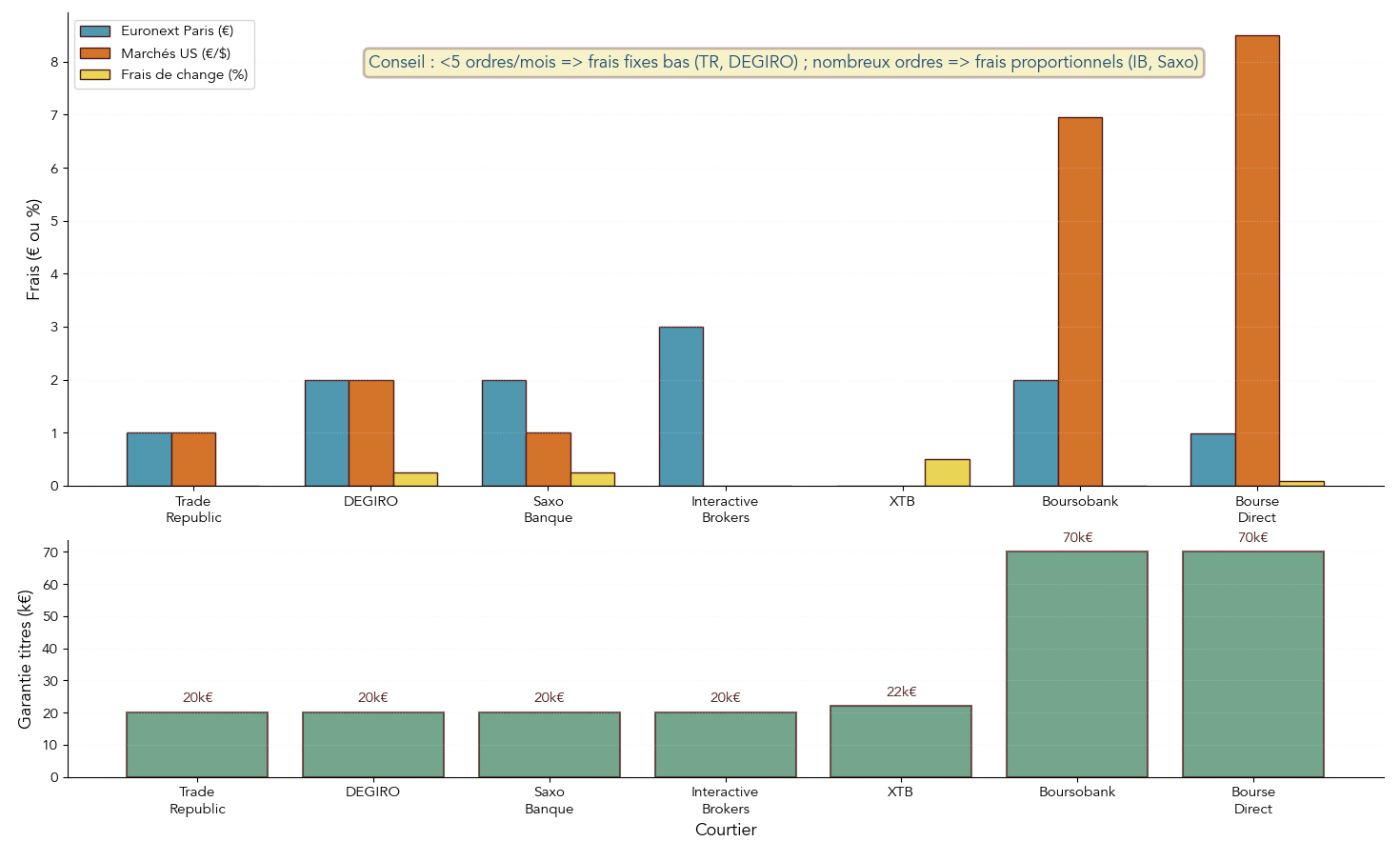

5.3 Choisir un courtier sans se faire manger par les frais

Même avec une bonne analyse technique et un money management sérieux, des frais trop élevés peuvent grignoter une part importante de vos gains. Pour un trader actif, des frais de 0,5 à 1 % par ordre peuvent représenter 10 à 20 % de la performance annuelle, ce qui n’est pas négligeable.

Le tableau suivant compare les principaux modèles de frais de quelques courtiers populaires auprès des particuliers français.

| Courtier | Frais Euronext Paris | Frais marchés US | Frais de change | Garantie titres | Spécificité |

|---|---|---|---|---|---|

| Trade Republic | 1 € (0 € en plan programmé) | 1 € | 0% | 20 000 € (90%)* | PEA disponible depuis janvier 2025 |

| DEGIRO | 2 € (1 € + 1 € frais gestion) | 2 € | 0,25% | 20 000 € (90%)* | ETF à 1 € sur sélection |

| Saxo Banque | 0,08% (min 2 €) | 0,08% (min 1 $) | 0,25% | 20 000 € | Large gamme de produits |

| Interactive Brokers | 0,05% (min 3 €) | 0,005 $/action | 0% | 20 000 € (90%)* | Tarifs dégressifs pour gros volumes |

| XTB | 0% (sans levier, jusqu’à 100 000 €/mois) | 0% (sans levier) | 0,5% | 22 000 € | Gratuit sur actions/ETF réels |

| Boursobank | 1,99 € ≤ 500 € | 6,95 € ≤ 6 000 € | 0% | 70 000 € (100%) | Garantie française maximale |

| Bourse Direct | 0,99 € ≤ 500 € | 8,50 € ≤ 10 000 € | 0,08% | 70 000 € (100%) | Courtier français historique |

On voit immédiatement que le coût d’un ordre varie fortement selon le courtier, le marché ciblé (Euronext, marché américain) et la taille du ticket. Pour un profil plaçant moins de 5 ordres par mois, les plateformes à frais fixes bas comme Trade Republic ou DEGIRO restent souvent plus adaptées. Pour un trader très actif, qui multiplie les ordres de bourse, des modèles à frais proportionnels bas tels qu’Interactive Brokers ou Saxo Banque deviennent plus compétitifs.

Pour une stratégie plus passive, basée sur des ETF avec investissement programmé (DCA), les plans d’investissement gratuits proposés par certains néo-courtiers (Trade Republic, Scalable mentionné dans le rapport initial) réduisent fortement l’impact des coûts sur la durée.

Pour un capital inférieur à 5 000 €, l’impact des frais est encore plus marqué : quelques euros de commission représentent vite plusieurs dixièmes de pourcent sur chaque ordre. Dans ce cas, réduire la fréquence de trading et privilégier une stratégie DCA sur ETF peut être plus rationnel que de chercher des signaux de trading quotidiens.

Pour comparer plus finement les courtiers, leurs modèles de frais et choisir selon votre profil (volume, marchés, outils), voyez : Guide des courtiers et comment les choisir.

Un courtier choisi, il reste un dernier volet pratique avant de risquer un euro : se doter d’une plateforme d’analyse adaptée et s’entraîner sérieusement en mode simulation.

5.4 Plateformes d’analyse et importance du paper trading

En pratique, la plupart des décisions d’analyse technique se prennent devant un écran de graphiques. Le choix de la plateforme influe donc à la fois sur le confort d’analyse (indicateurs, lisibilité des figures chartistes) et sur la capacité à tester ses idées sans mettre son capital en danger.

Le tableau ci-dessous compare quelques plateformes couramment utilisées par les particuliers.

| Plateforme | Indicateurs | Backtesting | Prix | Points forts |

|---|---|---|---|---|

| TradingView | 100+ (+ scripts communautaires) | Oui (Pine Script) | Gratuit / 14,95-59,95 $/mois | Communauté active, 100M+ utilisateurs, screeners puissants |

| ProRealTime | 100+ | Oui (ProBuilder) | Gratuit / 29,50-99 €/mois | Trading automatisé (ProOrder), qualité professionnelle |

| MetaTrader 5 | 80+ | Oui (MQL5) | Gratuit | Standard pour Forex/CFD, robots de trading |

| eToro Demo | Basiques | Non | Gratuit | 100 000 $ virtuels, copy trading |

TradingView s’impose aujourd’hui comme une référence pour l’étude chartiste : la plateforme propose plus de 100 indicateurs techniques intégrés, une vaste bibliothèque de scripts communautaires et un environnement de paper trading avec 100 000 dollars virtuels. Les leviers sont préconfigurés selon l’actif (1:1 sur actions, 20:1 sur futures, 50:1 sur Forex), ce qui permet de se familiariser concrètement avec l’effet de levier et la volatilité.

La recommandation pragmatique est claire : avant de passer en réel, consacrer 2 à 3 mois au minimum au paper trading, avec un objectif de 50 à 100 trades simulés. L’idée n’est pas de rechercher la perfection, mais de vérifier que votre stratégie d’analyse technique tient la route sur un historique varié, et que vous parvenez à respecter vos propres règles (stop-loss, taille de position, ratio risque/rendement).

Au-delà du simulateur, deux outils renforcent encore ce processus d’apprentissage :

- le backtesting, qui consiste à tester une stratégie sur des données historiques, manuellement ou via les modules intégrés (Pine Script, ProBuilder, MQL5) ;

- le journal de trading, dans lequel vous notez chaque ordre, la raison de l’entrée, l’emplacement des stops et objectifs, puis le résultat final. C’est une base précieuse pour repérer vos biais et affiner votre méthode.

En combinant plateformes d’analyse, comptes démo et journalisation, vous construisez un environnement de travail où l’analyse technique reste un outil de prise de décision mesurée, et non un simple prétexte à multiplier les paris. La suite du guide pourra alors aborder sereinement les limites théoriques de cette approche et les statistiques, souvent défavorables, qui pèsent sur le trading actif.

6. Limites, critiques et risques spécifiques de l’analyse technique

À ce stade, après les outils concrets et la mise en pratique, il est indispensable de prendre du recul sur l’analyse technique. Nous allons donc voir ce que disent la recherche académique, les régulateurs et la psychologie des investisseurs, avant de revenir plus loin sur le choix entre analyse technique et analyse fondamentale.

6.1 Efficience des marchés : ce que dit la recherche académique

Dans le débat analyse technique vs analyse fondamentale, un concept revient systématiquement : l’hypothèse d’efficience des marchés. Formulée par Eugene Fama, elle part de l’idée que, sur des marchés financiers bien organisés, les prix de marché reflètent en permanence toute l’information disponible.

Concrètement, si cette hypothèse est vraie, il devient très difficile de battre durablement un indice par le trading, que ce soit via l’analyse technique ou via l’analyse fondamentale. Fama distingue trois degrés d’efficience, qui n’ont pas les mêmes implications pour l’analyse technique.

Voici la synthèse classique.

| Forme | Information intégrée | Implication pour l’AT | Implication pour l’AF |

|---|---|---|---|

| Faible | Prix et volumes passés | L’AT est inutile : l’historique des prix ne permet pas de prédire l’avenir | L’AF peut fonctionner |

| Semi-forte | Toute information publique (prix + données financières + actualités) | L’AT est inutile | L’AF est également inutile |

| Forte | Toute information (publique + privée/confidentielle) | Aucune stratégie ne peut surperformer | Même le délit d’initié est inutile |

Selon Fama, les marchés développés seraient au moins faiblement efficients. Dans ce cadre, l’étude pure des cours de bourse passés ne suffirait pas à dégager une surperformance durable après frais. Beaucoup de tests statistiques montrent d’ailleurs que des règles techniques simples cessent de fonctionner une fois les coûts de transaction pris en compte.

Pourtant, la réalité n’est pas aussi tranchée. Les chercheurs ont mis en évidence des « anomalies » récurrentes :

- l’effet momentum, où les actions qui ont bien performé continuent en moyenne de surperformer pendant un certain temps ;

- l’effet janvier, avec des comportements saisonniers sur certains marchés ;

- l’effet taille, où les petites capitalisations surperforment les grandes sur de longues périodes ;

- l’effet value, où les actions décotées (par leurs ratios financiers) finissent par mieux faire que la moyenne.

Ces anomalies suggèrent que les marchés ne sont pas parfaitement efficients, mais elles ne valident pas pour autant toutes les méthodes d’analyse technique. Elles montrent plutôt que certains comportements collectifs créent des opportunités d’investissement ponctuelles.

Un point important pour comprendre pourquoi certains niveaux techniques « fonctionnent » est la prophétie auto-réalisatrice. Lorsque des milliers de traders surveillent le même support, la même moyenne mobile ou les mêmes retracements de Fibonacci, ils placent leurs ordres d’achat et de vente exactement là. Le niveau finit par provoquer un rebond ou une cassure, non parce qu’il « prédit » quoi que ce soit, mais parce que les participants au marché agissent de concert.

Cette logique ne transforme pas l’analyse technique en boule de cristal, mais en langage commun de marché. C’est ce qui justifie de l’utiliser comme outil de lecture des comportements, tout en gardant en tête que l’efficience des marchés limite la possibilité de battre un indice de façon systématique.

La question suivante devient alors très concrète : que font réellement les traders particuliers qui s’appuient massivement sur l’analyse technique et le trading actif, notamment sur CFD et Forex ? C’est ce que montrent les statistiques officielles de l’AMF.

6.2 Statistiques AMF : ce que font réellement les traders particuliers

Les chiffres publiés par l’Autorité des marchés financiers sont un rappel sévère des risques liés au trading actif, surtout quand on combine analyse technique et effet de levier sur des produits comme le Forex ou les CFD.

L’étude de référence porte sur près de 15 000 clients français suivis pendant 4 ans. Le tableau ci-dessous résume les principaux résultats.

| Indicateur | Valeur | Interprétation |

|---|---|---|

| Taux de clients perdants | 89,4% | Près de 9 traders sur 10 perdent de l’argent |

| Perte moyenne par client | -10 887 € | Perte significative sur 4 ans |

| Perte médiane | -1 843 € | 50% des clients ont perdu plus de 1 843 € |

| Perte totale cumulée | -161 M€ | Sur 16,2 millions de transactions |

| Fourchette selon les courtiers | 84% à 92% de perdants | Tous les courtiers présentent des taux similaires |

Au-delà du pourcentage de traders perdants, trois constats ressortent:

- plus le nombre de transactions est élevé, plus les pertes sont importantes, ce qui confirme l’impact du sur-trading et des frais ;

- il n’y a quasiment pas d’effet d’apprentissage : même les traders actifs sur plusieurs années restent massivement perdants ;

- la persistance dans le trading malgré les pertes aggrave la situation financière de nombreux particuliers.

Face à ces chiffres, le régulateur européen ESMA a imposé dès 2018 plusieurs garde-fous : plafonds de leviers (30:1 sur le Forex majeur, 20:1 sur les grands indices, 10:1 sur matières premières, 5:1 sur actions, 2:1 sur crypto-actifs), protection obligatoire contre le solde négatif, interdiction des bonus et obligation d’afficher noir sur blanc le pourcentage de clients perdants sur les sites des courtiers.

Ces mesures rappellent un point central déjà abordé avec la règle 3-5-7 : l’effet de levier n’est pas neutre, il amplifie brutalement les pertes quand le marché part dans le mauvais sens. Sur CFD et Forex, c’est souvent ce levier, plus que la qualité des signaux techniques, qui finit par détruire le capital.

Il est aussi essentiel de bien distinguer ce type de trading de l’investissement long terme sur actions ou ETF sans levier. Les chiffres de l’AMF concernent spécifiquement le trading court terme sur des produits dérivés (CFD, futures, options), pas un simple investissement progressif en actions ou indices sans effet de levier.

En pratique, si près de 9 traders sur 10 perdent de l’argent, ce n’est pas seulement à cause des indicateurs techniques en eux-mêmes. La psychologie, les biais de comportement et les erreurs répétées jouent un rôle déterminant. C’est tout l’objet de la section suivante.

6.3 Psychologie et erreurs fréquentes : le vrai talon d’Achille

Même avec une stratégie d’analyse des marchés bien structurée, la plupart des particuliers échouent parce qu’ils ne respectent pas leurs propres règles. Les émotions prennent le dessus, les biais cognitifs distordent le jugement et l’on finit par transformer une démarche rationnelle en succession de réactions impulsives.

Le tableau suivant synthétise les dix erreurs les plus fréquentes des traders débutants.

| Erreur | Description | Mécanisme psychologique | Solution |

|---|---|---|---|

| Absence de plan | Trader sans stratégie définie, au « feeling » | Excès de confiance, impatience | Rédiger un plan écrit AVANT chaque trade |

| Position trop importante | Risquer > 5% du capital sur un trade | Cupidité, désir de gains rapides | Appliquer strictement la règle des 3% |

| Pas de stop-loss | Laisser courir les pertes en espérant un rebond | Aversion à la perte, déni | Placer le stop-loss AVANT d’entrer en position |

| Overtrading | Multiplier les trades sans opportunité claire | FOMO, ennui, besoin d’action | Limiter le nombre de trades par jour/semaine |

| Trading émotionnel | Décisions dictées par la peur ou la cupidité | Biais émotionnels | Tenir un journal, respecter le plan |

| Chasser ses pertes | Doubler la mise pour « se refaire » | Biais du joueur, tilt | Accepter les pertes comme partie du trading |

| Ignorer les frais | Négliger l’impact des commissions | Biais d’optimisme | Calculer le seuil de rentabilité après frais |

| Couper les gains trop tôt | Sécuriser des petits gains par peur de les perdre | Aversion au regret | Laisser un trailing stop suivre la tendance |

| Pas de backtesting | Utiliser une stratégie non testée | Excès de confiance | Valider sur historique avant trading réel |

| Confondre AT et prédiction | Croire que l’AT garantit des gains | Illusion de contrôle | Comprendre que l’AT donne des probabilités, pas des certitudes |

Derrière ces erreurs se cachent quelques biais majeurs : l’excès de confiance (on pense « mieux voir » que le marché), la peur de rater une opportunité (FOMO), l’aversion à la perte (on supporte mal de constater une perte réalisée) ou encore le biais du joueur (on croit qu’une série de pertes va forcément être suivie d’un « coup gagnant »).

Les travaux en finance comportementale montrent que perdre 100 euros fait beaucoup plus mal, psychologiquement, que le plaisir ressenti en gagnant 100 euros. Résultat : on laisse filer les positions perdantes « en espérant », et on coupe trop vite les positions gagnantes « pour sécuriser ». Cette asymétrie va à l’encontre d’une bonne stratégie de trading, qui demande au contraire de couper les pertes vite et de laisser courir les gains.

Pour limiter ces pièges, la discipline et la formalisation d’un plan priment largement sur le choix des indicateurs techniques. Mettre par écrit ses règles d’entrée, de sortie, de gestion du stop-loss et de taille de position, puis tenir un journal de trading où chaque transaction est analysée, permet de prendre de la distance par rapport aux émotions du moment.

Enfin, il faut accepter que l’analyse technique ne donne jamais de certitudes, seulement des probabilités. Un support peut casser, un signal de retournement peut échouer. Considérer chaque trade comme un pari mesuré, avec un risque connu à l’avance et un ratio rendement/risque favorable, aide à intégrer la perte comme partie normale du jeu.

Après ce tour d’horizon des limites théoriques, des chiffres officiels et des biais psychologiques, la question devient très concrète : quand un investisseur particulier a-t-il intérêt à privilégier l’analyse technique, l’analyse fondamentale, ou une combinaison des deux ? C’est ce que nous allons clarifier maintenant.

7. Choisir son approche : AT, AF ou combinaison, selon son horizon

Nous l’avons vu, ni l’analyse technique ni l’analyse fondamentale ne sont des recettes miracles. L’enjeu est donc de choisir une approche cohérente avec son horizon d’investissement, son temps disponible et son profil de risque. Nous commençons par une synthèse des forces et faiblesses de chaque méthode, puis on la décline en arbre de décision selon l’horizon.

7.1 Synthèse AT vs AF : forces, faiblesses et profils types

Pour comparer proprement analyse technique et analyse fondamentale, il faut regarder plusieurs dimensions : philosophie, question centrale, horizon, données utilisées, forces et faiblesses, mais aussi les profils investisseurs pour lesquels chaque approche est la plus adaptée.

Le tableau ci-dessous reprend cette comparaison.

| Dimension | Analyse technique | Analyse fondamentale |

|---|---|---|

| Philosophie | « Le prix intègre tout ; l’histoire se répète » | « Le marché peut se tromper ; la valeur finit par s’imposer » |

| Question centrale | « Quand acheter/vendre ? » (timing) | « Quoi acheter ? » (sélection) |

| Horizon | Minutes à semaines (court terme) | Mois à années (long terme) |

| Données | Prix, volumes, graphiques | Bilans, ratios, secteur, macro |

| Profil | Traders actifs, scalpers, swing traders | Investisseurs value, buy-and-hold |

| Forces | Timing précis, applicable à tout actif, signaux objectifs | Compréhension profonde, vision long terme, moins de stress |

| Faiblesses | Faux signaux, ignore les fondamentaux, chronophage | Timing imprécis, marché peut rester irrationnel longtemps |

| Coût en temps | Élevé (suivi quotidien des graphiques) | Moyen (analyse périodique) |

| Risque principal | Overtrading, pertes par frais | Rester investi pendant une chute prolongée |

| Performance | 89,4% des traders CFD/Forex perdent (AMF) | Buy-and-hold sur indices : ~7-10%/an historiquement |

On voit bien que chaque approche répond à des besoins différents. L’analyse technique convient surtout aux profils très actifs, prêts à suivre les marchés financiers au quotidien pour optimiser le timing de chaque transaction boursière. C’est un travail exigeant, chronophage, qui expose fortement au risque d’overtrading et à l’érosion par les frais.

L’analyse fondamentale, elle, se prête mieux aux investisseurs qui veulent comprendre la performance d’entreprise et la valeur intrinsèque des actifs qu’ils achètent, avec un horizon d’investissement de plusieurs années. Cette approche génère moins de stress au jour le jour, mais le timing d’entrée ou de sortie reste moins précis, ce qui peut conduire à rester investi pendant des phases de baisse prolongée.

En pratique, chaque approche convient à des profils investisseurs différents selon leurs objectifs, leur temps disponible et leur tolérance au risque. Un trader de court terme orienté Forex ou indices aura logiquement une dominante d’analyse technique, tandis qu’un investisseur long terme en actions ou ETF privilégiera l’analyse fondamentale, éventuellement complétée par quelques repères graphiques pour affiner ses points d’entrée.

Les chiffres de performance typiques soulignent encore ce contraste : alors que 89,4 % des traders particuliers sur CFD/Forex sont perdants sur plusieurs années, un simple buy-and-hold indiciel diversifié a historiquement offert de l’ordre de 7 à 10 % par an sur les grands indices comme le S&P 500.

Pour aller plus loin sur les grands styles d’investissement (Value, Growth, Momentum) et la façon de les articuler avec AT et AF, il est pertinent de croiser cette synthèse avec son propre horizon d’investissement. C’est ce qu’on fait maintenant.

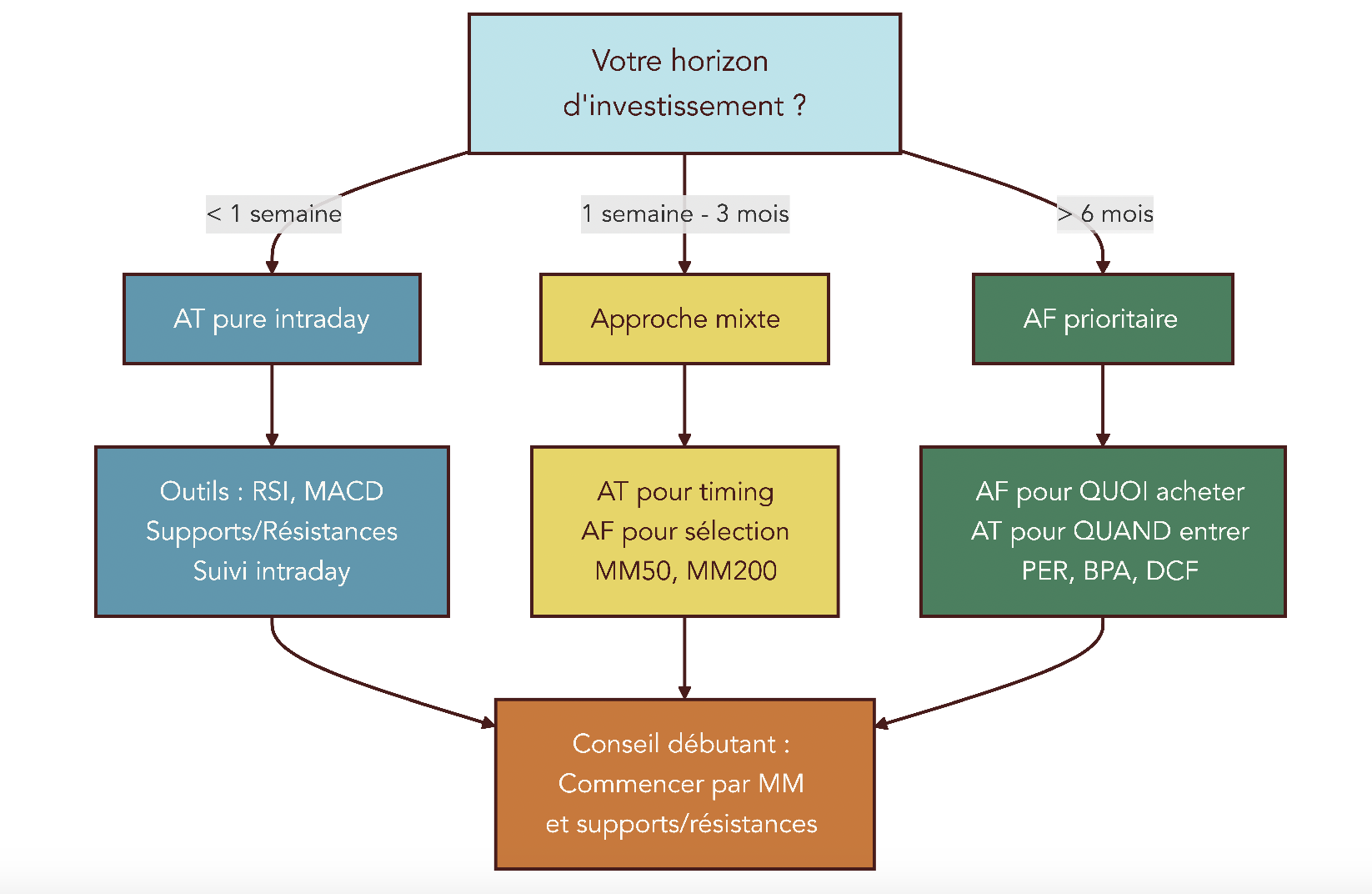

7.2 Adapter son approche à son horizon de temps

La meilleure façon d’éviter les incohérences est d’adapter son mix analyse technique / analyse fondamentale à son horizon d’investissement. Adapter son horizon d’investissement permet d’optimiser la pondération entre AT et AF et d’éviter, par exemple, de faire du scalping avec un profil d’investisseur long terme.

On peut résumer la logique en trois cas simples :

- si l’horizon est inférieur à une semaine, l’analyse technique domine largement ;

- entre une semaine et trois mois, une approche mixte devient pertinente ;

- au-delà de six mois, l’analyse fondamentale prend clairement le dessus, l’AT servant surtout au timing d’entrée.

En pratique :

- pour un horizon de moins d’une semaine, on parle de trading court terme, voire intraday. L’analyse technique est alors centrale : suivi des supports et résistances en intraday, oscillateurs de momentum comme l’indicateur RSI ou le MACD, gestion serrée des stops. Ce type de trading exige une forte disponibilité et une bonne tolérance au risque ;

- pour un horizon de 1 à 3 mois, on peut combiner une analyse fondamentale « légère » (tendance du secteur, actualité de l’entreprise, environnement économique) et des outils techniques pour le timing. Les moyennes mobiles longues (MM50, MM200) aident à visualiser la tendance primaire ou secondaire, tandis que les figures chartistes et les niveaux de prix clés servent à affiner l’entrée et la sortie ;

- pour un horizon supérieur à 6 mois, la priorité devient clairement la sélection des actifs via l’analyse fondamentale : solidité du bilan, croissance du chiffre d’affaires, valorisation. L’analyse technique reste intéressante pour choisir un point d’entrée raisonnable (par exemple, privilégier un achat sur repli vers un support plutôt qu’au plus haut historique), mais elle ne doit pas dicter l’intégralité de la stratégie.

Cette structuration rejoint la théorie de Dow : les tendances tertiaires intéressent surtout les traders court terme, alors que les tendances primaires guident les investisseurs long terme. En alignant votre horizon de placement sur ces repères, vous évitez de mélanger des signaux de court terme avec des objectifs de long terme.

Quel que soit votre horizon de placement, il reste judicieux de commencer simple. Au début, mieux vaut se limiter à quelques indicateurs techniques de base (moyennes mobiles, supports/résistances, RSI) plutôt que de multiplier les signaux contradictoires. Ensuite seulement, on peut ajouter progressivement des outils comme le MACD, les bandes de Bollinger ou les retracements de Fibonacci.

Pour approfondir la notion d’horizon de placement et voir comment elle se traduit concrètement dans une allocation, il est intéressant de relier cette grille à l’organisation globale de son patrimoine.

Une fois cette approche choisie selon l’horizon, il reste à la traduire en plan d’action concret, intégrant formation, capital à risquer et choix d’enveloppe fiscale.

7.3 Plan d’action recommandé avant de risquer son capital

Passer du théorique au réel ne se fait pas en un clic. Pour un particulier qui veut intégrer l’analyse technique dans sa stratégie de trading, un parcours progressif limite les erreurs coûteuses.

Une feuille de route réaliste comporte plusieurs étapes :

- une phase de formation théorique : comprendre les bases de l’analyse technique, les principaux indicateurs techniques, les types d’ordres (stop-loss, take-profit, ordre limité) et les règles de gestion du risque comme la règle 3-5-7 ;

- une phase de paper trading de 2 à 3 mois : sur un simulateur ou un compte démo, réaliser au moins 50 à 100 trades simulés, appliquer systématiquement son plan et analyser les résultats ;

- la rédaction d’un plan de trading écrit : y préciser les conditions d’entrée et de sortie, les indicateurs utilisés, le ratio risque/rendement minimal accepté, la taille maximale par position, et des règles simples comme la règle 3-5-7 ;

- le démarrage en réel avec un capital limité : 500 à 1 000 euros qu’on peut se permettre de perdre sans mettre en péril sa situation financière ;

- la tenue d’un journal de trading détaillé, où chaque transaction est consignée, commentée, et suivie de quelques lignes d’analyse sur ce qui a bien ou mal fonctionné.

Un autre volet souvent négligé concerne la fiscalité. Selon la durée de détention et la fréquence des opérations, le choix de l’enveloppe (Compte-Titres Ordinaire, PEA, assurance-vie) influe fortement sur la performance nette. Depuis 2026, la flat tax (PFU) atteint 31,4 % pour la plupart des revenus du capital hors PEA, alors que le PEA (Plan d’Épargne en Actions) ne supporte que 17,2 % de prélèvements sociaux après 5 ans. Pour des horizons moyens à longs, le PEA est donc souvent plus favorable.

Pour clarifier ces choix et optimiser l’impact fiscal de vos investissements actions, vous pouvez consulter ce guide du PEA.

Enfin, si votre capital est inférieur à 5 000 euros, multiplier les petites transactions de trading risque de voir les frais et la fiscalité grignoter une grande partie de la performance. Dans ce cas, il peut être plus judicieux de limiter la fréquence des ordres et d’envisager un investissement programmé (DCA) sur ETF via un PEA ou un compte-titres, plutôt qu’un trading très actif. Pour balayer les différentes enveloppes et la mise en place pratique d’un DCA indiciel, vous pouvez aussi vous référer à ce guide des ETF.

L’objectif de ce plan d’action est simple : transformer l’analyse technique en outil de décision structuré, intégré dans une gestion du capital et une fiscalité cohérentes, plutôt qu’en jeu spéculatif improvisé.

8. Synthèse : l’analyse technique pour un investisseur particulier

Le tableau ci-dessous reprend les éléments clés : définition de l’analyse technique, fondements, indicateurs, gestion du risque, limites, complémentarité avec l’analyse fondamentale et parcours recommandé avant de se lancer.

| Aspect | Élément clé | Implication pratique |

|---|---|---|

| Définition | Méthode basée sur l’étude des prix/volumes passés, hypothèse : « l’histoire se répète » | Applicable à tout actif liquide (actions, indices, Forex, crypto) |

| Fondement théorique | Théorie de Dow : 6 principes (prix intègre tout, 3 tendances, volumes confirment) | Ne pas trader contre la tendance ; confirmer par plusieurs indicateurs |

| Indicateurs débutant | Moyennes mobiles, RSI, supports/résistances | Maîtriser 2-3 indicateurs plutôt que d’en accumuler |

| Indicateurs intermédiaire | MACD, Bandes de Bollinger, Fibonacci | Combiner indicateurs de tendance et de momentum |

| Gestion du risque | Règle 3-5-7 : max 3%/trade, 5% exposition, ratio R/R ≥ 2:1 | Toujours stop-loss AVANT entrée ; calculer taille de position |

| Outils | Stop-loss, take-profit, trailing stop, ordres limités | Automatiser pour éliminer les émotions |

| Limite majeure | 89,4% des traders CFD/Forex perdent (AMF) ; HEM conteste validité prédictive | AT = probabilités, pas certitudes ; discipline essentielle |

| Prophétie auto-réalisatrice | Les niveaux « fonctionnent » parce que des millions de traders les surveillent | Ne pas surestimer le pouvoir prédictif intrinsèque |

| AT vs AF | AT = timing (court terme) ; AF = sélection (long terme) | Combinaison recommandée : sélection fondamentale + timing technique |

| Avant de commencer | Paper trading 2-3 mois min, plan écrit, journal de trading | Ne jamais risquer plus que ce qu’on peut perdre |

Ce tableau sert de mémo global : vous pouvez y revenir régulièrement pour vérifier que votre stratégie de trading reste alignée avec ces repères, puis replonger dans les sections détaillées pour creuser un point précis (choix d’indicateurs, gestion du risque, sélection d’un courtier ou d’une enveloppe fiscale).

Conclusion

Au terme de ce guide, vous voyez que l’analyse technique n’est ni une boule de cristal ni un gadget, mais un cadre pour structurer vos décisions à court terme, tandis que l’analyse fondamentale reste la boussole pour choisir vos actifs sur la durée.

La nuance clé à garder à l’esprit est simple : les graphiques vous donnent des probabilités et des scénarios, jamais des certitudes, d’où l’importance de fixer à l’avance votre stop-loss et votre taille de position plutôt que de décider sous l’effet de la peur ou de l’euphorie. En pratique, commencer avec quelques outils bien maîtrisés comme les moyennes mobiles et les supports et résistances, puis s’entraîner 2 à 3 mois en paper trading avec 50 à 100 opérations simulées, permet déjà d’éviter une grande partie des erreurs qui conduisent 89,4 % des traders particuliers à la perte sur CFD et Forex.

Pour la suite, il est naturel de replacer l’analyse technique dans un cadre plus large : la gestion de portefeuille et la diversification, afin de ne pas miser tout votre capital sur quelques prises de position à court terme. Vous pouvez aussi approfondir la fiscalité des plus-values pour arbitrer entre le PEA et le compte-titres, surtout avec une flat tax portée à 31,4 %, ou encore comparer l’investissement passif en ETF et le trading actif pour choisir le niveau d’implication qui vous convient. Enfin, ceux qui ont pris conscience du poids des émotions ont tout intérêt à explorer la finance comportementale, car la discipline et la gestion des biais psychologiques pèsent souvent davantage sur vos résultats que le choix du prochain indicateur.

FAQ – Analyse technique et trading pour particulier

Qu’est-ce que l’analyse technique ?

L’analyse technique est une méthode d’évaluation des marchés, fondée sur l’étude des graphiques de prix et des volumes pour anticiper les mouvements futurs. Elle part de l’idée que l’histoire se répète, puisque la psychologie des investisseurs reste constante, et que les cours de bourse intègrent déjà toute l’information disponible. À la différence de l’analyse fondamentale, qui cherche la valeur intrinsèque via les données financières, elle se concentre exclusivement sur ce que dit le prix. Ses outils majeurs regroupent des indicateurs techniques tels que le RSI, le MACD et les moyennes mobiles, des figures chartistes et les niveaux clés de support/résistance. Elle s’applique à tout actif liquide : des actions aux indices, en passant par le Forex, les matières premières et les crypto‑monnaies. On travaille toutefois en probabilités, jamais en certitudes ; cela impose une gestion du risque rigoureuse.

Pourquoi près de 90 % des traders perdent-ils de l’argent ?

Selon l’AMF, 89,4 % des particuliers actifs sur CFD et Forex perdent de l’argent sur quatre ans, avec une perte moyenne de 10 887 € par client. Les causes se cumulent : absence de plan de trading, gestion du risque défaillante, positions trop grosses et stop‑loss ignorés. L’effet de levier mal maîtrisé amplifie les pertes autant que les gains, et alimente un trading émotionnel fait de peur, FOMO et chasse aux pertes. Les frais de transaction grignotent aussi la performance, surtout lorsque l’on multiplie les ordres. L’étude pointe l’absence d’effet d’apprentissage, rappelant que la discipline prime l’expérience. Ces chiffres concernent le trading à levier, pas l’investissement long terme en buy‑and‑hold.

Que sont les indicateurs techniques et quels sont les plus utiles pour débuter ?

Les indicateurs techniques sont des outils mathématiques, tirés des prix et/ou des volumes, qui aident à lire la tendance, le momentum et la volatilité. Pour démarrer, on privilégie les moyennes mobiles (SMA/EMA) pour la direction de fond, le RSI pour le momentum, puis les supports et résistances pour les niveaux clés. En étape suivante, on ajoute le MACD, les bandes de Bollinger et les retracements de Fibonacci pour affiner le timing. On progresse mieux en maîtrisant vraiment deux ou trois indicateurs plutôt que dix utilisés superficiellement. On n’emploie jamais un signal isolé sans un cadre de gestion du risque et un stop‑loss définis avant l’entrée. Cette sobriété renforce la qualité des décisions et la lisibilité de l’analyse technique.

Quelle est la règle 3-5-7 dans le trading et comment l’appliquer concrètement ?

La règle 3‑5‑7 encadre la gestion du risque pour un particulier et structure chaque transaction boursière. On ne risque jamais plus de 3 % du capital par trade, et on limite l’exposition totale à 5 % sur l’ensemble des positions ouvertes. On vise en parallèle un gain au moins 7 % supérieur à la perte potentielle afin de maintenir un ratio risque/rendement minimal d’environ 2,3:1. Concrètement, avec 10 000 €, le risque max/trade est de 300 € ; si le stop‑loss est à 5 %, la taille de position se calcule à 6 000 € (300 € / 5 %). On fixe le stop‑loss avant l’entrée, puis on dimensionne la position en conséquence. Cette discipline rend la stratégie robuste même avec un taux de réussite moyen.

Comment commencer le trading pour débutant, étape par étape ?

On commence par se former aux bases de l’analyse technique, aux types d’ordres et à la gestion du risque. Ensuite, on passe 2 à 3 mois en paper trading sur une plateforme comme TradingView, avec 100 000 $ virtuels, pour réaliser au moins 50 à 100 transactions simulées. Puis on rédige un plan de trading écrit précisant les règles d’entrée/sortie, les indicateurs utilisés, le ratio R/R et la taille de position. On bascule progressivement au réel avec un capital qu’on peut perdre, tout en tenant un journal de trading pour ajuster sa méthode. Si le capital est inférieur à 5 000 €, on réduit la fréquence et on privilégie le DCA sur ETF pour l’épargne principale. Cette séquence sécurise le timing, l’apprentissage et la prise de décision.