Pour de nombreux salariés et dirigeants, préparer sa retraite a des allures de casse-tête fiscal et social, surtout lorsqu’il s’agit d’arbitrer entre salaire immédiat, épargne salariale et épargne longue. C’est précisément là que le Plan d’Épargne Retraite Collectif, conçu par la loi Pacte, change la donne en combinant abondement de l’entreprise, avantages fiscaux à l’entrée et souplesse de sortie, et en offrant un cadre plus performant que l’ancien PERCO et qu’un simple plan d’épargne entreprise.

Dans ce guide, nous suivons, étape par étape, le fonctionnement concret du PERCOL, de sa mise en place en entreprise à la gestion pilotée des placements, avant de détailler les avantages fiscaux pour les salariés, les cas de déblocage anticipé, la comparaison avec les autres PER, puis les bonnes pratiques de transfert et les erreurs à éviter pour bâtir un véritable placement retraite optimisé.

1. Comprendre le fonctionnement général du PERCOL

Avant d’entrer dans les détails, nous allons d’abord expliquer ce qu’est un PERCOL et à quoi il sert dans votre stratégie de placement retraite. Ensuite, nous verrons qui peut en bénéficier et comment le plan est organisé en « compartiments ». Enfin, nous passerons aux sources d’alimentation et aux plafonds, pour que vous sachiez rapidement quels leviers activer, en tant que salarié ou dirigeant.

1.1 Objectif et place du PERCOL dans votre stratégie retraite

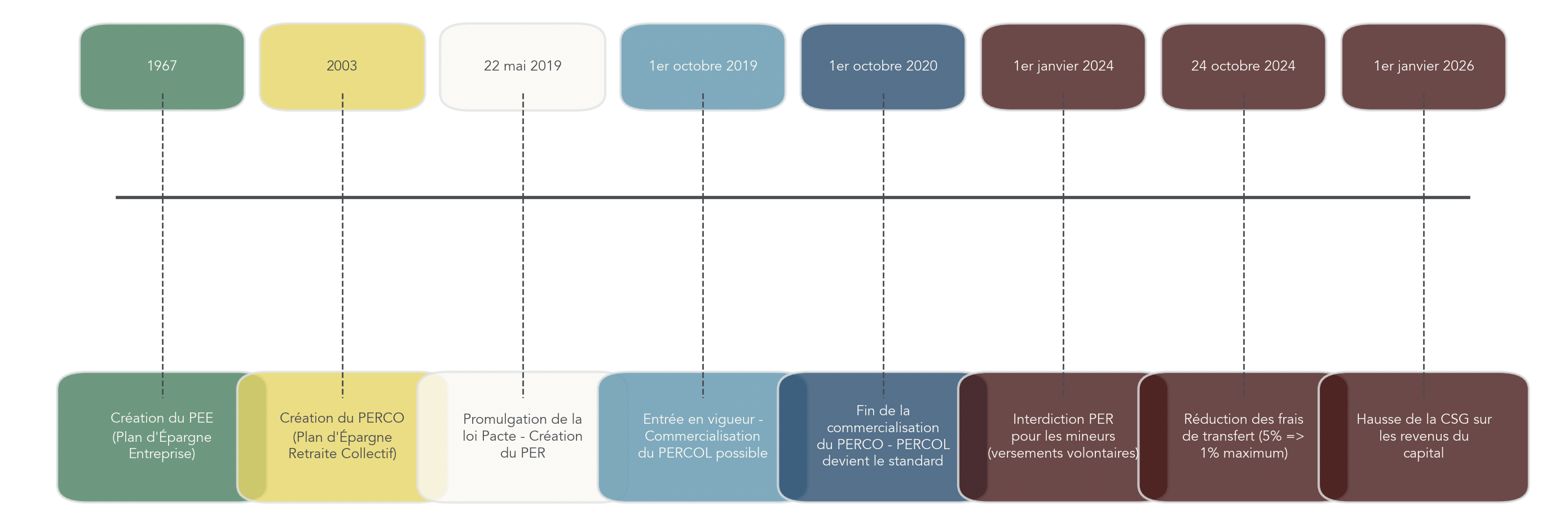

Le PERCOL (Plan d’Épargne Retraite Collectif, aussi appelé PERECO/PERECOL) est un dispositif d’épargne long terme mis en place par l’entreprise pour aider les salariés à se constituer un complément de retraite par capitalisation. Depuis la loi Pacte du 22 mai 2019 (en vigueur au 1er octobre 2019, et devenue le standard après la fin de la commercialisation du PERCO au 1er octobre 2020), il s’est imposé comme le PER collectif de référence.

Son ampleur est loin d’être marginale : au 30 juin 2025, les PER collectifs (PERCO + PERCOL) représentaient 36,7 milliards d’euros d’encours, pour 3,6 millions d’épargnants et 192 000 entreprises équipées. Autrement dit, ce n’est plus un « bonus RH » réservé aux grands groupes.

Côté règles du jeu, retenez quatre points. L’adhésion est facultative pour le salarié (avec une exception : l’adhésion automatique, mais avec droit de refus sous 15 jours). L’épargne est bloquée jusqu’à la retraite, avec des cas de déblocage anticipé prévus par la loi. À la retraite, la sortie peut se faire en capital, en rente, ou en mélange des deux (avec une vraie liberté sur certains compartiments). Enfin, la transférabilité vers d’autres PER est garantie.

En pratique, ce dispositif agit donc comme un levier concret pour préparer sa retraite en plus des régimes obligatoires (CNAV, AGIRC-ARRCO), avec une mécanique qui dépend fortement de vos décisions personnelles : adhérer ou non, verser ou non, et éventuellement transférer d’anciens dispositifs.

Dès lors que ce rôle est clarifié, la question devient : qui peut réellement profiter d’un plan épargne retraite collectif, et dans quelles conditions concrètes ?

1.2 Qui peut bénéficier du PERCOL ? (salariés, dirigeants, conjoints…)

Sur le papier, le PERCOL est « ouvert à tous les salariés » dès lors qu’il existe dans l’entreprise. En pratique, il faut être au clair sur les statuts éligibles, car c’est souvent là que les dirigeants de petites structures se trompent.

Le PERCOL peut bénéficier aux salariés (CDI, CDD, alternants), aux apprentis, ainsi qu’aux dirigeants, qu’ils soient salariés ou non-salariés (TNS), à condition que l’entreprise ait entre 1 et 250 salariés. Les conjoints collaborateurs ou conjoints associés peuvent aussi être éligibles dans une entreprise de moins de 250 salariés, avec une règle spécifique si le conjoint ne perçoit pas de rémunération (plafond d’alimentation fixé à 1/4 du PASS). Enfin, un ancien salarié peut conserver son PERCOL après avoir quitté l’entreprise, mais sans nouveaux abondements de l’employeur, et avec des frais potentiellement à sa charge.

Point simple mais important : les stagiaires ne sont pas éligibles, car il n’y a pas de contrat de travail.

Autre détail qui change tout : le règlement du plan peut prévoir une condition d’ancienneté, mais elle ne peut pas dépasser 3 mois. C’est court, mais il faut le vérifier, notamment dans les entreprises où l’on enchaîne les contrats.

Enfin, il existe un cas très fréquent dans les TPE : le dirigeant seul ne peut pas mettre en place un PERCOL s’il n’a pas au moins un salarié avec un contrat de travail en plus du mandataire social. Avant de « compter » sur le PERCOL pour sa propre retraite, un dirigeant doit donc d’abord valider deux critères : l’effectif (1 à 250) et la présence effective d’au moins un salarié.

Pour rendre ces cas lisibles, voici la grille d’éligibilité.

| Catégorie | Éligible | Conditions | Plafonds spécifiques |

|---|---|---|---|

| Salariés CDI/CDD/alternants | Oui | Ancienneté max 3 mois | Standard |

| Dirigeants salariés | Oui | Entreprise 1-250 salariés | Standard |

| Dirigeants non salariés (TNS) | Oui | Entreprise 1-250 salariés | Standard |

| Conjoints collaborateurs/associés | Oui | Entreprise < 250 salariés | ¼ PASS si sans rémunération |

| Apprentis | Oui | Ancienneté max 3 mois | Standard |

| Stagiaires | Non | Pas de contrat de travail | N/A |

| Anciens salariés (départ entreprise) | Oui (conservation) | Pas de nouveaux abondements | Frais à charge |

Une fois ces profils clairement identifiés, on peut passer au point clé : dans un PERCOL, l’origine de l’argent n’est pas un détail. Elle détermine vos droits de sortie et, plus tard, votre fiscalité.

Pour savoir précisément qui peut ouvrir un PER et quelles démarches prévoir, consultez ce mode d’emploi pour ouvrir un PER.

1.3 Les trois compartiments du PERCOL et pourquoi ils comptent pour vous

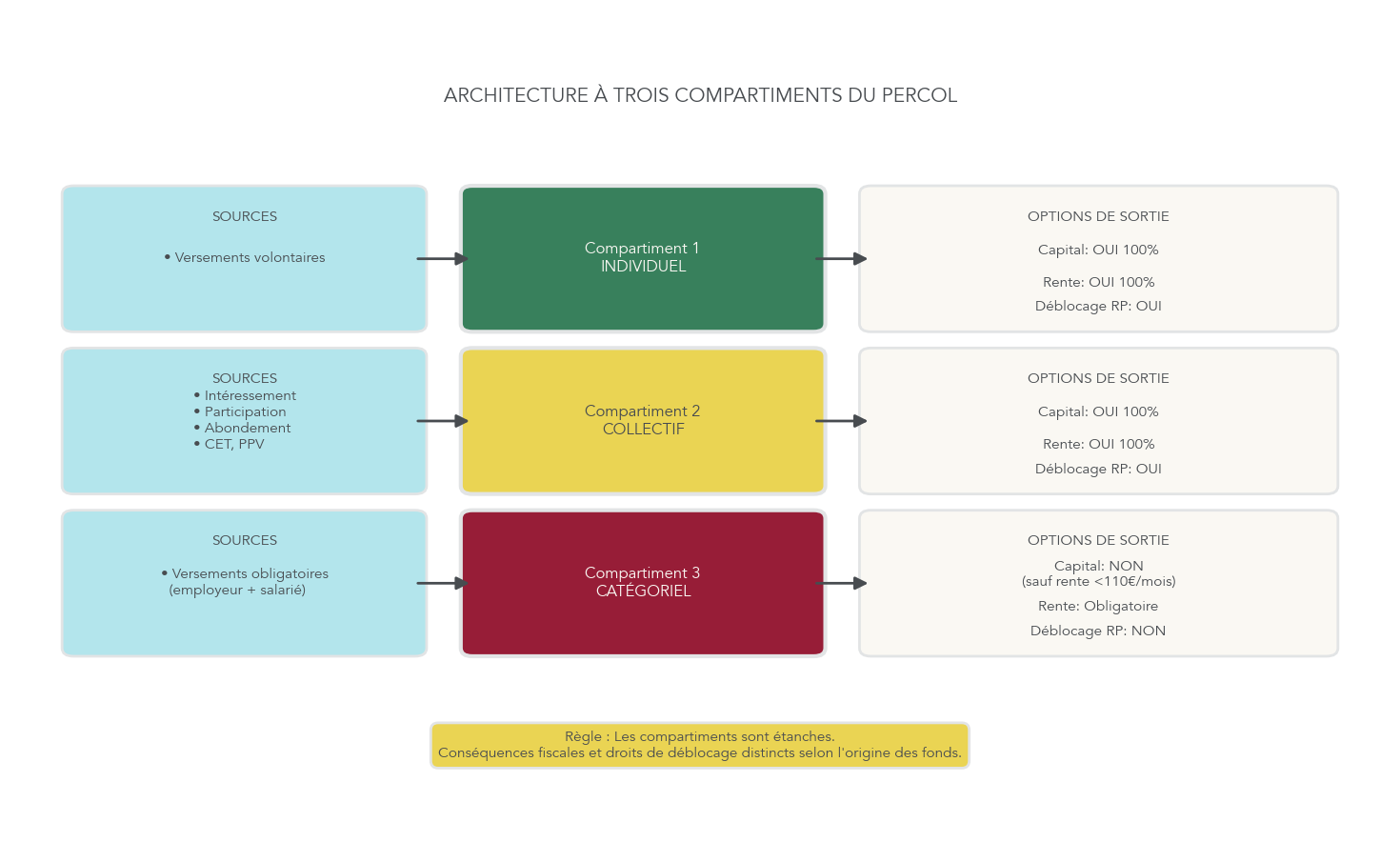

Le PERCOL est construit comme tout PER : il contient trois compartiments « étanches ». Concrètement, on ne mélange pas les règles, car chaque compartiment correspond à une origine de fonds différente. C’est précisément ce qui rend les types de PER comparables entre eux : on regarde poche par poche.

Le compartiment 1 reçoit vos versements volontaires (de l’épargne personnelle). Le compartiment 2 reçoit l’épargne salariale (intéressement, participation, abondement, jours CET, PPV). Le compartiment 3 reçoit les versements obligatoires, typiques d’un dispositif catégoriel (logique proche du PERO).

Pourquoi c’est décisif ? Parce que les options de sortie ne sont pas les mêmes. Sur les compartiments 1 et 2, la loi permet une sortie 100 % en capital, 100 % en rente, ou un mix. Sur le compartiment 3, la sortie se fait en principe en rente, avec une exception pratique : si la rente est inférieure à 110 € par mois, la sortie en capital redevient possible.

Autre nuance qui évite de mauvaises surprises : le compartiment 3 ne permet pas le déblocage pour l’achat de la résidence principale. Seuls les compartiments 1 et 2 ouvrent ce droit.

Voici la lecture synthétique.

| Compartiment | Dénomination | Alimentation | Sortie capital | Sortie rente | Déblocage résidence principale |

|---|---|---|---|---|---|

| 1 – Individuel | Versements volontaires | Épargne personnelle du salarié | 100% | 100% | Oui |

| 2 – Collectif | Épargne salariale | Intéressement, participation, abondement, CET, PPV | 100% | 100% | Oui |

| 3 – Catégoriel | Versements obligatoires | Cotisations obligatoires employeur/salarié | Non (sauf rente < 110€/mois) | Obligatoire | Non |

Cette logique vous donne déjà un critère concret : si vous avez un projet de résidence principale, il est souvent stratégique de privilégier des flux vers les compartiments 1 ou 2 (quand c’est possible), car eux seuls pourront être débloqués pour ce motif. Et maintenant que la structure interne est claire, il reste à comprendre d’où vient l’argent et jusqu’à quels montants on peut l’optimiser.

1.4 D’où vient l’argent de votre PERCOL ? Sources d’alimentation et plafonds

Un PERCOL se nourrit de plusieurs flux, et c’est là que le dispositif devient vraiment intéressant : vous pouvez combiner votre épargne personnelle et les mécanismes de l’épargne salariale. Dans les faits, on retrouve sept grandes sources : versements volontaires, primes d’intéressement, primes de participation, abondement de l’employeur, abondement unilatéral, jours issus du compte épargne temps (CET) ou jours de repos, et prime de partage de la valeur (PPV).

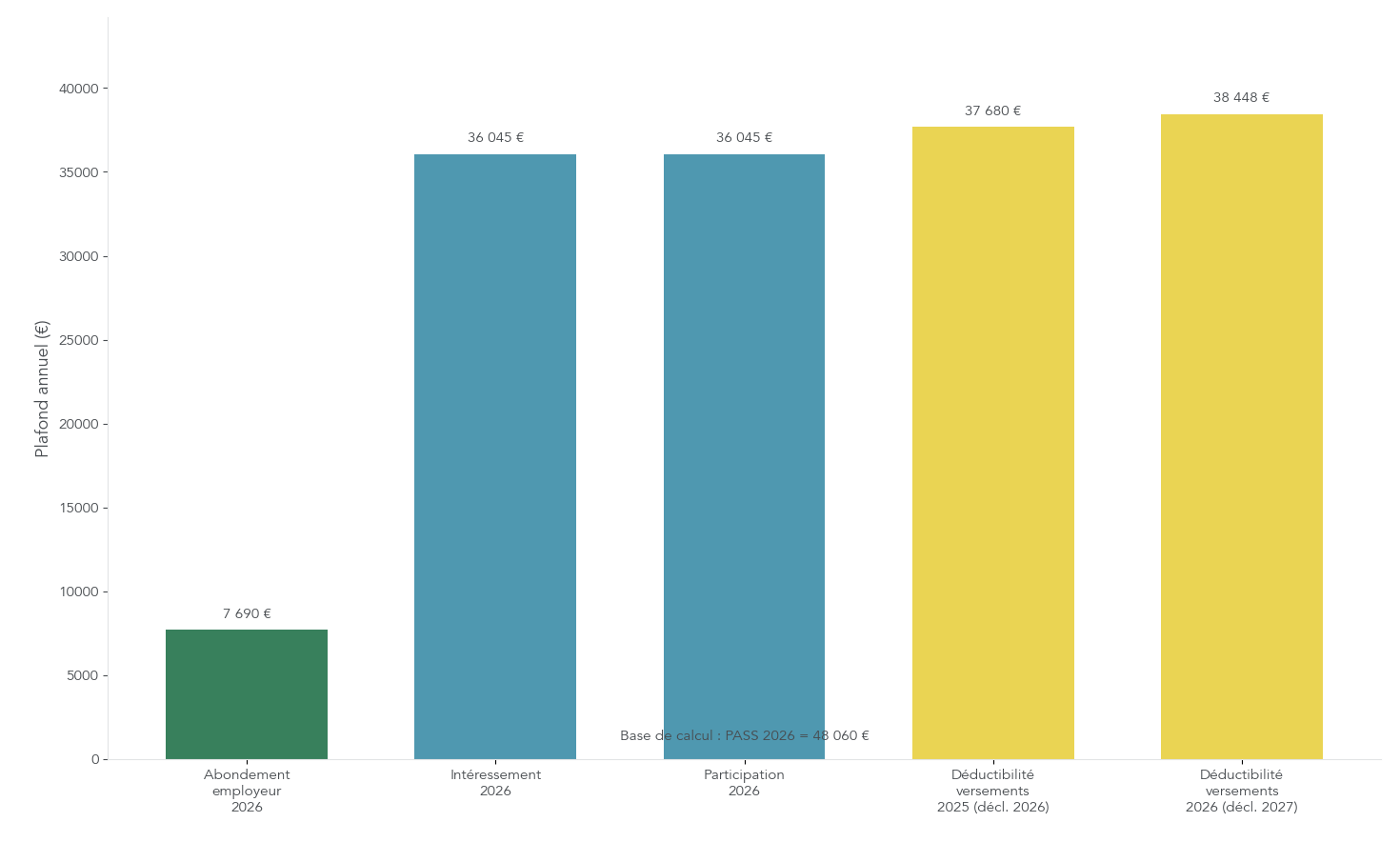

Les plafonds 2026 donnent une bonne boussole. Les primes d’intéressement et de participation peuvent aller jusqu’à 36 045 € chacune (soit 75 % du PASS 2026). L’abondement « classique » est plafonné à 7 689,60 € (16 % du PASS 2026). L’abondement unilatéral est limité à 3 000 € ou 6 000 € selon les cas, et la PPV suit aussi des limites de 3 000 € ou 6 000 € selon conditions. Enfin, la passerelle CET/repos est limitée à 10 jours par an.

Le point essentiel, c’est que le régime fiscal et social à l’entrée dépend de la source. Les versements volontaires sont « au choix » (déductibles ou non), tandis que l’intéressement, la participation et l’abondement sont exonérés d’impôt sur le revenu dans leurs plafonds, avec en contrepartie une CSG/CRDS à 9,7 %.

Pour s’y retrouver, voici la table de référence.

| Source | Compartiment | Plafond 2026 | Fiscalité entrée (IR) | Charges sociales |

|---|---|---|---|---|

| Versements volontaires | 1 | Illimité (déduction plafonnée) | Déductible ou non (choix) | N/A |

| Intéressement | 2 | 36 045 € (75% PASS) | Exonéré | CSG/CRDS 9,7% |

| Participation | 2 | 36 045 € (75% PASS) | Exonéré | CSG/CRDS 9,7% |

| Abondement employeur | 2 | 7 689,60 € (16% PASS) | Exonéré | CSG/CRDS 9,7% |

| Abondement unilatéral | 2 | 3 000 € ou 6 000 €* | Exonéré | CSG/CRDS 9,7% |

| Jours CET/repos | 2 | 10 jours/an max | Exonéré | Exonéré SS + CSG/CRDS 9,7% |

| Prime Partage Valeur (PPV) | 2 | 3 000 € ou 6 000 €** | Exonéré (conditions) | Conditions |

Sur les versements volontaires, il faut distinguer « montant versé » et « montant déductible ». La déduction est plafonnée : pour un salarié, c’est 10 % des revenus professionnels N-1 (nets de cotisations et frais), avec un minimum et un maximum. Pour les revenus 2025 (déclarés en 2026), la déduction va de 4 710 € à 37 680 €. Pour les revenus 2026 (déclarés en 2027), elle va de 4 806 € à 38 448 €.

Deux mécanismes font souvent la différence.

D’abord, vous pouvez reporter les plafonds non utilisés des 3 années précédentes. Cela permet de « concentrer » des versements une année où votre fiscalité est forte, sans perdre les plafonds passés.

Ensuite, l’abondement suit une règle simple mais redoutable : l’abondement ne peut pas dépasser 300 % de votre versement, et il reste plafonné à 16 % du PASS. Résultat : pour déclencher l’abondement maximum 2026 de 7 689,60 €, il faut verser au minimum 2 563,20 € (7 689,60 ÷ 3). Si vous versez moins, vous laissez une partie de l’abondement sur la table ; si vous versez beaucoup plus, vous risquez d’améliorer peu votre ratio « euro versé / euro offert ».

Astuces importantes

On évite la plupart des erreurs en gardant trois réflexes simples, chiffrés et actionnables.

- Si votre entreprise propose un abondement, calculez le versement minimum qui déclenche l’abondement maximum : en 2026, 2 563,20 € suffisent pour viser 7 689,60 € d’abondement.

- Si vous avez peu versé sur un PER les années précédentes, vérifiez le report des plafonds de déduction sur 3 ans : cela peut ouvrir une fenêtre de versement déductible plus large.

- Si vous avez un projet de résidence principale, identifiez les flux affectés au compartiment 3 : ils ne seront pas débloquables pour ce motif.

Avec ces trois repères, vos versements deviennent un choix piloté, et non une addition de primes subie.

Pour un panorama des dispositifs (intéressement, participation, abondement, CET) et de leur traitement fiscal, vous pouvez aussi lire : comprendre l’épargne salariale en France.

Après les flux entrants, on bascule logiquement côté entreprise : comment met-on en place un PERCOL, et par quelle procédure selon la configuration sociale ?

2. Mise en place du PERCOL côté entreprise : procédures et intérêt économique

2.1 Comment créer un PERCOL selon la configuration sociale de l’entreprise

Mettre en place un PER collectif n’est pas compliqué, mais la bonne procédure dépend d’un point très concret : avez-vous des représentants du personnel (délégué syndical, CSE) ? La loi prévoit quatre voies principales, avec un ordre logique à respecter lorsque des instances existent.

S’il y a un délégué syndical (DS) et un CSE (Comité Social et Économique), on passe par un accord collectif négocié : la négociation préalable est obligatoire, et il faut souvent compter 2 à 4 mois. S’il y a un CSE mais pas de DS, on peut conclure un accord avec le CSE, généralement en 2 à 3 mois.

Quand les négociations échouent, l’employeur peut proposer une ratification aux deux tiers du personnel, à condition de formaliser l’échec (PV de désaccord). Cette phase prend souvent 1 à 2 mois. Et si la ratification échoue à son tour, il reste la décision unilatérale de l’employeur (DUE), avec une consultation du CSE au moins 15 jours avant le dépôt, pour un délai indicatif d’environ 1 mois.

Les TPE de moins de 11 salariés sans instance représentative (pas d’IRP) ont une procédure simplifiée : DUE ou ratification 2/3, avec des délais plus courts (2 à 4 semaines).

Pour visualiser rapidement le bon chemin selon votre configuration, voici le tableau de synthèse.

| Configuration | Mode de mise en place | Procédure | Délai indicatif |

|---|---|---|---|

| Présence DS + CSE | Accord collectif négocié | Négociation obligatoire préalable | 2-4 mois |

| Présence CSE sans DS | Accord avec le CSE | Négociation avec membres élus | 2-3 mois |

| Échec des négociations | Ratification 2/3 du personnel | PV de désaccord requis + vote | 1-2 mois |

| Échec ratification | Décision unilatérale employeur | Consultation CSE 15 jours avant dépôt | 1 mois |

| Entreprise < 11 salariés sans IRP | DUE* ou ratification 2/3 | Procédure simplifiée | 2-4 semaines |

Une fois le mode de création choisi, on passe à la partie la moins visible mais la plus bloquante si elle est mal faite : le règlement du plan et son dépôt.

2.2 Rédaction du règlement et dépôt auprès de la DREETS

Une création de PERCOL se joue souvent dans le dernier kilomètre administratif. Le plan doit être formalisé dans un règlement et déposé à la DREETS (Direction Régionale de l’Économie, de l’Emploi, du Travail et des Solidarités) via la plateforme TéléAccords.

La séquence est assez standard. D’abord, on négocie ou on consulte selon le cas (accord, ratification, DUE). Ensuite, on rédige le règlement du plan : choix du gestionnaire, définition des supports proposés, règles d’abondement, et présence de la gestion pilotée par défaut (point structurant du dispositif). Si l’on est sur une DUE, le CSE doit être consulté au moins 15 jours avant le dépôt. Puis on dépose le dossier en ligne sur TéléAccords, on obtient un récépissé de dépôt (dans un délai maximal d’un mois), et l’entreprise transmet l’information à l’Urssaf.

Les documents à réunir sont simples, mais il faut les anticiper : le règlement du plan, le procès-verbal de négociation/consultation ou de désaccord, les justificatifs des mandats des signataires, et le bordereau de dépôt.

Dans la pratique, le travail se répartit souvent ainsi : l’employeur (ou son conseil) sécurise la procédure sociale et la conformité du règlement, tandis que le gestionnaire prépare une grande partie de l’architecture financière et des annexes opérationnelles. Cette coordination conditionne directement le calendrier de mise en place.

Avec ce socle juridique et administratif, la question qui revient toujours est financière : un PERCOL coûte-t-il réellement moins cher qu’une augmentation de salaire, surtout en TPE/PME ? C’est ce qu’on clarifie maintenant.

2.3 Spécificités TPE/PME : exonérations de forfait social et obligations de partage de la valeur

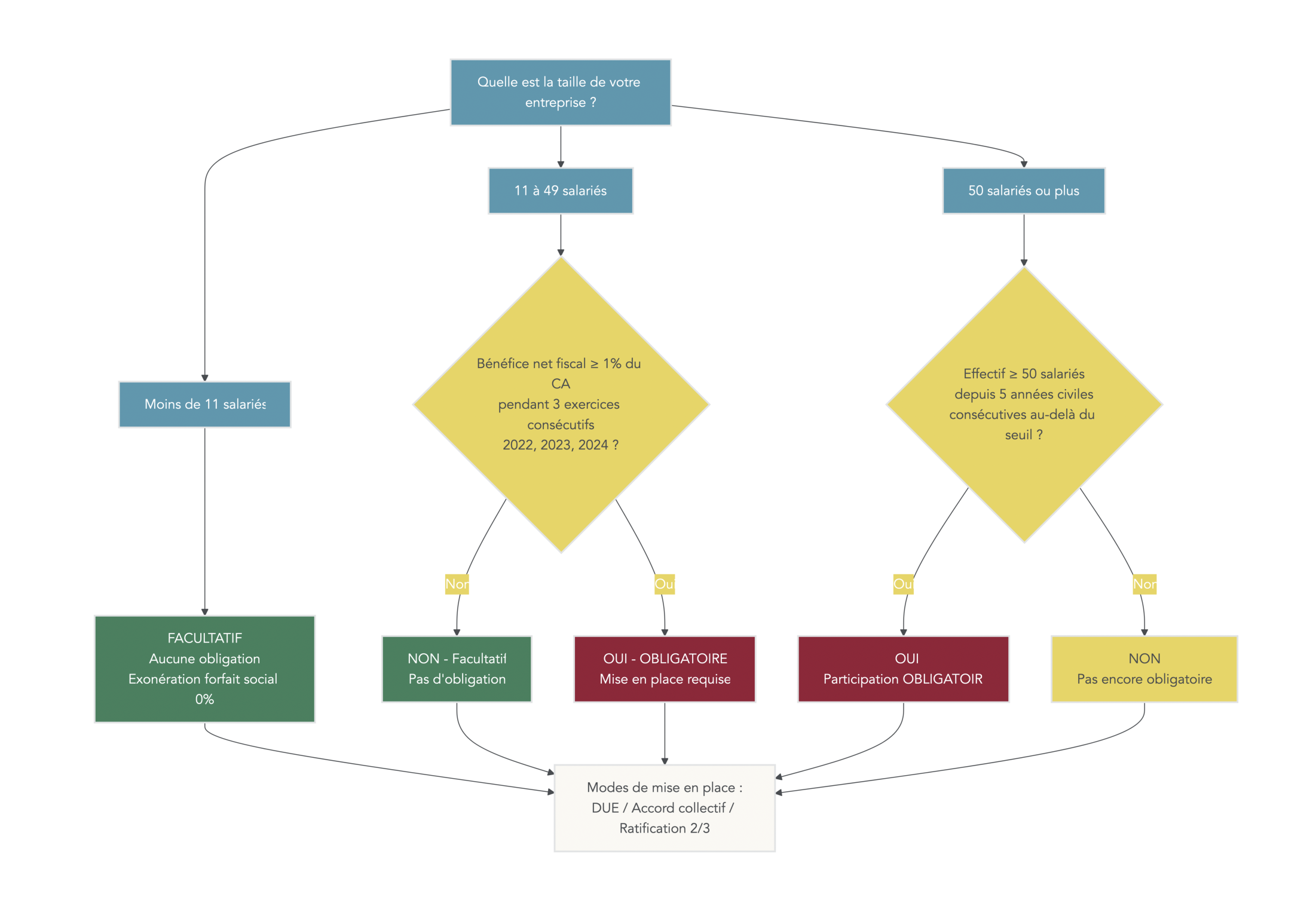

Les petites entreprises ont un avantage comparatif très net sur le PERCOL : le forfait social (une contribution patronale sur des sommes exonérées de cotisations sociales) est souvent nul, ou réduit. C’est précisément ce qui transforme l’abondement et l’épargne salariale en outils de rémunération très compétitifs.

Le point le plus favorable concerne les entreprises de moins de 50 salariés : elles bénéficient d’une exonération totale de forfait social sur l’intéressement, la participation et l’abondement PERCOL. Pour les entreprises de moins de 250 salariés, l’intéressement est aussi exonéré de forfait social.

Pour les structures de 11 à 49 salariés, il y a une autre actualité : depuis le 01/01/2025, certaines entreprises doivent mettre en place un dispositif de partage de la valeur si leur bénéfice net fiscal atteint au moins 1 % du chiffre d’affaires pendant 3 exercices consécutifs (2022, 2023 et 2024). Dans ce cas, la loi laisse un choix entre participation, intéressement, abondement (PEE/PER) ou PPV.

Au-delà, les entreprises de 50 salariés et plus peuvent basculer dans une participation obligatoire, mais uniquement après 5 années civiles consécutives au-dessus du seuil de 50 salariés. Et sur ces tailles, le forfait social réapparaît à 16 % ou 20 % selon les dispositifs.

Voici la lecture synthétique par seuil d’effectif.

| Taille | Forfait social intéressement | Forfait social participation | Forfait social abondement PERCOL | Participation obligatoire |

|---|---|---|---|---|

| < 11 salariés | 0% | 0% | 0% | Non |

| 11-49 salariés | 0% | 0% | 0% | Conditions |

| 50-249 salariés | 0% | 16% ou 20% | 16% | Oui |

| ≥ 250 salariés | 16% ou 20% | 16% ou 20% | 16% | Oui |

Au fond, ces règles obligent souvent les dirigeants à arbitrer entre hausse de salaire, prime, intéressement, abondement, ou PPV. Cet arbitrage fait partie intégrante de la rémunération du dirigeant, car le coût employeur et le net salarié ne racontent pas la même histoire selon l’outil choisi.

Pour sortir des principes et comprendre l’intérêt économique, on passe maintenant à un exemple chiffré : combien coûte réellement un abondement PERCOL comparé à un salaire ?

2.4 Coût réel de l’abondement pour l’employeur vs salaire classique

Le nerf de la guerre, c’est le régime social de l’abondement. Quand l’entreprise verse un abondement sur un PERCOL, elle est exonérée d’une large partie des cotisations patronales : sécurité sociale (maladie, vieillesse, allocations familiales), chômage, retraite complémentaire AGIRC-ARRCO, taxe sur les salaires, formation professionnelle, taxe d’apprentissage, etc.

En contrepartie, il reste des contributions : la CSG (9,2 %) et la CRDS (0,5 %) sur 100 % du montant brut, soit 9,7 % au total, ainsi que le forfait social lorsque l’entreprise y est soumise (notamment au-delà de 50 salariés, selon les cas).

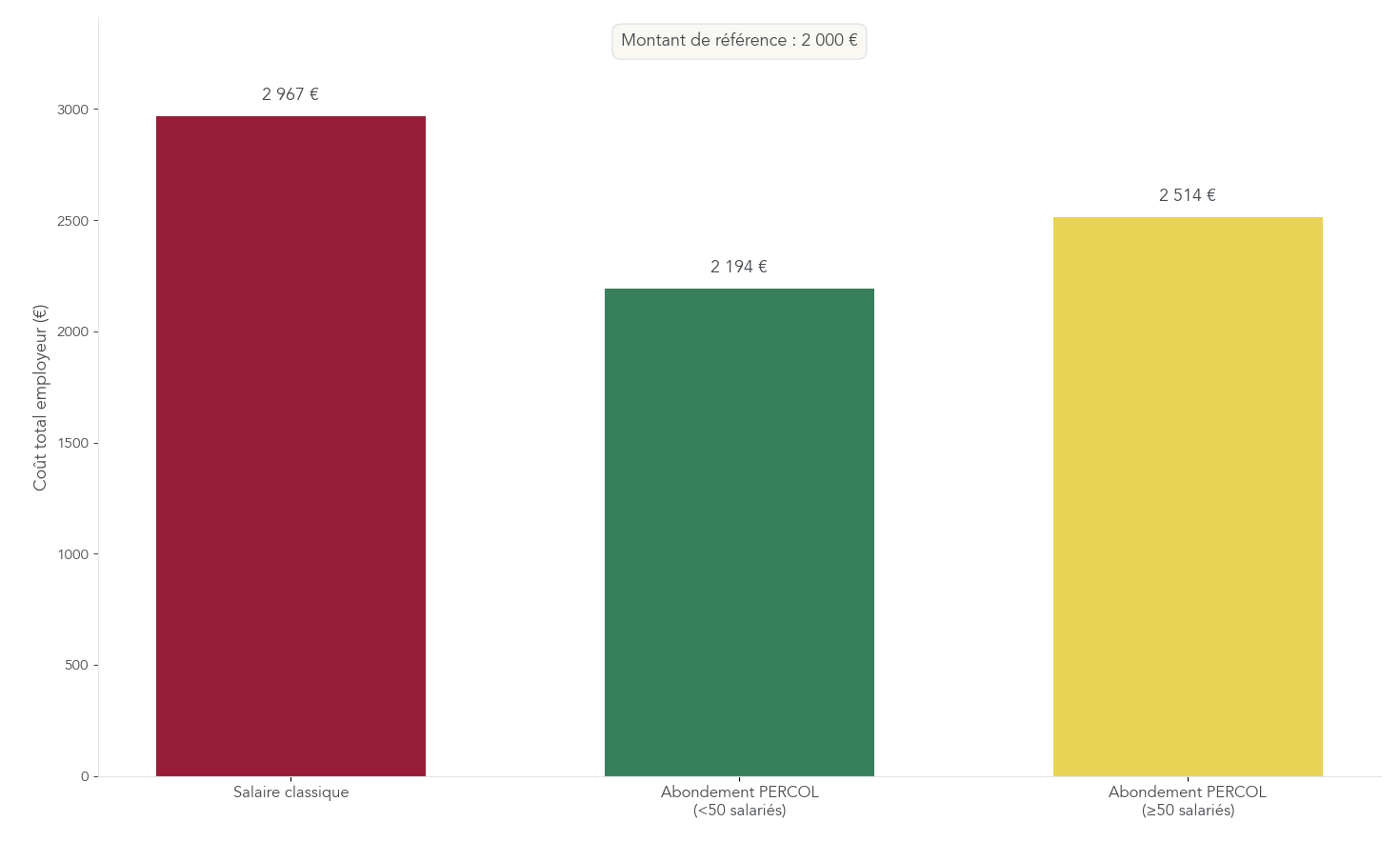

Ça se voit immédiatement quand on prend l’exemple de 2 000 €.

| Mode de rémunération | Montant brut | Charges employeur | Coût total employeur |

|---|---|---|---|

| Salaire classique | 2 000 € | ~967 € (≈48%) | 2 967 € |

| Abondement PERCOL (< 50 sal.) | 2 000 € | ~194 € (CSG/CRDS 9,7%) | 2 194 € |

| Abondement PERCOL (≥ 50 sal.) | 2 000 € | ~514 € (FS 16% + CSG/CRDS) | 2 514 € |

L’écart est parlant : pour que le salarié « reçoive » 2 000 € via un salaire, l’entreprise supporte un coût total d’environ 2 967 €. Pour 2 000 € d’abondement, le coût tombe à environ 2 194 € si l’entreprise a moins de 50 salariés, ou 2 514 € si elle est soumise au forfait social.

Et ce n’est pas fini : l’abondement est intégralement déductible du bénéfice imposable de l’entreprise (IS ou IR selon le régime). Prenons l’exemple d’une entreprise à l’impôt sur les sociétés (IS à 25 %) et de moins de 50 salariés : un abondement de 1 000 € génère 97 € de CSG/CRDS, soit 1 097 € de coût brut. La déduction fiscale à 25 % représente alors 274 €, ce qui ramène le coût net réel à 823 € pour 1 000 € versés au salarié. C’est l’une des raisons pour lesquelles l’abondement est souvent un outil phare de rémunération dans les politiques RH.

Pour comprendre précisément l’arbitrage coût/net entre salaire et autres formes de rémunération, ce décryptage complet est utile : Décryptage de l’arbitrage salaire vs dividendes.

Cette efficacité côté employeur explique pourquoi le PERCOL s’installe vite. Mais, côté salarié, l’intérêt devient encore plus concret : exonérations à l’entrée, choix de déduction pour les versements volontaires, et optimisation des flux. C’est exactement ce qu’on aborde dans la suite.

3. Avantages fiscaux et sociaux pour le salarié : optimiser ses flux entrants

Dans la première partie, nous avons surtout raisonné « côté entreprise » (coût, forfait social, intérêt de l’abondement). Maintenant, on se place à votre niveau : qu’est-ce qui est imposable ou non quand l’argent entre sur le PERCOL, et comment orienter vos flux pour maximiser le net, sans subir une fiscalité inutile.

3.1 Fiscalité des différents versements à l’entrée

Sur un PERCOL, l’avantage se construit d’abord à l’entrée. En pratique, le point clé est simple : selon l’origine de l’argent, on n’a pas du tout le même traitement fiscal et social.

- Les versements volontaires (compartiment 1) sont un effort d’épargne personnel. Vous choisissez de les déduire ou non de votre revenu imposable. Dans les deux cas, il n’y a pas de cotisations sociales ni de CSG/CRDS sur ces versements.

- Les flux d’épargne salariale (compartiment 2) sont, eux, très favorisés : intéressement, participation et abondement sont exonérés d’impôt sur le revenu, exonérés de cotisations salariales, et ne supportent en pratique que la CSG/CRDS à 9,7% (dans les plafonds).

- Les jours CET et jours de repos transférés au PERCOL suivent la même logique d’entrée très optimisée : exonération d’impôt sur le revenu et exonération de cotisations salariales de sécurité sociale, avec une CSG/CRDS due (traitée plus précisément en section 3.4).

Le tableau ci-dessous donne une vue d’ensemble « propre » de ce qui est imposable ou non, et des plafonds à ne pas dépasser.

| Type de versement | Compartiment | IR entrée | Cotisations SS | CSG/CRDS | Plafond annuel 2026 |

|---|---|---|---|---|---|

| Versements volontaires déduits | 1 | Déductible (option) | N/A | N/A | 37 680 € max (revenus 2025) |

| Versements volontaires non déduits | 1 | Non déductible | N/A | N/A | Illimité |

| Intéressement sur PERCOL | 2 | Exonéré | Exonéré | 9,7% | 36 045 € |

| Participation sur PERCOL | 2 | Exonéré | Exonéré | 9,7% | 36 045 € |

| Abondement employeur | 2 | Exonéré | Exonéré | 9,7% | 7 689,60 € |

| Jours CET/repos (max 10j) | 2 | Exonéré | Exonéré SS | 9,7% | 10 jours/an |

Au total, c’est la combinaison « exonérations à l’entrée + abondement » qui fait la puissance du plan épargne retraite collectif : chaque euro orienté intelligemment vers le PERCOL est un euro qui subit moins d’impôt sur le revenu et moins de charges qu’une rémunération classique.

À ce stade, le point le plus stratégique pour le particulier est le choix de déduire ou non ses versements volontaires, car c’est lui qui pilote directement l’impôt aujourd’hui… et demain.

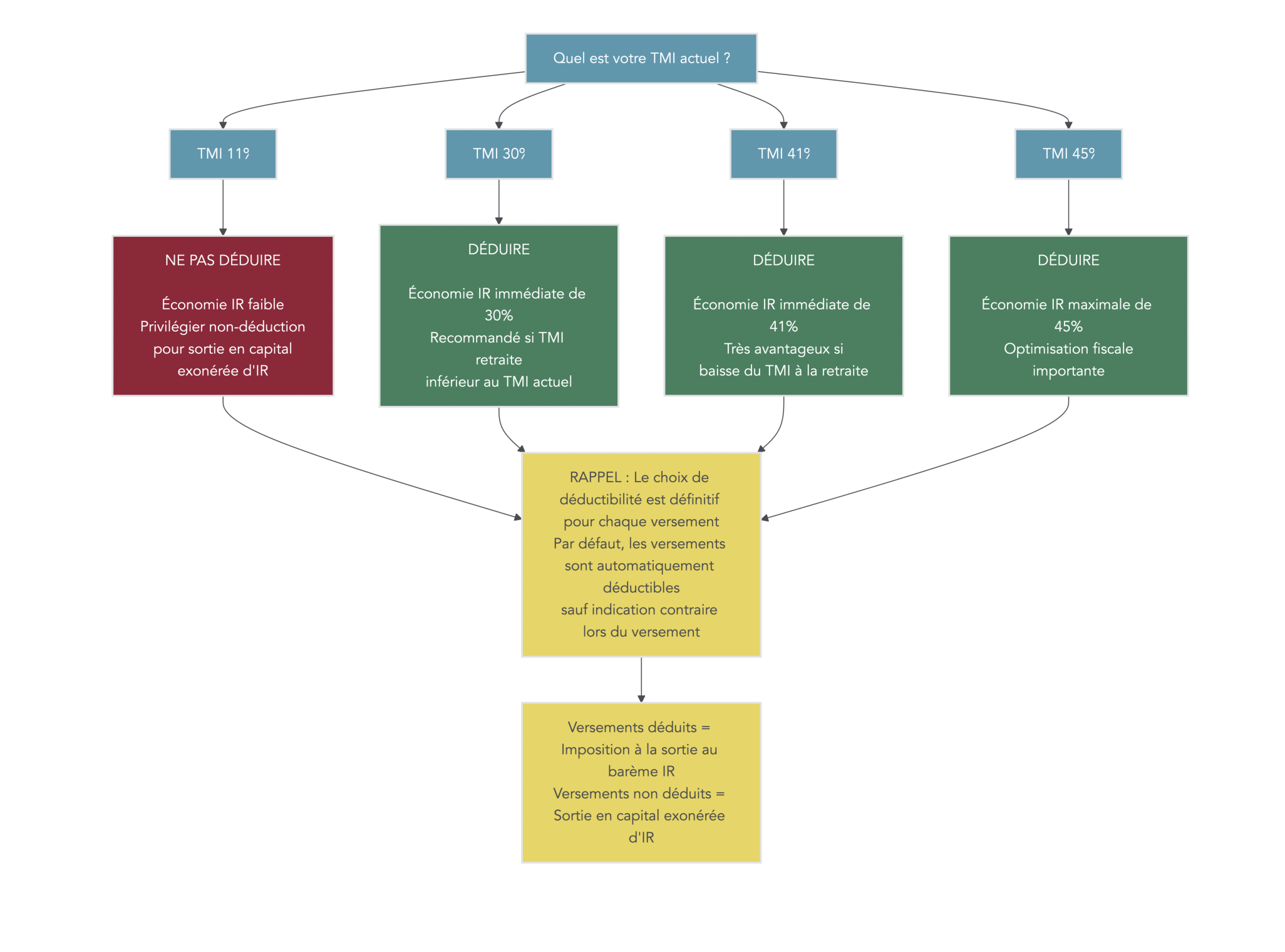

3.2 Faut-il déduire ou non ses versements volontaires ? (TMI et stratégie)

Pas de suspense : tout se joue sur une mécanique très simple. Déduire, c’est gagner une économie d’impôt immédiate, mais accepter une imposition à la sortie. Ne pas déduire, c’est renoncer à l’économie immédiate, mais récupérer le capital sans impôt sur le revenu à la sortie.

- Versements déduits : vous réduisez votre impôt aujourd’hui, à hauteur de votre TMI (taux marginal d’imposition) multiplié par le montant versé. En contrepartie, le capital retiré à la sortie sera imposé au barème de l’impôt sur le revenu.

- Versements non déduits : aucune économie d’impôt à l’entrée, mais le capital récupéré à la sortie sera exonéré d’impôt sur le revenu.

Dans les deux cas, les plus-values (la performance) sont taxées au PFU de 31,4% depuis 2026 (12,8% d’IR + 18,6% de prélèvements sociaux) en cas de sortie en capital.

| Critère | Versements déduits | Versements non déduits |

|---|---|---|

| À l’entrée | Économie IR immédiate (TMI × versement) | Pas d’économie IR |

| Capital à la sortie | Imposé au barème IR (sans abattement 10%) | Exonéré IR |

| Plus-values sortie capital | PS 18,6% + IR 12,8% = PFU 31,4% | PS 18,6% + IR 12,8% = PFU 31,4% |

| Rente à la sortie | RVTG (abattement 10% puis barème IR) | RVTO (abattement 30-70% selon âge) |

| Stratégie optimale | TMI élevée à l’entrée, basse à la sortie | TMI basse à l’entrée ou stable |

Un point mérite d’être martelé : la déduction n’est vraiment intéressante que si votre TMI à la sortie est inférieur (ou au pire égal) à celui de l’entrée. Sinon, vous risquez surtout de déplacer l’impôt… voire de l’augmenter.

Concrètement, les règles pratiques données par l’expérience terrain sont nettes :

- Si votre TMI au moins à 30%, la déduction est généralement le choix le plus efficace.

- Si votre TMI à 11% ou moins, la non-déduction est souvent plus logique.

- Si votre TMI est stable, l’arbitrage devient plus neutre et la non-déduction apporte une flexibilité appréciable sur la fiscalité de sortie.

Deux précisions pratiques évitent des erreurs fréquentes. D’abord, le choix de déductibilité est définitif pour chaque versement. Ensuite, par défaut, les versements sont considérés comme déductibles si vous ne demandez pas explicitement l’inverse.

Enfin, gardez un détail technique qui compte beaucoup : le plafond de déduction est commun à tous les PER (PERCOL, PERO, PERIN). Autrement dit, vos versements volontaires sur plusieurs contrats se « partagent » la même enveloppe fiscale.

Pour évaluer l’impact de la déduction selon votre TMI et simuler ses effets, vous pouvez suivre cette méthode pour calculer votre impôt : méthode pas à pas pour comprendre le calcul de l’impôt sur le revenu.

Une fois ces arbitrages fiscaux posés, il reste à exploiter au mieux les autres flux disponibles, notamment l’intéressement, la participation et l’abondement.

3.3 Tirer le meilleur parti de l’intéressement, de la participation et de l’abondement

Si vous avez accès à de l’épargne salariale, c’est souvent là que se situe le meilleur ratio « effort réel / capital net investi ». L’idée est simple : affecter vos primes sur le PERCOL permet d’éviter l’impôt sur le revenu, et la plupart des cotisations, tout en profitant d’un éventuel abondement.

Quand l’intéressement et participation sont versés sur le PERCOL, le régime est très favorable :

- exonération d’impôt sur le revenu dans la limite de 36 045 € par an (plafond 2026),

- exonération de cotisations salariales,

- seule la CSG/CRDS à 9,7% est due.

Ensuite vient le levier le plus visible : l’abondement. C’est un versement supplémentaire de l’employeur, lui aussi exonéré d’impôt sur le revenu et de cotisations sociales (avec seulement CSG/CRDS 9,7%). En 2026, il est plafonné à 7 689,60 €.

Pour calibrer vos propres versements, retenez la règle qui fait tout : l’abondement ne peut pas dépasser 300% de votre versement. Dit autrement, pour toucher l’abondement maximal, il faut verser au minimum 2 563,20 € (7 689,60 € ÷ 3).

Astuces importantes

Sur le PERCOL, l’optimisation consiste rarement à verser « beaucoup », mais à verser « au bon endroit ».

- Si votre entreprise abonde, versez au moins le montant qui déclenche l’abondement maximal, sinon vous laissez une partie de ce salaire différé sur la table.

- Orientez en priorité l’intéressement et la participation vers le PERCOL si votre objectif est la retraite, car l’exonération d’impôt sur le revenu à l’entrée est immédiate.

- Vérifiez dans le règlement si l’abondement s’applique aussi à certains flux (par exemple les jours CET transférés), car cela peut augmenter la rentabilité de l’opération.

On retrouve la même logique à chaque fois : capter l’abondement et les exonérations, puis seulement ensuite arbitrer l’effort d’épargne personnel.

En parallèle de ces primes, les jours de repos et CET constituent une autre source d’alimentation intéressante et souvent sous-utilisée. C’est l’objet de la section suivante.

3.4 Utiliser ses jours CET et congés non pris pour sa retraite

Beaucoup de salariés laissent dormir des jours de repos ou de CET (Compte Épargne Temps) faute de projet clair. En pratique, le PERCOL offre une passerelle simple : transformer jusqu’à 10 jours par an en épargne retraite, avec une fiscalité d’entrée particulièrement douce.

Les jours éligibles sont précisément listés :

- jours issus du CET,

- à défaut de CET : RTT, congés payés au-delà de la 5e semaine, congés de fractionnement.

À l’inverse, une règle d’exclusion est incontournable : la part correspondant aux 24 premiers jours ouvrables de congés annuels n’est pas transférable.

Le traitement fiscal et social est résumé ci-dessous. L’intérêt est double : vous évitez l’impôt sur le revenu et une grande partie des cotisations, et l’employeur n’a pas de forfait social à payer, quelle que soit la taille de l’entreprise.

| Élément | Traitement |

|---|---|

| Impôt sur le revenu | Exonéré |

| Cotisations salariales SS | Exonéré |

| CSG | 9,2% (non déductible) |

| CRDS | 0,5% |

| Cotisations patronales SS | Exonéré |

| Forfait social employeur | 0% (toutes tailles) |

| Éligibilité abondement | Oui si prévu au règlement |

Si vous disposez d’un CET ou de jours au-delà des seuils, le transfert vers le PERCOL a tout intérêt à être étudié, d’autant plus s’il déclenche aussi un abondement.

Après avoir optimisé ce qui entre sur le PERCOL, reste à décider comment faire travailler cette épargne (profil de risque, supports, frais). C’est précisément la logique de la partie suivante.

4. Faire travailler son PERCOL : gestion pilotée, supports et frais

Une fois l’argent sur le plan, le sujet n’est plus fiscal mais financier : comment est-il investi, selon quelles règles, et combien cela coûte. C’est souvent là que se fait l’écart entre un bon PERCOL et un PERCOL moyen.

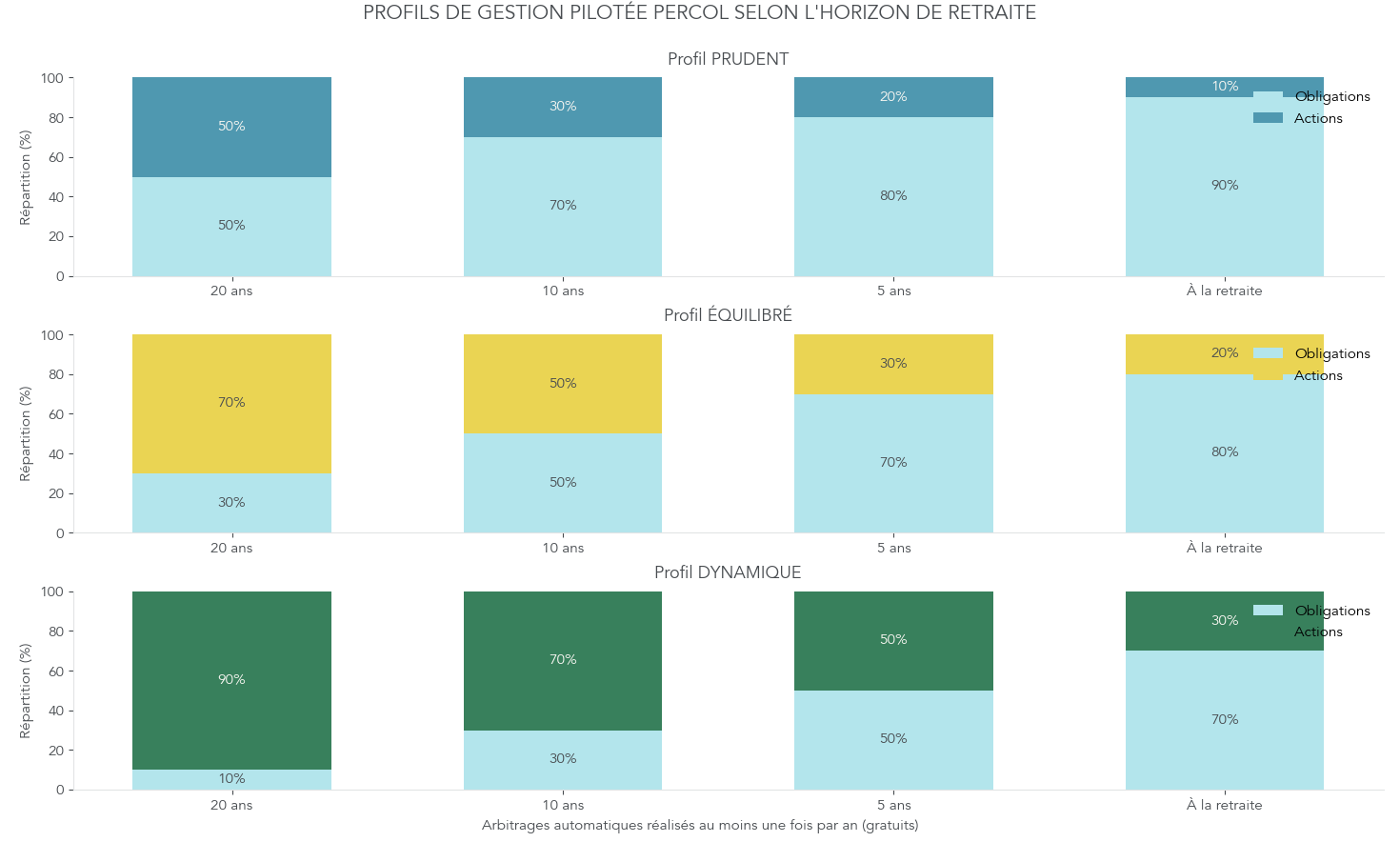

4.1 Gestion pilotée à horizon : le mode par défaut à bien comprendre

Sur un PERCOL, la gestion pilotée à horizon est la règle par défaut. Tant que vous ne demandez pas explicitement autre chose, vos versements sont investis selon une allocation qui évolue avec le temps.

En pratique, le principe est intuitif : plus la retraite est lointaine, plus l’allocation peut contenir d’actifs dynamiques (notamment actions), avec une volatilité plus forte mais un rendement espéré supérieur. À l’approche de la retraite, la gestion se sécurise progressivement via davantage d’obligations ou de monétaire.

La plupart des contrats proposent trois profils types. Le tableau ci-dessous illustre leurs allocations cibles à différentes distances de la retraite.

| Profil | À 20 ans de la retraite | À 10 ans | À 5 ans | À la retraite | Cible investisseur |

|---|---|---|---|---|---|

| Prudent | 50% actions / 50% obligations | 30% / 70% | 20% / 80% | 10% / 90% | Averse au risque |

| Équilibré | 70% actions / 30% obligations | 50% / 50% | 30% / 70% | 20% / 80% | Modéré |

| Dynamique | 90% actions / 10% obligations | 70% / 30% | 50% / 50% | 30% / 70% | Tolérant au risque |

Les arbitrages (réallocations) sont réalisés automatiquement au moins une fois par an, sans action de votre part, et ils sont gratuits en gestion pilotée.

Dernier point, moins visible côté salarié mais structurant : ce mode « piloté par défaut » est aussi une condition pour que l’employeur puisse bénéficier du forfait social réduit (16%), avec l’exigence d’au moins 10% d’investissement en titres éligibles PEA-PME.

Pour choisir votre profil, raisonnez en horizon de placement et en tolérance aux variations, c’est-à-dire votre profil d’investisseur. Selon les règles de décision présentées, si vous êtes à plus de 15 ans de la retraite, le profil dynamique est souvent celui qui maximise le potentiel de long terme malgré la volatilité.

Certains épargnants préfèreront garder la main sur leurs choix d’investissement. Il faut donc détailler la gestion libre et les différents supports disponibles.

4.2 Gestion libre : pour qui et avec quels supports ?

À l’inverse, la gestion libre est l’alternative logique si vous souhaitez décider vous-même de la répartition entre supports. Dans ce cas, vous choisissez directement les fonds proposés par le plan, et vous assumez la responsabilité des arbitrages.

Le cadre n’est pas totalement libre : le PERCOL doit proposer au minimum trois supports aux orientations différentes, et au moins un support solidaire.

Concrètement, les familles de supports rencontrées le plus souvent sont celles du tableau suivant. Il aide à distinguer le rôle de chaque support, son niveau de risque et l’existence ou non d’une garantie en capital.

| Type de support | Caractéristiques | Risque | Rendement potentiel | Garantie capital |

|---|---|---|---|---|

| Fonds euros | Obligations d’État et entreprises | Faible | 2-3%/an | Oui |

| FCPE monétaires | Court terme, faible volatilité | Très faible | 2-3%/an | Non |

| FCPE obligataires | Obligations diversifiées | Moyen-faible | 3-5%/an | Non |

| FCPE actions | Actions cotées | Élevé | 5-8%/an (LT) | Non |

| FCPE diversifiés | Mix actions/obligations | Moyen | 4-6%/an | Non |

| FCPE solidaires | Entreprises ESS | Variable | Variable | Non |

| FCPE ISR/ESG | Critères extra-financiers | Variable | Variable | Non |

Écartons d’abord une confusion fréquente : un support (par exemple un FCPE actions) n’est pas une enveloppe fiscale. Le PERCOL est l’enveloppe. Les supports sont les moteurs d’investissement à l’intérieur. Si vous voulez mieux vous repérer dans les types de supports, cette distinction évite de comparer des objets qui ne jouent pas dans la même catégorie.

Quel que soit le mode de gestion, les frais jouent ensuite un rôle majeur sur la performance nette. C’est donc l’étape suivante.

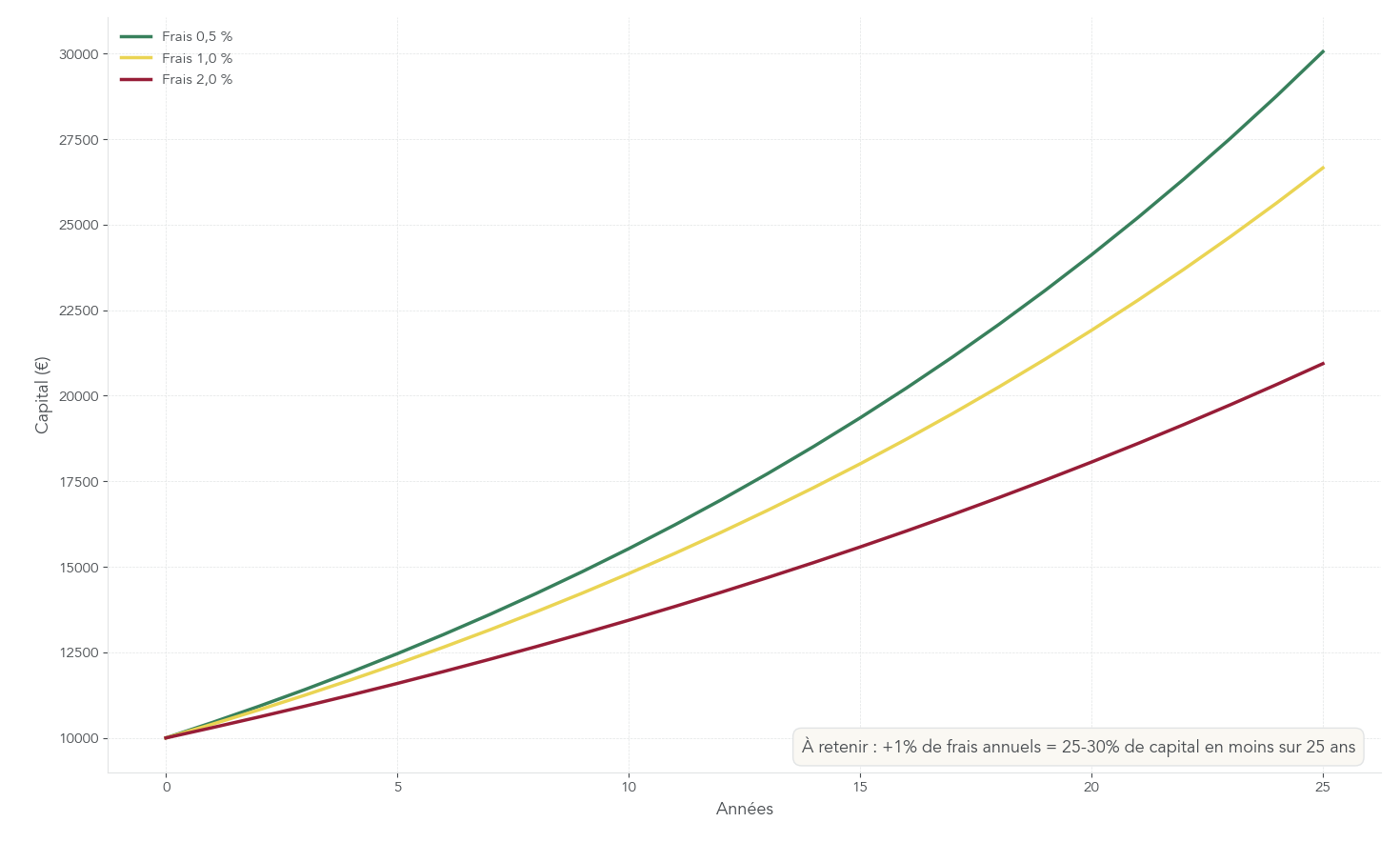

4.3 Comprendre les frais du PERCOL et leur impact sur votre capital

On peut avoir une bonne allocation… et finir avec un capital décevant si les frais grignotent la performance chaque année. Sur un placement retraite, le temps est long, et l’effet cumulatif des frais devient massif.

Le tableau ci-dessous recense les frais typiques d’un PERCOL : qui paie, quels niveaux on observe, et ce qui est plafonné par la réglementation.

| Type de frais | Qui paie ? | Fourchette marché | Réglementation |

|---|---|---|---|

| Tenue de compte (salarié en poste) | Employeur obligatoirement | 15-30 €/an | Obligatoire |

| Tenue de compte (ex-salarié) | Salarié | Max 20 €/an prélevés sur épargne | Plafonné (loi Pacte) |

| Frais sur versements | Variable | 0-5% | Non réglementé |

| Frais de gestion FCPE | Salarié (déduits du rendement) | 0,1-2%/an | Non réglementé |

| Arbitrages gestion pilotée | N/A | Gratuits | Inclus |

| Arbitrages gestion libre (Internet) | Variable | Souvent gratuits | Non réglementé |

| Transfert sortant (< 5 ans) | Salarié | Max 1% de l’encours | Réglementé |

| Transfert sortant (≥ 5 ans) | N/A | Gratuit | Réglementé |

Deux repères à retenir. D’abord, si vous quittez l’entreprise, les frais de tenue de compte ne peuvent pas dépasser 20 € par an, prélevés sur votre épargne (plafond issu de la loi Pacte). Ensuite, en cas de transfert sortant, la règle est très claire : 1% maximum si le plan a moins de 5 ans, et gratuit au-delà.

L’ordre de grandeur donné par l’analyse est parlant : 1% de frais annuels en plus sur 25 ans peut représenter 25 à 30% de capital final en moins. C’est exactement le type de point que la gestion de portefeuille cherche à contrôler : la performance brute compte, mais la performance nette compte davantage.

Une fois qu’on sait comment l’épargne est investie et ce qu’elle coûte, reste à comprendre dans quelles situations on peut la récupérer avant la retraite et comment cela sera imposé à la sortie normale.

5. Récupérer son épargne : déblocages anticipés, sortie à la retraite et transmission

Le PERCOL reste une épargne longue, mais il n’est pas « verrouillé quoi qu’il arrive ». La loi prévoit des portes de sortie précises, avec des délais à respecter. Et si vous attendez la retraite, vous devrez arbitrer capital, rente, ou un mélange des deux.

5.1 Les 6 cas de déblocage anticipé à connaître

Le PERCOL autorise un déblocage anticipé dans six situations. L’enjeu est double : savoir si votre compartiment est éligible et ne pas rater un délai, notamment sur la résidence principale.

Voici la liste des cas, avec les compartiments concernés, le délai de demande et les justificatifs typiques.

| Cas | Compartiments | Délai demande | Justificatifs types | Versement |

|---|---|---|---|---|

| Achat/construction résidence principale | 1, 2 | 6 mois max | Compromis, acte notarié, permis construire | Unique |

| Décès (conjoint/partenaire PACS) | 1, 2, 3 | Sans délai | Acte de décès, certificat d’hérédité | Unique |

| Invalidité (titulaire, conjoint, enfants) | 1, 2, 3 | Sans délai | Carte invalidité, certificat médical | Unique |

| Surendettement | 1, 2, 3 | Sans délai | Décision commission/juge | Unique |

| Fin droits chômage | 1, 2, 3 | Sans délai | Avis France Travail | Unique |

| Cessation activité non salariée (liquidation judiciaire) | 1, 2, 3 | Sans délai | Jugement de liquidation | Unique |

La nouveauté majeure par rapport au PERCO est le déblocage pour achat ou construction de la résidence principale, possible sur les compartiments 1 et 2. Mais attention au piège classique : le compartiment 3 n’est jamais éligible pour ce motif, ce qui explique beaucoup de demandes refusées.

Autre point à prendre très au sérieux : pour la résidence principale, vous avez au maximum 6 mois après la signature du compromis, de l’acte ou l’obtention du permis pour déposer votre demande. Après ce délai, le droit est perdu.

Pour ceux qui veulent aller plus loin dans les démarches, ce guide détaille aussi la logique pour ouvrir un PER et se repérer dans les formalités.

Si aucun de ces cas ne survient, la récupération de l’épargne se fait au moment de la retraite. Le choix entre capital, rente ou mix est alors un enjeu central, tant financier que patrimonial.

5.2 À la retraite : choisir entre capital, rente ou une combinaison

À la liquidation, le PERCOL laisse trois possibilités sur les compartiments 1 et 2 : sortir 100% en capital, 100% en rente viagère, ou combiner les deux. Le bon choix dépend moins d’une « règle universelle » que de vos besoins concrets.

Le capital apporte une flexibilité maximale : vous pouvez fractionner les retraits, financer un projet, ou organiser une transmission si vous décédez avant d’avoir tout consommé. En face, la rente viagère protège contre le risque de longévité : elle garantit un revenu à vie, mais réduit la liberté d’usage et la transmission.

Le tableau ci-dessous résume les points de comparaison qui comptent réellement au moment de décider.

| Critère | Sortie capital | Sortie rente |

|---|---|---|

| Flexibilité | Totale (fractionnement possible) | Faible (montant fixe à vie) |

| Transmission héréditaire | Oui (si décès avant liquidation totale) | Non (sauf option réversion) |

| Risque longévité | À charge du titulaire | Couvert par l’assureur |

| Fiscalité | Variable selon origine | RVTG ou RVTO selon origine |

| Gestion post-sortie | À charge du titulaire | Automatique |

| Profil adapté | Patrimoine diversifié, héritiers | Revenus réguliers, protection longévité |

Un cas typique illustre bien l’arbitrage. Si vous avez déjà d’autres ressources et des héritiers, le capital est souvent cohérent. Si, au contraire, vous dépendez fortement de ce complément pour vivre, la rente joue un rôle d’assurance.

La rente peut aussi être assortie d’options (comme la réversion), qui améliorent la protection d’un proche mais réduisent mécaniquement le montant servi.

Pour aller plus loin dans l’arbitrage, voici une comparaison dédiée : à la retraite, faut-il sortir en capital ou en rente?.

Le choix capital/rente ne peut pas être séparé de la fiscalité associée, qui dépend fortement de l’origine des fonds et du caractère déduit ou non déduit des versements.

5.3 Comment serez-vous imposé à la sortie ? (capital et rente)

C’est souvent le point qui surprend : la fiscalité du PERCOL ne dépend pas seulement de la forme de sortie (capital ou rente), mais d’abord de l’origine des sommes. Autrement dit, on raisonne par compartiment et par type de versement.

En sortie en capital, la logique est la suivante :

- si vos versements volontaires ont été déduits, le capital est imposé au barème de l’impôt sur le revenu (sans abattement de 10%).

- si vos versements volontaires n’ont pas été déduits, le capital est exonéré d’impôt sur le revenu.

- les plus-values issues de versements volontaires (déduits ou non) sont taxées au PFU de 31,4% depuis 2026.

- pour l’épargne salariale (intéressement, participation, abondement), le capital est exonéré d’impôt sur le revenu et seules les plus-values supportent les prélèvements sociaux (18,6%).

| Origine | Versements | Plus-values | Charges sociales PV |

|---|---|---|---|

| Versements volontaires déduits | IR barème progressif (sans abattement 10%) | PS 18,6% + IR 12,8% = PFU 31,4% | Inclus dans PFU |

| Versements volontaires non déduits | Exonéré IR | PS 18,6% + IR 12,8% = PFU 31,4% | Inclus dans PFU |

| Épargne salariale (intéressement, participation, abondement) | Exonéré IR | PS 18,6% | Oui |

En sortie en rente, le régime dépend aussi de l’origine. Les versements volontaires déduits relèvent du régime RVTG (rente viagère à titre gratuit), avec un abattement de 10% (plafonné à 4 399 € pour les revenus 2025), puis imposition au barème, et des prélèvements sociaux à taux réduit sur pensions (autour de 10,1%). Les versements non déduits et l’épargne salariale relèvent du régime RVTO (rente viagère à titre onéreux), avec une fraction imposable qui dépend de l’âge au premier versement de rente.

| Origine | Régime fiscal | Abattement | IR | PS |

|---|---|---|---|---|

| Versements volontaires déduits | RVTG | 10% (max 4 399 € par foyer) | Barème progressif | Taux réduit revenus remplacement (~10,1%) |

| Versements volontaires non déduits | RVTO | 30-70% selon âge | Barème progressif | 18,6% sur fraction imposable |

| Épargne salariale | RVTO | 30-70% selon âge | Barème progressif | 18,6% sur fraction imposable |

Depuis le 01/01/2026, la hausse des prélèvements sociaux rend ces détails encore plus importants : sur les plus-values, on est bien à 18,6% de prélèvements sociaux, et à 31,4% de PFU quand le PFU s’applique.

Enfin, attention à une situation courante : débloquer pour résidence principale des sommes issues de versements volontaires déduits signifie que ces montants s’ajoutent à vos revenus imposables l’année du déblocage. L’impact peut être brutal si cela vous fait changer de tranche.

Pour situer ces logiques par rapport à d’autres enveloppes patrimoniales, notre guide assurance-vie aide à comparer ce que l’on paie à l’entrée, pendant la vie du contrat et à la sortie.

Au-delà de votre propre retraite, se pose aussi la question de ce qu’il advient de votre PERCOL en cas de décès, notamment pour préparer la transmission à vos proches.

5.4 Transmission en cas de décès : ce que change le type de PER

En cas de décès, la fiscalité dépend d’un élément souvent ignoré : votre PERCOL est-il un PER assurantiel (adossé à un contrat d’assurance) ou un PER bancaire (compte-titres/compte dédié) ? Le traitement successoral n’est pas le même.

Sur un PER assurantiel, l’âge au décès pilote la fiscalité. Avant 70 ans, on retrouve un mécanisme proche des contrats d’assurance-vie : abattement de 152 500 € par bénéficiaire, puis taxation à 20% jusqu’à 700 000 €, et 31,25% au-delà. Après 70 ans, l’abattement devient global (30 500 € tous bénéficiaires confondus), puis on applique les droits de succession classiques.

Sur un PER bancaire, c’est plus direct : les sommes intègrent l’actif successoral, avec les droits de succession ordinaires, quel que soit l’âge au décès.

| Type de PER | Décès < 70 ans | Décès ≥ 70 ans |

|---|---|---|

| PER assurantiel | Abattement 152 500 €/bénéficiaire + 20% jusqu’à 700 000 € puis 31,25% | Abattement global 30 500 € (tous bénéficiaires) + droits succession |

| PER bancaire | Droits de succession classiques (intégré à l’actif successoral) | Droits de succession classiques |

| Conjoint/partenaire PACS | Exonéré | Exonéré |

Le conjoint et le partenaire de PACS restent exonérés dans tous les cas, ce qui change souvent la stratégie de rédaction de la clause bénéficiaire.

Si votre objectif est de faciliter la transmission en cas de décès avant 70 ans, le PER assurantiel a un avantage clair grâce à l’abattement de 152 500 € par bénéficiaire. Pour approfondir les leviers (donation, assurance-vie, démembrement), voici un panorama des leviers pour optimiser une transmission.

Après avoir exploré tous les aspects du PERCOL « en lui-même », il devient naturel de le comparer aux autres dispositifs d’épargne retraite et d’épargne salariale pour choisir les bons outils selon vos objectifs.

6. PERCOL vs PERCO, PEE, PERO, PERIN : bien choisir et combiner

Nous avons vu comment optimiser un PERCOL « en lui-même » (flux, fiscalité, gestion, sortie). La question suivante s’impose : comment le positionner face aux autres dispositifs d’épargne d’entreprise et aux autres PER, pour choisir le bon outil au bon moment… et surtout éviter les confusions qui coûtent cher.

6.1 PERCOL vs ancien PERCO : pourquoi envisager un transfert ?

Le PERCO appartient désormais au passé… mais pas totalement : beaucoup de salariés conservent encore un ancien PERCO ouvert avant la loi Pacte. Depuis le 01/10/2020, on ne peut plus en commercialiser de nouveaux ; seuls les contrats déjà existants continuent de vivre.

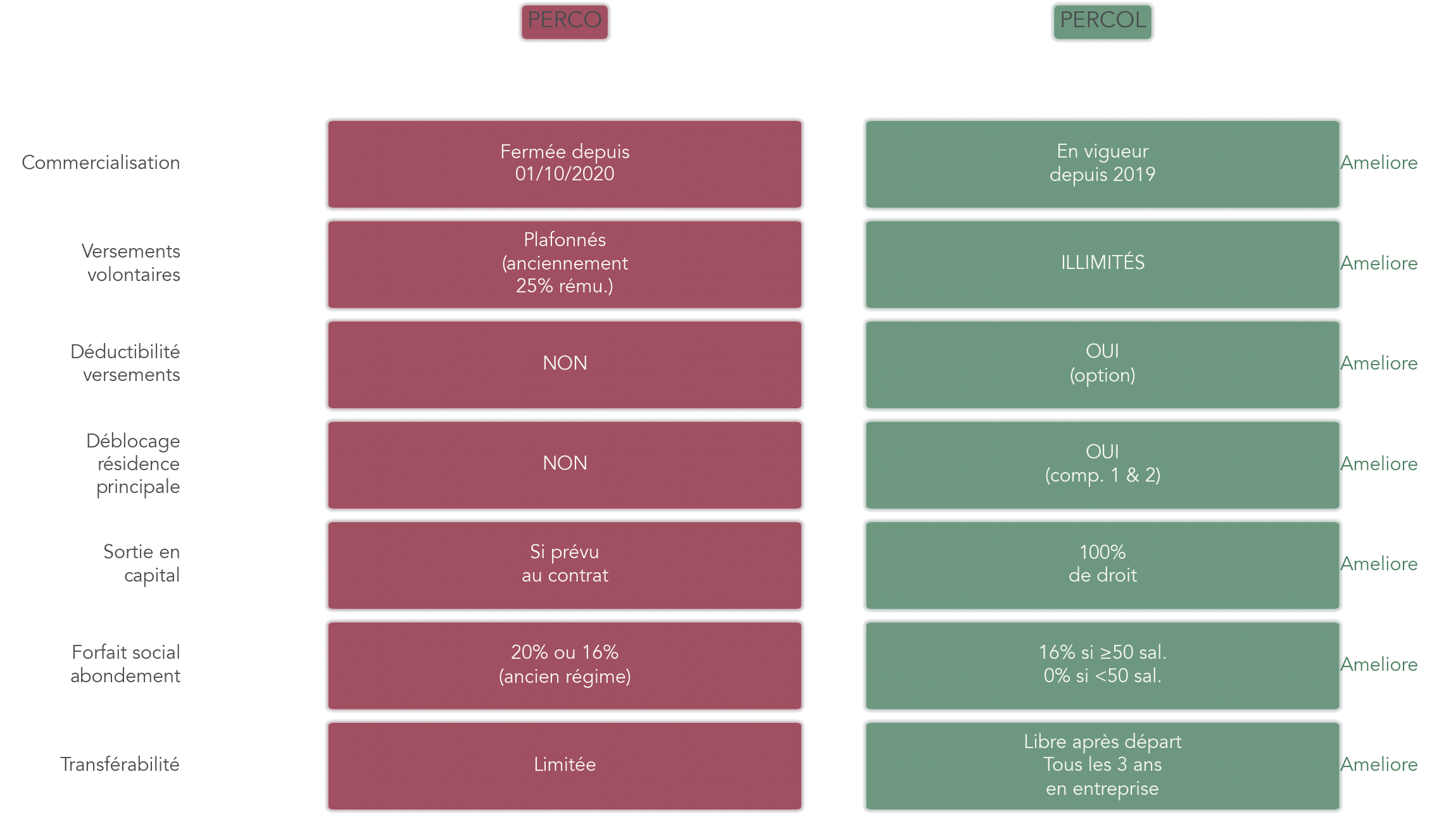

Alors, qu’est-ce que le PERCOL apporte vraiment ? Cinq améliorations changent la donne pour l’épargnant :

- Les versements volontaires ne sont plus plafonnés à 25% de la rémunération : ils sont désormais illimités.

- Ces versements peuvent être déductibles (option), ce qui n’existait pas sur le PERCO.

- Le déblocage pour l’achat/construction de la résidence principale devient possible sur les compartiments 1 et 2.

- La sortie en capital est un droit (et non une option dépendant du règlement).

- La transférabilité est renforcée, notamment vers un PER individuel (PERIN), avec un cadre plus lisible.

Pas de suspense : c’est exactement ce que résume le tableau ci-dessous.

| Critère | PERCO (avant loi Pacte) | PERCOL (depuis 2019) |

|---|---|---|

| Commercialisation | Fermée depuis 01/10/2020 | En vigueur |

| Versements volontaires | Plafonnés à 25% rémunération | Illimités |

| Déduction fiscale versements | Non | Oui (option) |

| Déblocage résidence principale | Non | Oui (compartiments 1 et 2) |

| Sortie en capital | Si prévu au règlement | 100% de droit |

| Gestion pilotée par défaut | Oui (depuis 2016) | Oui (obligatoire) |

| Forfait social abondement | 20% ou 16% | 16% (sous conditions) |

| Transfert vers PER individuel | Limité | Libre à tout moment (ex-salarié) |

| Transfert (en entreprise) | Restrictions | Tous les 3 ans |

| Rente viagère | RVTO | RVTO (épargne salariale) ou RVTG |

| PEE préalable obligatoire | Oui | Non |

Astuces importantes

Si vous détenez un ancien PERCO, quelques vérifications simples permettent souvent de gagner en souplesse.

- Envisagez un transfert PERCO → PERCOL pour accéder à la déductibilité des versements volontaires et au déblocage résidence principale (compartiments 1 et 2).

- Pensez à l’ancienneté : un transfert entre PER devient gratuit au-delà de 5 ans, ce qui peut changer le timing.

- Si vous hésitez, commencez par lever une confusion fréquente : « PERCO et PERCOL, c’est pareil »… non. Le plus sûr est de demander si un transfert est possible et à quelles conditions.

L’idée n’est pas de transférer par réflexe, mais de transférer quand cela améliore vraiment vos droits.

À présent, cette comparaison clarifiée, on comprend mieux que le PERCOL n’est pas le seul outil d’épargne entreprise. Pour structurer vos projets, il faut aussi le mettre en regard du PEE.

6.2 PERCOL vs PEE : court/moyen terme vs retraite

Le point clé, maintenant, c’est l’horizon : le PEE sert en priorité des projets de moyen terme, tandis que le PERCOL vise la retraite.

- Sur le PEE, l’épargne est bloquée 5 ans (avec 11 cas de déblocage anticipé).

- Sur le PERCOL, le blocage va jusqu’à la retraite (avec 6 cas de déblocage anticipé).

Côté « coup de pouce » employeur, les plafonds d’abondement ne sont pas du tout les mêmes : 8% du PASS sur PEE, contre 16% du PASS sur PERCOL. En 2026, cela représente 3 844,80 € maximum sur PEE et 7 689,60 € sur PERCOL.

Le tableau suivant met les différences au clair.

| Critère | PEE | PERCOL |

|---|---|---|

| Horizon | Moyen terme (5 ans) | Long terme (retraite) |

| Blocage | 5 ans | Jusqu’à la retraite |

| Plafond abondement | 8% PASS = 3 844,80 € | 16% PASS = 7 689,60 € |

| Déduction versements volontaires | Non | Oui (option) |

| Cas déblocage anticipé | 11 cas (mariage, naissance 3ème enfant, etc.) | 6 cas |

| Sortie | Capital uniquement | Capital et/ou rente |

| Gestion pilotée | Non obligatoire | Par défaut |

| Forfait social abondement (≥50 sal.) | 20% | 16% |

| Complémentarité | Court/moyen terme, projets de vie | Retraite exclusivement |

En pratique, la stratégie la plus cohérente consiste souvent à combiner les deux : utiliser le PEE pour des projets à 5–10 ans et garder le PERCOL pour la retraite. Ce duo permet aussi de maximiser l’abondement total potentiel, jusqu’à environ 11 535 € par an (3 844,80 € + 7 689,60 €).

Une fois ce couple PEE/PERCOL compris, il reste à situer le plan collectif face aux autres PER : le PER d’entreprise obligatoire (PERO) et le PER individuel (PERIN).

6.3 PERCOL vs PER d’entreprise obligatoire (PERO)

PERCOL et PERO partagent un air de famille (deux PER d’entreprise), mais attention : leurs intérêts ne sont pas les mêmes. Le PERCOL est un outil « ouvert » : vous choisissez d’y adhérer et vous pouvez y verser volontairement, avec éventuellement un abondement. Le PERO, lui, fonctionne sur des cotisations obligatoires, souvent réservées à des catégories définies par accord.

Concrètement, la différence la plus tangible pour le salarié est la flexibilité à la sortie et sur le déblocage résidence principale.

| Critère | PERCOL | PERO |

|---|---|---|

| Adhésion | Facultative | Obligatoire |

| Cotisations | Volontaires | Obligatoires (employeur + salarié) |

| Abondement | Possible | Non (versements obligatoires) |

| Déblocage résidence principale | Oui (compartiments 1, 2) | Non (compartiment 3) |

| Sortie | Capital ou rente | Rente obligatoire (sauf < 110€/mois) |

| Bénéficiaires | Tous salariés | Catégories définies par accord |

| Fiscalité sortie rente | RVTO | RVTG |

Deux rappels pédagogiques évitent beaucoup d’erreurs :

- Le compartiment 3 (logique PERO) n’est pas éligible au déblocage pour résidence principale. Si votre objectif est immobilier, cette poche ne vous aidera pas.

- La rente n’est pas fiscalisée de la même façon : sur PERCOL (épargne salariale, versements non déduits), on est typiquement en RVTO ; sur PERO, la rente suit le régime RVTG.

On voit donc le rôle du PERO : moins de souplesse, mais un intérêt évident pour celles et ceux qui veulent un complément de revenu régulier et « automatique ». Reste le dernier arbitrage important : PERCOL ou PER individuel (PERIN) ?

6.4 PERCOL vs PER individuel (PERIN) : lequel prioriser ?

Le PERIN (Plan d’Épargne Retraite Individuel) est souvent le PER de l’autonomie : vous choisissez l’assureur ou la banque, les supports, et vous n’êtes pas dépendant de votre employeur. Le PERCOL, lui, a un atout unique : l’abondement et la possibilité d’y loger l’épargne salariale.

Le tableau comparatif permet de prioriser sans se perdre dans les détails.

| Critère | PERCOL | PERIN |

|---|---|---|

| Souscripteur | Entreprise | Individu |

| Abondement employeur | Oui | Non |

| Épargne salariale | Oui | Non |

| Nombre de supports | Limité (min 3) | Large (jusqu’à 500+) |

| Frais tenue de compte | À charge employeur | À charge épargnant |

| Frais de gestion UC | Variables (0,1-2%) | Variables (0,5-0,9%) |

| Déduction fiscale | Oui (plafond commun) | Oui (plafond commun) |

| Transférabilité | Tous les 3 ans (en entreprise) | Libre vers autre PER |

Le point souvent oublié est fiscal : le plafond de déduction commun des versements volontaires est commun entre PERCOL, PERO et PERIN. Autrement dit, si vous déduisez 3 000 € sur le PERCOL, vous « consommez » d’autant votre enveloppe de déduction disponible pour un PERIN.

Conséquence pratique : tant que votre entreprise offre un abondement sur le PERCOL, celui-ci passe généralement en priorité (argent gratuit + éventuelle déduction). Ensuite, le PERIN devient une bonne option pour compléter, notamment si vous cherchez une gamme de supports plus large ou un contrat totalement indépendant de l’entreprise.

Enfin, quand on accumule plusieurs petits contrats (anciens PER, PERP, Madelin…), regrouper sur une enveloppe principale (souvent un PERIN ou un PERCOL) permet de réduire le poids des frais fixes et de simplifier le pilotage.

Une fois les « bons outils » identifiés et combinés, il reste une dimension très opérationnelle : la portabilité. Que peut-on transférer, vers quoi, et à quelles conditions ?

7. Portabilité et transferts : regrouper et optimiser ses PER

Dès qu’on change d’entreprise, qu’on veut réduire les frais ou qu’on cherche à simplifier sa retraite, les transferts deviennent un vrai levier. Le PERCOL a été conçu pour être portable, mais la mécanique dépend du produit d’origine, du compartiment de destination et des délais réglementaires.

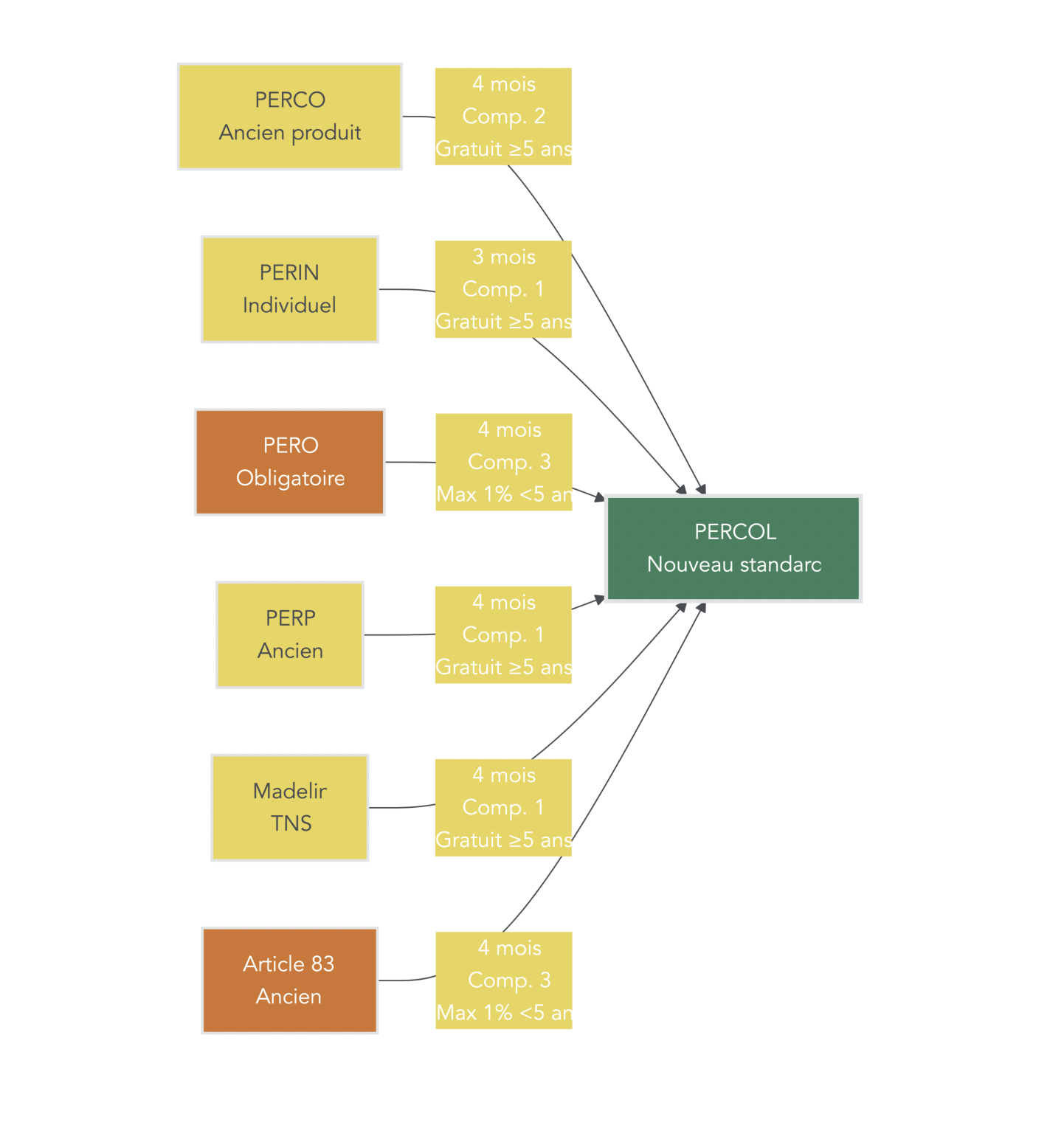

7.1 Que peut-on transférer vers un PERCOL ?

En pratique, la logique est assez simple : beaucoup de produits retraite peuvent entrer dans un PERCOL, mais pas n’importe comment. Chaque transfert alimente un compartiment précis, car l’origine des fonds impose des règles (notamment sur la sortie et le déblocage).

Voici la liste des transferts entrants autorisés, avec le compartiment d’arrivée et le délai maximum de traitement.

| Produit d’origine | Possible | Compartiment destination | Délai max |

|---|---|---|---|

| PERCO | Oui | 2 | 4 mois |

| PERIN | Oui | 1 | 3 mois |

| PERO | Oui (si fin adhésion) | 3 | 4 mois |

| PERP | Oui | 1 | 4 mois |

| Madelin | Oui | 1 | 4 mois |

| Article 83 | Oui (si fin adhésion) | 3 | 4 mois |

| Assurance vie | Non (rachat puis versement) | – | – |

Le transfert le plus stratégique, dans la pratique, reste souvent PERCO → PERCOL : il permet d’accéder au déblocage résidence principale (inexistant sur PERCO) et d’ouvrir la porte à la déductibilité des versements volontaires sur la partie PERCOL.

Après avoir vu ce qui peut entrer dans un PERCOL, la question suivante est symétrique : dans quelles situations transférer son PERCOL vers un autre PER, et quelles contraintes s’appliquent ?

7.2 Quand et vers quoi transférer son PERCOL ?

Un transfert sortant a du sens dans trois cas classiques : vous quittez l’entreprise, vous cherchez de meilleurs frais, ou vous voulez regrouper des contrats. Les règles, en revanche, ne sont pas les mêmes selon que vous êtes encore salarié de l’entreprise ou déjà parti.

Le tableau ci-dessous résume les possibilités.

| Situation | Transfert vers | Délai minimum entre transferts |

|---|---|---|

| Salarié en poste | Autre PERCOL | 3 ans |

| Salarié en poste | PERIN | 3 ans |

| Ex-salarié (départ entreprise) | Tout PER | Aucun |

| Retraité (avant liquidation totale) | Tout PER | Aucun |

Concrètement :

- Si vous êtes encore en poste, la loi encadre les mouvements : vous ne pouvez transférer vers un autre PERCOL ou vers un PERIN que tous les 3 ans.

- Si vous êtes ex-salarié (après départ) ou retraité (tant que tout n’a pas été liquidé), vous retrouvez une liberté totale : pas de délai minimal.

Dans le choix, on revient toujours aux fondamentaux : frais, simplicité, supports disponibles. Un transfert bien choisi peut parfois être plus pertinent que chercher à débloquer un per avant la retraite hors des cas prévus.

Ces transferts ne sont toutefois pas toujours gratuits. Avant de bouger, il faut donc comprendre la réglementation des frais et choisir le bon timing.

7.3 Frais de transfert, délais réglementaires et bon timing

La loi Pacte a rendu les transferts plus lisibles, mais il reste une règle centrale à retenir : entre PER, les frais de transfert sont plafonnés et deviennent nuls après un certain délai d’ancienneté.

Le cadre est résumé ici.

| Type de transfert | Ancienneté < 5 ans | Ancienneté ≥ 5 ans |

|---|---|---|

| PER → PER | Max 1% de l’encours | Gratuit |

| PERCO → PER | Variable (non réglementé spécifiquement) | Variable |

| PERP/Madelin → PER (depuis 24/10/2024) | Max 1% | Gratuit (≥ 10 ans) |

| PERP/Madelin → PER (avant 24/10/2024) | Max 5% (< 10 ans) | Gratuit (≥ 10 ans) |

Deux points pratiques complètent ce tableau.

- Les délais réglementaires de traitement sont de 3 mois maximum pour un transfert PER → PER, et de 4 mois pour un transfert d’un ancien produit vers un PER.

- En cas de retard, un recours est possible via le Médiateur de l’AMF.

Astuces importantes

Pour réduire les frictions et éviter les mauvaises surprises, trois réflexes font souvent la différence.

- Vérifiez l’ancienneté : avant 5 ans, un transfert PER → PER peut coûter jusqu’à 1% de l’encours ; après 5 ans, il devient gratuit.

- Anticipez la durée : 3 mois (PER → PER) ou 4 mois (ancien produit → PER) sont les délais maximums, à partir du dossier complet.

- Si vous transférez un PERP ou un Madelin vers un PER, retenez la réforme du 24/10/2024 : le plafond de frais est passé à 1%, et la gratuité s’applique après 10 ans.

En pratique, attendre quelques mois pour franchir un seuil d’ancienneté peut valoir plusieurs centaines d’euros.

À ce stade, vous avez la mécanique des produits et des transferts. Il reste à sécuriser l’exécution, en listant les erreurs classiques à éviter et en proposant une méthode simple pour passer à l’action.

8. Erreurs fréquentes, plan d’action et synthèse décisionnelle

Même avec de bonnes intentions, on voit souvent les mêmes pièges revenir : une confusion de produit, un mauvais arbitrage fiscal, ou un transfert mal timé. Les repérer à l’avance permet de transformer le PERCOL en vrai placement retraite efficace, au lieu d’un contrat subi.

8.1 Les erreurs et confusions les plus fréquentes à éviter

Le tableau suivant regroupe les confusions les plus courantes, leur conséquence, et la bonne pratique associée. L’objectif n’est pas de culpabiliser, mais de vous donner une checklist rapide.

| Erreur/Confusion | Conséquence | Solution |

|---|---|---|

| Ne pas adhérer au PERCOL de son entreprise | Perte de l’abondement (= argent gratuit) | Adhérer dès l’éligibilité atteinte |

| Confondre PERCO et PERCOL | Méconnaissance des nouveaux avantages (déduction, RP) | Vérifier si transfert PERCO → PERCOL possible |

| Verser au-delà du plafond d’abondement | Versement sans contrepartie employeur | Calculer le versement optimal (règle du triple) |

| Déduire avec TMI faible (≤11%) | Imposition inutile à la sortie | Opter pour la non-déduction |

| Choisir gestion dynamique proche de la retraite | Risque de perte importante | Passer en profil prudent 5-10 ans avant retraite |

| Ignorer les frais | Érosion significative du capital sur 20-30 ans | Comparer les frais avant choix du gestionnaire |

| Débloquer pour RP avec versements déduits | Imposition au barème IR année du déblocage | Anticiper l’impact sur la TMI |

| Confondre compartiment 3 et déblocage RP | Demande refusée | Seuls compartiments 1 et 2 éligibles |

| Ne pas utiliser le report de plafonds | Sous-optimisation fiscale | Vérifier les plafonds des 3 années précédentes |

| Transférer sans vérifier l’ancienneté | Frais de 1% évitables | Attendre 5 ans si possible |

On retrouve une logique commune derrière ces erreurs : le PERCOL est un plan à compartiments et à options. Dès qu’on mélange les poches (compartiment 3 vs résidence principale), qu’on oublie un plafond (abondement ou déduction), ou qu’on néglige les frais, la performance nette et la flexibilité baissent.

Maintenant que ces pièges sont identifiés, passons à une version « terrain » : que faire concrètement selon votre situation ?

8.2 Mini plan d’action selon votre situation (salarié, indépendant, détenteur d’anciens contrats)

Plutôt que de retenir toutes les règles, le plus simple est de suivre un scénario qui correspond à votre cas.

1) Salarié dont l’entreprise propose un PERCOL avec abondement

Commencez par transformer l’abondement en réflexe.

- Demandez le règlement du plan et vérifiez les modalités d’abondement.

- Adhérez dès que vous êtes éligible (ancienneté éventuelle jusqu’à 3 mois).

- Calculez le versement optimal avec la règle du triple, pour ne pas verser « trop » sans contrepartie.

- Choisissez le profil de gestion pilotée cohérent avec l’horizon (dynamique si la retraite est à plus de 15 ans, sinon plus prudent en s’approchant).

- Décidez si vous déduisez vos versements volontaires selon votre TMI (déduire plutôt si TMI ≥ 30%, ne pas déduire plutôt si TMI ≤ 11%).

Ce cheminement est une très bonne base pour préparer sa retraite avec des règles simples et actionnables.

2) Salarié avec ancien PERCO

Ici, l’enjeu est de récupérer les nouveautés de la loi Pacte.

- Demandez si un transfert vers un PERCOL est possible.

- Vérifiez l’ancienneté : au-delà de 5 ans, un transfert entre PER devient gratuit.

- Arbitrez selon vos projets (résidence principale) et votre intérêt pour la déduction des versements volontaires.

3) Salarié avec plusieurs petits PER / PERP / Madelin

Le sujet devient la simplification et la maîtrise des frais.

- Listez vos contrats, leurs encours et leur ancienneté.

- Vérifiez les frais de transfert (1% avant 5 ans, gratuit après 5 ans ; règles spécifiques PERP/Madelin et gratuité après 10 ans).

- Décidez d’un contrat « principal » (souvent PERCOL si abondement, sinon PERIN) pour regrouper et alléger les frais fixes.

4) Dirigeant de TPE/PME

L’objectif est d’aligner coût employeur et attractivité.

- Vérifiez vos obligations de partage de la valeur selon l’effectif et la rentabilité.

- Comparez le coût d’un abondement avec celui d’une augmentation de salaire (les écarts peuvent être significatifs selon la taille).

- Choisissez la procédure de mise en place (DUE/accord) et paramétrez le plan (gestion pilotée par défaut, règles d’abondement, complément éventuel avec un PEE).

Dans tous les cas, gardez trois garde-fous : le plafond de déduction est commun à tous les PER, le déblocage résidence principale se demande dans les 6 mois, et les frais (tenue de compte, transferts) doivent être regardés avant de signer ou de transférer.

Pour terminer le corps de l’article, il est pratique d’avoir une synthèse ultra-condensée, sous forme de questions/réponses.

8.3 Synthèse décisionnelle PERCOL pour le particulier

Le tableau ci-dessous reprend les décisions clés, dans l’ordre logique, avec le « pourquoi » derrière chaque recommandation. Il sert de pense-bête : vous pouvez le parcourir en une minute, puis revenir aux sections détaillées si nécessaire.

| Question clé | Réponse / Recommandation | Justification |

|---|---|---|

| Mon entreprise propose-t-elle un PERCOL ? | Vérifier auprès des RH | Condition préalable obligatoire |

| Dois-je adhérer ? | Oui si abondement > 0% | Abondement = argent gratuit (jusqu’à 7 690 €/an) |

| Combien verser pour maximiser l’abondement ? | Versement min = Abondement max ÷ 3 | Règle du triple : abondement ≤ 300% du versement |

| Déduire ou non mes versements volontaires ? | Déduire si TMI ≥ 30% ; sinon non | Économie IR immédiate vs fiscalité sortie |

| Quel profil de gestion pilotée choisir ? | Dynamique si > 15 ans de la retraite | Rendement long terme > volatilité court terme |

| Transférer mes jours CET ? | Oui si abondement applicable | Exonération IR + abondement potentiel |

| Transférer mon PERCO vers PERCOL ? | Oui pour accéder au déblocage RP | Gratuit si > 5 ans |

| Sortir en capital ou en rente ? | Capital si patrimoine suffisant ; Rente si risque longévité | Flexibilité vs sécurité revenu |

| Quand débloquer pour résidence principale ? | Dès signature compromis (6 mois) | Anticiper l’impact fiscal si versements déduits |

Conclusion

Au final, selon nous, le PERCOL se distingue surtout par un duo gagnant pour préparer la retraite : l’abondement de l’employeur, qui augmente mécaniquement votre effort d’épargne, et un cadre fiscal pensé pour récompenser ceux qui s’y prennent tôt.

Deux points sont à garder à l’esprit : la règle du triple pour caler le versement qui déclenche l’abondement maximal, et le choix entre versements déduits ou non déduits, qui n’a de sens que si l’on compare votre taux marginal d’imposition actuel à celui attendu à la retraite. En pratique, on constate aussi que le PERCOL ne vit pas en vase clos : il partage un même plafond de déduction avec le PER individuel, et il complète très bien un PEE pour les projets à 5 ou 10 ans.

Pour aller plus loin, vous pouvez maintenant affiner la répartition entre PEE et PERCOL, explorer le rôle d’un PERIN dans votre stratégie globale, ou confronter le PERCOL à l’assurance-vie pour la transmission et la gestion de long terme. Enfin, si vous souhaitez bâtir une vision d’ensemble, vous gagnerez à creuser la fiscalité du patrimoine et le niveau de votre retraite obligatoire, sujets que l’on détaille dans d’autres articles avec le même niveau de chiffres, de comparaisons et de scénarios concrets.

FAQ – Questions fréquemment posées

C’est quoi un PERCOL ?

Le Plan d’Épargne Retraite Collectif est un dispositif d’entreprise créé par la loi Pacte du 22 mai 2019 pour préparer la retraite. Il accueille vos versements volontaires, ainsi que l’épargne salariale (intéressement, participation, abondement, jours CET, PPV) et, selon les cas, des versements obligatoires. L’adhésion du salarié est facultative, avec parfois une adhésion automatique assortie d’un droit de refus sous 15 jours. Les sommes sont bloquées jusqu’à la retraite, sauf dans six cas de déblocage anticipé précisément listés. À la retraite, on peut choisir une sortie en capital, en rente viagère ou panacher les deux sur les compartiments 1 et 2. La portabilité vers d’autres PER est prévue par la loi, ce qui facilite les transferts et la consolidation de l’épargne.

Quelle est la différence entre le PERCO et le PERCOL ?

Le PERCO n’est plus commercialisé depuis le 1er octobre 2020, tandis que le PERCOL est devenu la norme. Avec le PERCOL, les versements volontaires sont déductibles du revenu imposable, ce que le PERCO n’autorisait pas. Le déblocage anticipé pour la résidence principale est désormais possible sur les compartiments 1 et 2. Le plafond de 25 % de la rémunération sur les versements volontaires a été supprimé, rendant les versements illimités. La sortie 100 % en capital à la retraite est de droit, sans clause spécifique du règlement. Les transferts vers un PER individuel sont facilités: tous les trois ans en entreprise, et libres après le départ.

Quel est l’avantage fiscal du PERCOL pour le salarié ?

Les versements volontaires sont déductibles dans la limite de 10 % des revenus professionnels (plafond 2026 pour revenus 2025: 37 680 €). Intéressement et participation versés sur le PERCOL sont exonérés d’impôt sur le revenu, chacun dans la limite de 36 045 €. L’abondement employeur est aussi exonéré d’IR pour le salarié, jusqu’à 7 689,60 € par an. À la sortie en capital, les versements non déduits sont exonérés d’IR; les versements déduits sont imposés au barème. Les plus-values liées aux versements volontaires sont soumises au PFU de 31,4 % depuis 2026. En rente, on applique la RVTG pour les versements déduits (abattement 10 %) ou la RVTO pour les autres (abattement 30–70 % selon l’âge).

Peut-on débloquer son PERCOL pour acheter sa résidence principale ?

Oui, l’achat ou la construction de la résidence principale ouvre droit au déblocage anticipé sur les compartiments 1 et 2. La demande doit intervenir dans les six mois suivant le compromis, la réservation en VEFA ou l’obtention du permis de construire. Il faut fournir des justificatifs adaptés, comme le compromis de vente, l’acte notarié ou le permis de construire. Le compartiment 3, lié aux versements obligatoires de type PERO, n’est jamais éligible à ce motif. Si les sommes proviennent de versements initialement déduits, elles réintègrent le revenu imposable l’année du déblocage. Anticiper cet impact fiscal permet d’éviter une hausse de votre taux marginal d’imposition.

Est-ce que le PERCOL est imposable à la sortie ?

Oui, et tout dépend du mode de sortie et de l’origine des sommes. En capital, les versements déduits sont imposés au barème de l’impôt sur le revenu; les non déduits sont exonérés. Les plus-values des versements volontaires subissent le PFU de 31,4 %; celles de l’épargne salariale supportent 18,6 % de prélèvements sociaux. En rente, les versements déduits relèvent de la RVTG avec un abattement de 10 % et des prélèvements sociaux de type pensions (~10,1 %). Pour les versements non déduits et l’épargne salariale, la RVTO s’applique avec un abattement de 30 à 70 % selon l’âge. Les prélèvements sociaux de 18,6 % portent sur la fraction imposable de la rente en RVTO.