On peut réaliser une belle plus-value sur une cryptomonnaie comme le bitcoin, puis découvrir, au moment de convertir en euros, qu’une flat tax de 31,4 % s’applique sur la moindre cession vers la monnaie fiat. Chaque choix entre euro et actif numérique pèse directement sur votre pouvoir d’achat et la valeur de votre épargne. Sans comprendre ce qu’est vraiment une monnaie fiat, comment elle est créée par les banques et en quoi elle se distingue d’une cryptomonnaie enregistrée sur une blockchain, il devient très difficile de choisir le bon placement, de limiter l’impôt ou d’optimiser les frais de transaction.

Dans ce guide, nous remettons d’abord à plat la définition de la monnaie fiat et de la monnaie scripturale, puis nous expliquons le fonctionnement d’une cryptomonnaie et de la blockchain, avant de comparer en détail euro et bitcoin, d’explorer le rôle des stablecoins dans l’économie réelle et de traduire ces différences en décisions concrètes de fiscalité, de frais et d’arbitrages pour vos investissements.

1. Rappels essentiels : monnaie fiat, crypto et enjeux pour l’épargnant

1.1 Objectif de clarification : pourquoi opposer monnaie fiat et cryptomonnaies ?

Avant d’aller plus loin, nous allons d’abord clarifier ce que recouvre exactement la monnaie fiat (et éviter les confusions classiques avec la monnaie « fiduciaire »). Ensuite, nous verrons comment l’euro est créé au quotidien, puis à quoi sert une monnaie dans l’économie. Enfin, nous passerons côté crypto pour comprendre, simplement, comment Bitcoin fonctionne et pourquoi sa rareté intrigue autant les épargnants.

Si l’expression « monnaie fiat » revient partout dans l’univers crypto, ce n’est pas un tic de langage. C’est parce que, pour un particulier, l’opposition fiat/crypto a des effets immédiats et mesurables.

D’abord, côté impôt : en France, la fiscalité s’active quand vous repassez d’un crypto-actif vers une monnaie « traditionnelle ». Autrement dit, une conversion crypto → fiat qui déclenche l’impôt peut suffire à faire tomber une flat tax de 31,4 % (à partir de 2026) sur la plus-value correspondante. Ensuite, sur la logique patrimoniale : la création monétaire de l’euro (continue, via le crédit bancaire) explique pourquoi certains cherchent des actifs perçus comme plus « rares », comme l’or… ou le Bitcoin. Enfin, sur les coûts : un virement bancaire a ses règles et ses frais, et certains transferts crypto peuvent être bien moins coûteux selon le réseau, le montant et l’urgence.

L’idée de ce guide, c’est donc de transformer une discussion souvent théorique en questions très concrètes : faut-il rester en euros, acheter du BTC/ETH, passer par des stablecoins, ou combiner ces options ? Avec une boussole claire : le rendement net, après risques, frais et fiscalité.

Le décor est planté et les enjeux pratiques sont posés. La suite commence logiquement par revisiter ce que recouvre exactement le mot « monnaie » dans « monnaie fiat ».

1.2 Fiat, fiduciaire, scripturale : bien nommer les euros que vous utilisez

On entend souvent « fiat » comme synonyme de « billets imprimés », avec la fameuse critique de la « planche à billets ». C’est précisément ici qu’il convient d’être rigoureux, sinon on passe à côté du sujet.

Une monnaie fiat, c’est une monnaie décrétée par l’État et reconnue comme monnaie légale. Peu importe la forme : billet, pièce, ou simple écriture sur un compte bancaire. Le mot fiat vient du latin « qu’il en soit ainsi » : la valeur et l’acceptation reposent sur une décision politique et sur la confiance dans les institutions.

En France, le socle est simple : l’article L111-1 du Code monétaire et financier affirme que la monnaie est l’euro, divisé en cent centimes. Et surtout, l’euro a cours légal : refuser un paiement en billets ou pièces sans motif valable peut entraîner une amende de 150 €.

Là où la confusion coûte cher intellectuellement, c’est entre fiat et fiduciaire.

- La monnaie fiduciaire, ce sont les billets et pièces. Dans la zone euro, cela représente environ 10 % de la monnaie en circulation.

- La monnaie scripturale, ce sont les euros « sur le compte courant » (dépôts bancaires). C’est environ 90 % de la masse monétaire.

Donc oui, l’euro est une monnaie fiat… mais la majorité des euros ne sont pas des billets. Cette distinction est au cœur de la différence entre monnaie fiduciaire et cryptomonnaie : on compare en réalité un système bancaire (principalement scriptural) à un registre cryptographique (blockchain) où la propriété est gérée autrement.

Dernier repère de contexte : la zone euro compte désormais 21 pays depuis le 1er janvier 2026, avec l’adhésion de la Bulgarie. Cela rappelle que « l’euro » n’est pas seulement une pièce ou un billet : c’est une infrastructure monétaire et juridique partagée.

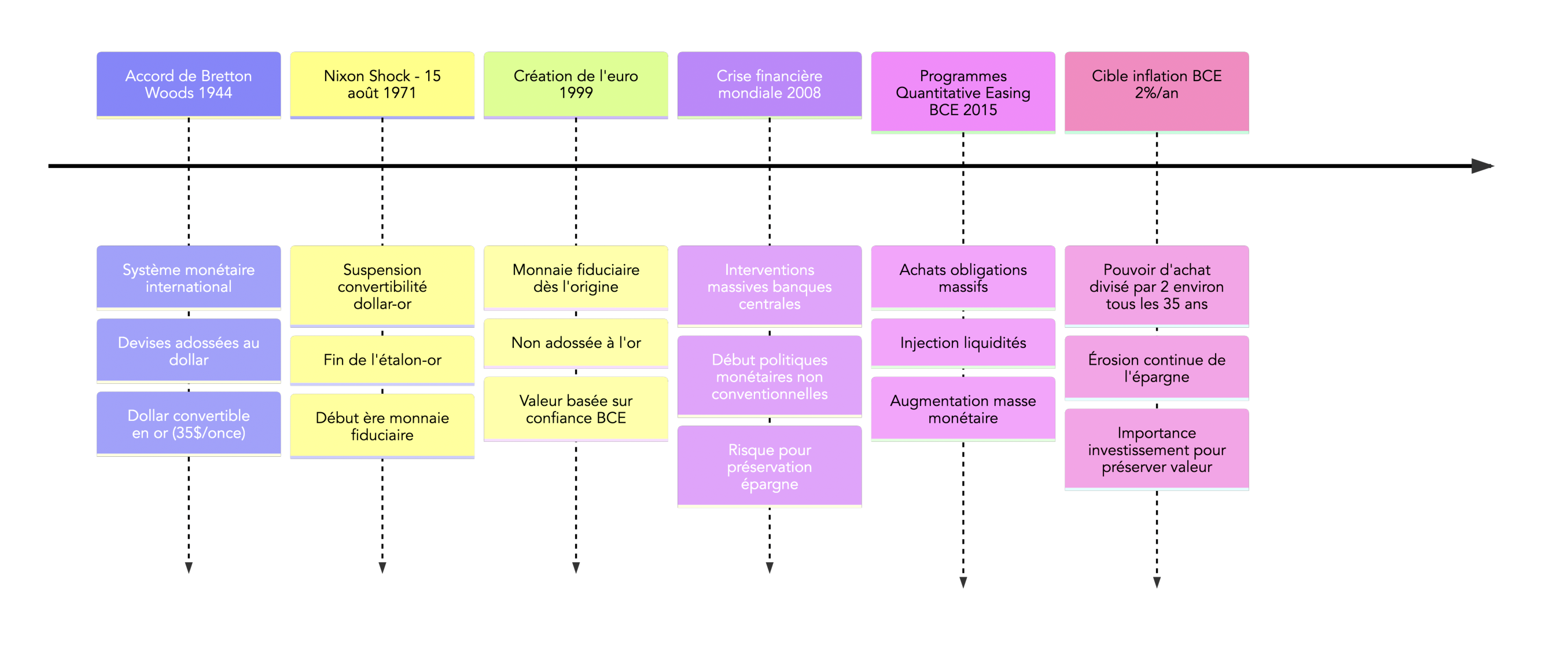

Cette frise aide à visualiser la rupture historique : nous sommes passés d’un système adossé à l’or à une monnaie dont la valeur dépend de règles, d’institutions et de politique monétaire.

Maintenant que les termes sont clairs, voyons d’où viennent réellement ces euros qui circulent sur votre compte courant.

1.3 D’où viennent vos euros ? Création monétaire par les banques commerciales

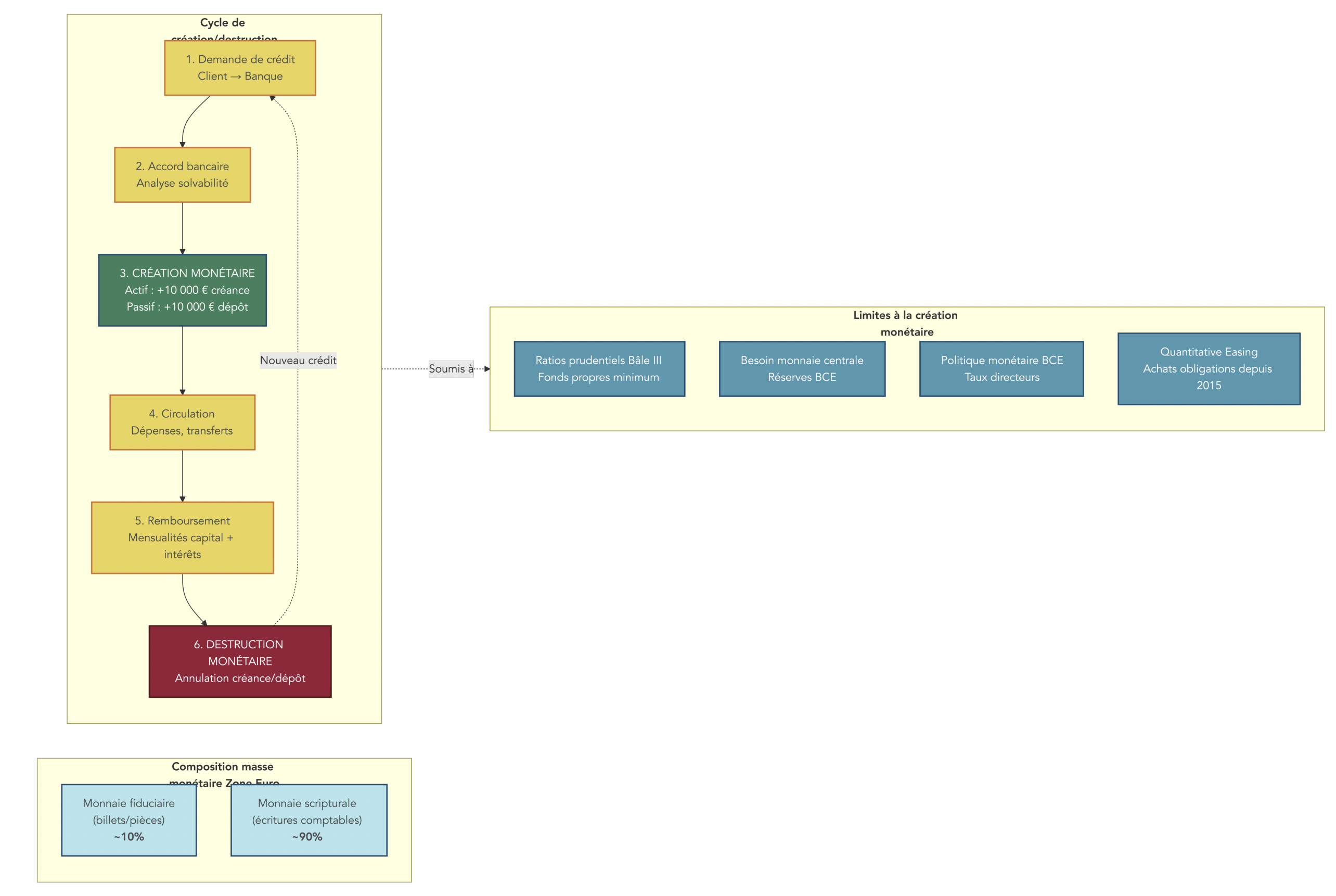

Le point qui surprend le plus, quand on entre dans la mécanique, c’est celui-ci : la banque centrale ne crée pas l’essentiel de la monnaie du quotidien. Dans la zone euro, environ 90 % de la masse monétaire correspond à de la monnaie scripturale créée par les banques commerciales via le crédit. Les billets et pièces émis par la banque centrale pèsent autour de 10 %.

En pratique, l’idée est simple : les crédits font les dépôts. Quand une banque vous accorde un prêt, elle ne « transfère » pas l’épargne d’un autre client vers vous. Elle crée simultanément un un actif et un passif dans son bilan, donc un nouveau dépôt sur votre compte.

Pour que ce soit tangible, voici le déroulé type, avec l’exemple classique d’un crédit auto de 10 000 €.

| Étape | Ce qui se passe | Bilan de la banque |

|---|---|---|

| 1. Demande de crédit | Vous demandez 10 000 € pour acheter une voiture | Rien ne change encore |

| 2. Accord du crédit | La banque inscrit +10 000 € sur votre compte | Actif : +10 000 € (créance sur vous) / Passif : +10 000 € (votre dépôt) |

| 3. Vous dépensez | Vous payez le vendeur de voitures | La monnaie circule dans l’économie |

| 4. Remboursement | Vous remboursez progressivement | La monnaie est « détruite » |

Ce tableau dit tout : la monnaie naît au moment du crédit et disparaît au fur et à mesure du remboursement. Le « stock » d’euros dépend donc beaucoup de la dynamique de crédit dans l’économie.

Bien sûr, il existe des garde-fous. Les banques doivent respecter des ratios prudentiels (Bâle III), elles ont aussi besoin de monnaie centrale (réserves) pour régler entre elles, et la Banque centrale européenne (BCE) influence le coût du crédit via ses taux directeurs.

En parallèle, la BCE peut aussi agir par des mesures non conventionnelles. Depuis 2015, elle a mené des programmes d’achats d’actifs (Quantitative Easing) : elle rachète des obligations, les paie en monnaie banque centrale créée, ce qui augmente les réserves des banques. Ce n’est pas une « pluie de billets » dans la rue, mais cela a gonflé le bilan de la BCE et facilité les conditions de liquidité.

Pour l’épargnant, la conclusion est très concrète : dans un système fiat, la création monétaire est structurelle. Sur la durée, cela éclaire l’érosion du pouvoir d’achat et l’attrait d’actifs rares (or, BTC). Ce constat amène naturellement la question suivante : à quoi sert exactement une monnaie, et sur quels points l’euro excelle… ou montre ses limites ?

1.4 Les fonctions de la monnaie : ce que l’euro fait bien… et moins bien

Quand on parle de monnaie fiat ou de crypto monnaie, on mélange souvent tout : paiement, épargne, investissement, spéculation. Pour remettre de l’ordre, il suffit de revenir aux trois fonctions classiques de la monnaie : moyen d’échange, réserve de valeur, unité de compte.

Dans la vie courante, l’euro est très efficace sur deux fonctions. Comme moyen d’échange, il est universel sur son territoire grâce au cours légal. Comme unité de compte, c’est la référence : salaires, loyers, prix affichés, impôts… tout est en euros.

La réserve de valeur, en revanche, est une fonction plus ambivalente. La BCE cible 2 % d’inflation à moyen terme. Cela implique une érosion volontaire du pouvoir d’achat : à ce rythme, l’euro voit son pouvoir d’achat divisé par deux environ tous les 35 ans.

Bitcoin, pour sa part, coche d’autres cases. Il est peu utilisé comme unité de compte (trop de variations), et son usage comme moyen d’échange reste limité hors contextes spécifiques. En revanche, son offre plafonnée alimente l’idée de « réserve de valeur » à long terme.

Entre les deux, un stablecoin comme l’USDC se comporte différemment : il vise la stabilité de prix dans la devise de référence et sert surtout de moyen d’échange dans l’écosystème crypto, y compris comme unité de compte dans certains usages DeFi.

Pour visualiser, voici la comparaison synthétique.

| Fonction | Monnaie fiat (EUR) | Crypto (BTC) | Stablecoin (USDC) |

|---|---|---|---|

| Moyen d’échange | ✓ Universel (cours légal) | Limité (12% commerces au Salvador) | ✓ Dans l’écosystème crypto |

| Réserve de valeur | ~Érosion 2%/an (inflation cible) | Volatile mais offre limitée | Stable (indexé USD) |

| Unité de compte | ✓ Standard (prix affichés en €) | Rare (trop volatile) | Possible en DeFi |

On comprend aussi, avec l’histoire, comment une monnaie peut échouer sur la réserve de valeur. Dans des épisodes d’hyperinflation, la monnaie cesse de « stocker » du pouvoir d’achat, parfois de façon spectaculaire.

| Pays/Période | Taux d’inflation | Contexte | Conséquence |

|---|---|---|---|

| Allemagne (Weimar), nov. 1923 | Prix pain : 201 milliards marks | Réparations WWI, impression massive | Réforme monétaire (Rentenmark) |

| Argentine, 2023 | 211,4% annuel | Déficits chroniques, perte de confiance | Élection de Milei, thérapie de choc |

| Argentine, décembre 2025 | 31,5% annuel | Après ~24 mois de réformes Milei | Baisse spectaculaire mais toujours élevée |

| Venezuela, 2018 | > 1 000 000% | Effondrement économique | Dollarisation de facto |

Pour un épargnant français en zone euro, on ne parle pas d’un scénario extrême au quotidien. Mais ces exemples expliquent pourquoi la question « réserve de valeur » revient dès qu’on compare euro, or et Bitcoin.

Les faiblesses perçues des monnaies fiat ont nourri l’invention du Bitcoin. Pour comprendre les implications pratiques, il faut saisir comment fonctionne une cryptomonnaie sur le plan technique.

2. Comprendre le fonctionnement d’une cryptomonnaie (sans être informaticien)

2.1 Pourquoi Bitcoin a été inventé : le problème de la double dépense

Dès qu’on passe au numérique, une question s’impose : comment empêcher la triche ? Avec un billet de 20 €, c’est simple : si vous le donnez, vous ne l’avez plus. Avec un fichier informatique, c’est l’inverse : on peut le copier à l’infini. C’est ce qu’on appelle le problème de la double dépense.

Avant Bitcoin, la solution standard consistait à confier la tenue du registre à un tiers central. Une banque, un réseau de cartes ou une entreprise comme PayPal maintient une base de données et vérifie que vous ne dépensez pas deux fois le même euro. C’est efficace en pratique, mais cela suppose une confiance forte dans l’intermédiaire, et une dépendance à ses règles (blocage, horaires, censure potentielle).

En 2008, Satoshi Nakamoto propose une architecture différente : un système de paiement pair-à-pair, sans autorité centrale, où le registre des transactions est partagé par le réseau. Ce registre, c’est la blockchain. Et pour que tout le monde s’accorde sur « qui possède quoi », il faut un mécanisme de consensus : sur Bitcoin, c’est le Proof of Work (preuve de travail).

Pour un particulier, la nuance compte : le Bitcoin n’est pas seulement un actif spéculatif de plus. C’est une proposition monétaire alternative, où la confiance repose moins sur une institution et davantage sur des règles techniques, vérifiables et publiques.

On peut maintenant passer du « pourquoi » au « comment » : la blockchain.

2.2 La blockchain : pourquoi on ne peut pas « imprimer de faux Bitcoin »

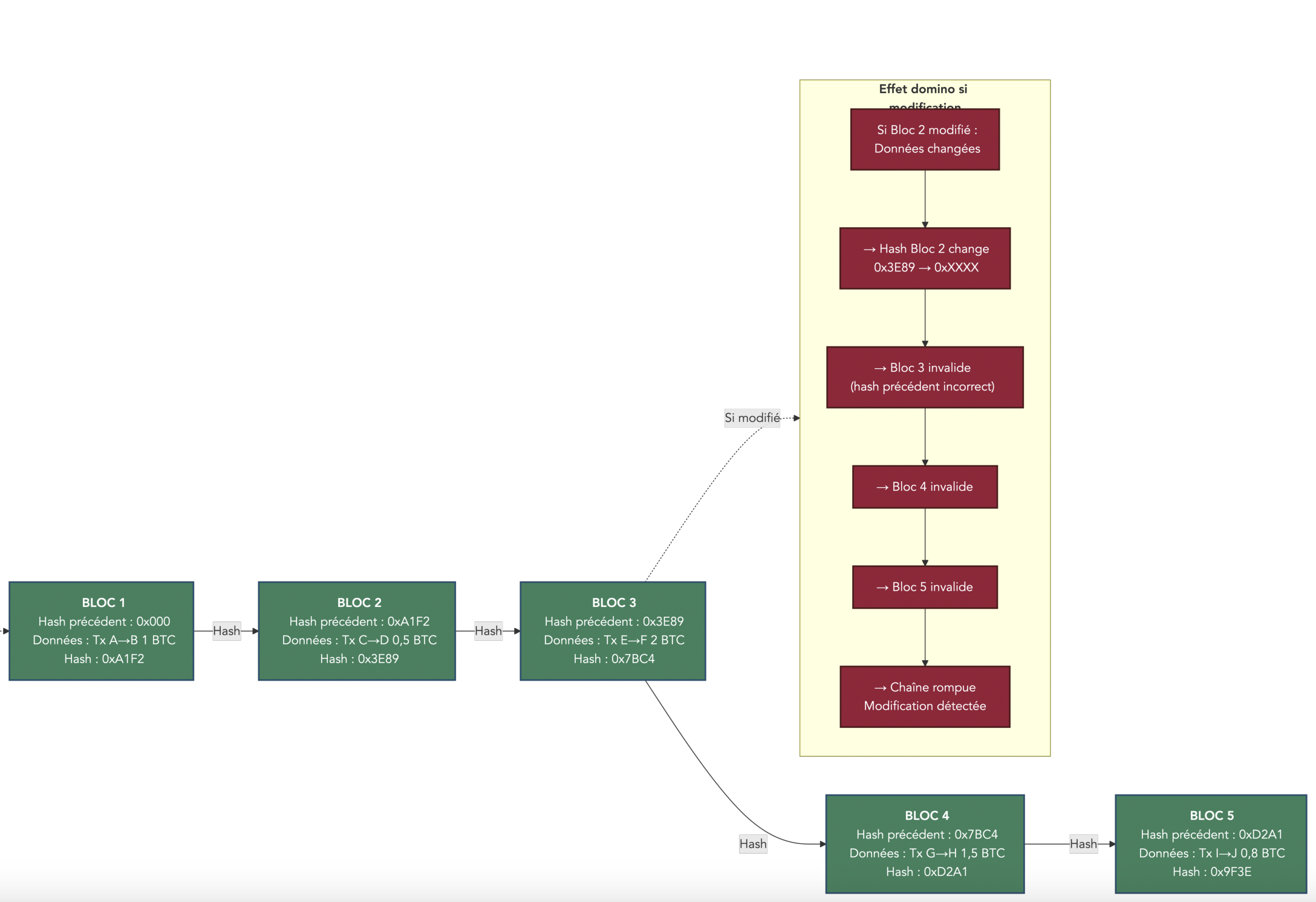

La blockchain, en substance, ressemble à un grand livre comptable. Sauf qu’au lieu d’être gardé par une seule entité, il est distribué : des milliers d’ordinateurs (les nœuds) en conservent une copie. Les transactions sont regroupées dans des blocs ajoutés chronologiquement.

Ce qui rend ce registre si difficile à falsifier, c’est la façon dont les blocs sont liés entre eux, grâce au hachage. Une fonction de hachage (sur Bitcoin, SHA-256) transforme n’importe quelle donnée en une empreinte numérique de taille fixe (256 bits). Et elle a des propriétés très utiles pour la sécurité.

| Propriété | Explication | Exemple |

|---|---|---|

| Déterminisme | La même entrée produit toujours le même hachage | « Bonjour » → toujours le même hash |

| Sensibilité | Un changement infime transforme totalement le hash | « Bonjour » et « Bonjour! » → hashs complètement différents |

| Irréversibilité | Impossible de retrouver l’entrée à partir du hash | On ne peut pas « décrypter » un hash |

| Résistance aux collisions | Quasi-impossible de trouver deux entrées donnant le même hash | 2^256 combinaisons possibles |

L’astuce, c’est que chaque bloc contient le hash du bloc précédent. Donc si quelqu’un modifie une transaction ancienne, le hash du bloc change, et toute la chaîne devient incohérente. Pour « réécrire l’historique », il faudrait recalculer tous les blocs suivants plus vite que le reste du réseau, ce qui devient économiquement irréaliste sur Bitcoin.

C’est pour cela qu’on dit, en pratique, qu’on ne peut pas « créer de faux BTC » en modifiant le registre. À l’inverse, en monnaie fiat, la contrefaçon de billets existe, même si les dispositifs de sécurité sont sophistiqués.

Le point clé, maintenant, c’est de comprendre comment le réseau se met d’accord sur les blocs valides : c’est le rôle du consensus Proof of Work.

2.3 Proof of Work : le « puzzle » qui sécurise les transactions

Avoir un registre distribué, c’est bien. Mais il faut encore résoudre un problème très concret : comment des milliers d’acteurs indépendants se mettent-ils d’accord sur le prochain bloc à ajouter, sans arbitre central ?

Sur Bitcoin, la réponse s’appelle le Proof of Work. Le principe : des mineurs regroupent les transactions en attente, puis cherchent une solution à un « puzzle » en calculant, encore et encore, le hash du bloc avec un nombre aléatoire (le nonce) jusqu’à obtenir un résultat conforme à la difficulté (souvent vulgarisée par « un certain nombre de zéros » au début du hash).

Le déroulé est très séquentiel : bloc candidat, ajout du nonce, calcul répété, puis diffusion du bloc trouvé. La vérification, elle, est rapide : les nœuds contrôlent le bloc et l’ajoutent à leur copie. Le mineur gagnant reçoit une récompense, actuellement de 3,125 BTC par bloc, depuis le 20 avril 2024.

Le point clé, c’est que cette dépense d’énergie n’est pas un détail : c’est le mécanisme qui rend l’attaque coûteuse. Théoriquement, une attaque dite « 51 % » consisterait à contrôler plus de la moitié de la puissance de calcul pour tenter de réécrire l’historique récent. Dans les faits, sur Bitcoin, le coût estimé se chiffre en milliards de dollars, ce qui rend le scénario économiquement non viable dans le cadre présenté ici.

Voici ce que protège concrètement le Proof of Work.

| Mécanisme | Protection apportée |

|---|---|

| Coût énergétique élevé | Attaquer le réseau coûterait des milliards en électricité |

| Récompense alignée | Les mineurs ont intérêt à jouer le jeu honnêtement |

| Décentralisation | Aucun mineur seul ne contrôle le réseau |

| Vérification facile | Tout le monde peut vérifier qu’un bloc est valide |

Pour l’épargnant, l’idée à retenir est simple : on ne « croit » pas au Bitcoin comme on croit à une promesse. On accepte un système où la sécurité découle d’un coût réel, d’un réseau distribué et de règles publiques.

La dernière brique pour comprendre le positionnement de Bitcoin face à l’euro, c’est sa politique monétaire codée à l’avance, fondée sur la rareté programmée.

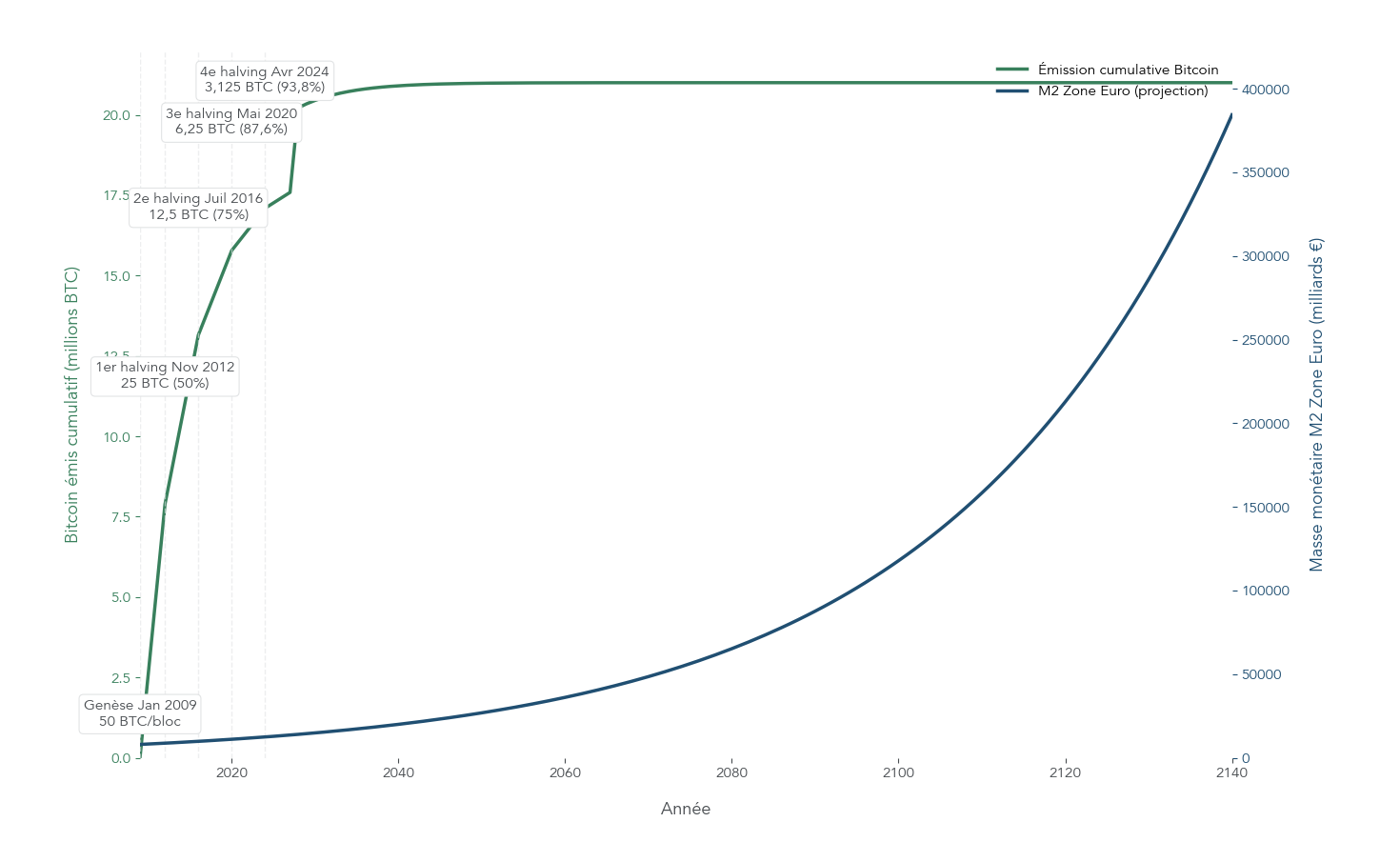

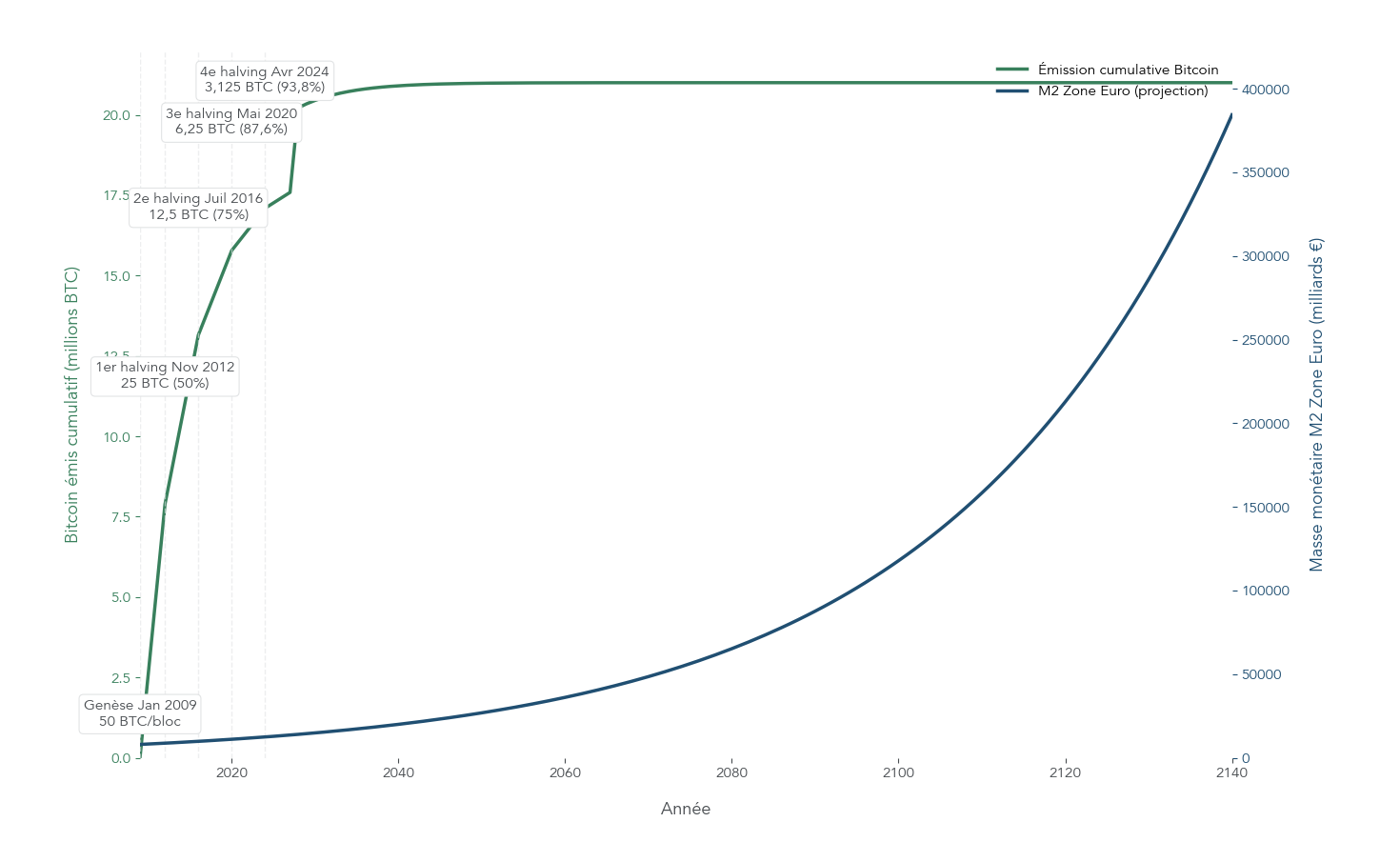

2.4 Halving et rareté : Bitcoin comme « or numérique » ?

À l’inverse d’une monnaie fiat dont l’offre peut augmenter avec le crédit et les décisions de politique monétaire, Bitcoin a une contrainte centrale : un plafond de 21 millions d’unités. C’est cette asymétrie qui nourrit l’argument du « Bitcoin comme or numérique ».

Cette rareté n’est pas un slogan, elle est écrite dans le protocole via le halving. Tous les 210 000 blocs (environ 4 ans), la récompense de minage est divisée par deux. Résultat : l’émission de nouveaux bitcoins diminue dans le temps, jusqu’à devenir quasi nulle et à tendre vers 0 % d’inflation monétaire. La date de fin d’émission est lointaine (vers 2140), mais le rythme ralentit fortement avec le temps.

Le calendrier historique aide à se repérer, notamment depuis le halving du 20 avril 2024 (récompense passée à 3,125 BTC) et la part déjà minée.

| Halving | Date | Récompense/bloc | BTC en circulation | % de l’offre totale minés |

|---|---|---|---|---|

| Genèse | Janvier 2009 | 50 BTC | 0 | 0% |

| 1er | Novembre 2012 | 25 BTC | ~10,5 M | 50% |

| 2e | Juillet 2016 | 12,5 BTC | ~15,75 M | 75% |

| 3e | Mai 2020 | 6,25 BTC | ~18,4 M | 87,6% |

| 4e | 20 avril 2024 | 3,125 BTC | ~19,7 M | 93,8% |

| 5e (prévu) | ~Mars/Avril 2028 | 1,5625 BTC | ~20,3 M | 96,7% |

| Final | ~2140 | 0 BTC | 21 M | 100% |

On comprend l’idée : plus de 93 % des bitcoins existent déjà après 2024, et le « flux » de création diminue encore. C’est cette prévisibilité qui séduit certains profils long terme, surtout quand ils pensent à l’érosion monétaire en euros.

Attention toutefois : rareté ne veut pas dire absence de risque. Bitcoin reste un actif volatil et sans garantie, ce qui impose d’être cohérent avec son horizon et son allocation.

À ce stade, le fonctionnement de base des cryptos est clair : on peut comparer plus frontalement monnaie fiat et Bitcoin sur les critères qui importent à un épargnant.

3. Fiat vs Bitcoin : différences structurelles qui impactent vos décisions

Dans la première partie, nous avons compris comment naissent les euros (crédit bancaire, politique monétaire) et comment Bitcoin s’appuie sur une rareté programmée. À présent, passons du fonctionnement à la décision : qu’est-ce qui change, concrètement, pour votre épargne et vos placements quand vous choisissez de rester en euro ou d’allouer une part à Bitcoin ?

3.1 Qui contrôle l’émission ? Fiat flexible vs règles codées de Bitcoin

La différence la plus structurante se résume à une question simple : qui pilote l’offre monétaire ? Avec l’euro, l’émission résulte d’un duo Banque centrale européenne (BCE) + banques commerciales. Avec Bitcoin, ce sont des règles codées dans le protocole, appliquées par un réseau distribué (mineurs et nœuds).

Le tableau ci-dessous synthétise les points qui comptent vraiment pour un épargnant : la quantité totale possible, la façon dont l’argent est créé, et la possibilité (ou non) de changer les règles en cours de route.

| Critère | Monnaie fiat (EUR) | Crypto (Bitcoin) | Implications pour l’épargnant |

|---|---|---|---|

| Émetteur | BCE + banques commerciales | Protocole décentralisé (mineurs) | Fiat : dépend de décisions politiques / BTC : règles immuables |

| Offre totale | Illimitée | 21 millions max | BTC : rareté = potentiel de valorisation long terme |

| Création monétaire | Crédits bancaires (~90%) + BC | Minage (récompense décroissante) | Fiat : inflation structurelle / BTC : « désinflation » programmée |

| Modification des règles | Décision BCE/gouvernement | Consensus quasi-unanime des nœuds | Fiat : ajustements fréquents / BTC : quasi-immuable |

| Cible d’inflation | 2%/an (explicite) | 0% à terme (offre fixe) | BTC : « réserve de valeur » théorique |

| Transparence | Comptes-rendus BCE | Code source ouvert, registre public | BTC : vérifiable par tous |

Ce contraste alimente l’argument « anti-inflation » souvent avancé côté crypto : d’un côté, une monnaie dont la quantité peut croître via le crédit et les décisions de la banque centrale ; de l’autre, un « contrat monétaire » connu à l’avance, avec un plafond à 21 millions et une création qui décroît à chaque halving.

Mais regardons aussi l’envers du décor. En monnaie fiat, vous subissez un risque d’érosion du pouvoir d’achat, et vous dépendez de choix macroéconomiques (taux directeurs, programmes d’achats d’actifs). À l’inverse, avec Bitcoin, les règles sont connues, mais il n’existe pas de pilote central capable d’« ajuster » la politique monétaire en cas de crise.

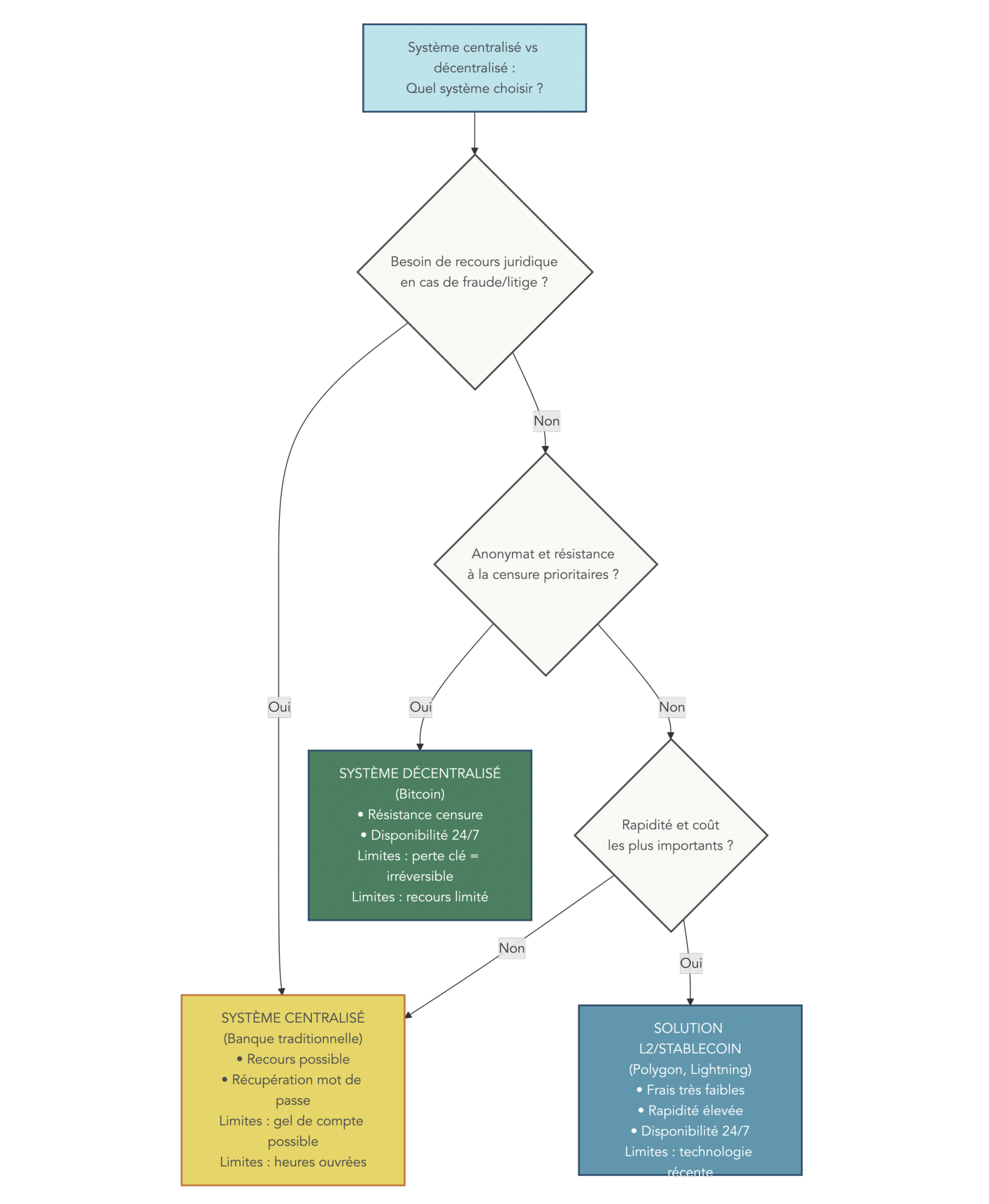

Au-delà de la seule politique monétaire, le choix entre euro et Bitcoin implique aussi un choix entre centralisation (banque) et décentralisation (réseau), avec des conséquences très concrètes au quotidien.

3.2 Centralisation (banque) vs décentralisation (Bitcoin) : vos droits et vos risques

Dès qu’on quitte les grands principes, une question s’impose : qu’est-ce que le système vous garantit, et qu’est-ce qu’il vous impose ? Sur un compte bancaire en euros, vous bénéficiez d’un cadre juridique et de procédures. Sur Bitcoin, vous gagnez en autonomie et en résistance à la censure, mais vous perdez une partie des filets de sécurité.

Concrètement, voici ce que « décentralisé » veut dire, ligne par ligne, dans la vie d’un particulier.

| Situation | Système centralisé (fiat/banque) | Système décentralisé (Bitcoin) |

|---|---|---|

| Gel de compte | Possible (décision judiciaire, sanction, erreur) | Quasi-impossible (pas d’autorité centrale) |

| Censure de transaction | Possible (refus de virement) | Très difficile (milliers de nœuds) |

| Disponibilité | Heures ouvrées, jours fériés | 24h/24, 7j/7, 365 jours |

| Point de défaillance unique | Oui (serveurs de la banque) | Non (réseau distribué) |

| Recours en cas de fraude | Oui (réclamation, justice) | Limité (transaction irréversible) |

| Récupération de mot de passe | Oui (procédure d’identification) | Non (perte de clé privée = perte définitive) |

On voit bien le compromis :

- Quand vous payez en euro et qu’il y a fraude (carte compromise, opération contestable), la protection institutionnelle joue souvent en votre faveur via des recours.

- Quand vous cherchez une disponibilité permanente (24/7/365) et une résistance à la censure, Bitcoin répond à une logique différente : aucune autorité centrale n’a le pouvoir de « bloquer » le réseau.

Cette opposition se vérifie aussi dans l’écosystème des services, où les offres se multiplient entre banques traditionnelles et banques digitales.

La sécurité et la gouvernance ne font pas tout. Un autre critère clé de décision est la sécurité des avoirs et le type de risques encourus avec l’euro ou le Bitcoin.

3.3 Sécurité et falsification : faux billets, faux BTC et garanties de dépôt

On confond souvent deux sujets : la sécurité « technique » (peut-on falsifier ? peut-on pirater ?) et la sécurité « juridique » (a-t-on un recours ? une garantie ?). Dans les faits, l’euro et le bitcoin ne sont pas « plus sûrs » l’un que l’autre ; ils exposent surtout à des risques de nature différente.

Côté monnaie fiat, la contrefaçon existe malgré des dispositifs de sécurité sophistiqués. Et si vous détenez du cash, le vol physique est définitif. Sur le compte bancaire, le risque devient plutôt celui du piratage ou de l’accès frauduleux… avec, en contrepartie, la possibilité d’annuler certaines opérations (opposition, chargeback) et d’actionner des procédures.

Côté Bitcoin, on ne peut pas créer de « faux BTC » au sens classique : la cryptographie et l’immutabilité de la blockchain verrouillent la création et l’historique des transactions. En revanche, l’actif est numérique : ce qui compte, c’est la clé privée. Si elle est volée (piratage, plateforme compromise) ou perdue (seed/clé égarée), la perte peut être irréversible.

Le tableau suivant permet de comparer, sans jargon, les principaux risques.

| Type de risque | Monnaie fiat | Bitcoin |

|---|---|---|

| Fausse monnaie | Possible (billets contrefaits) | Impossible (cryptographie) |

| Vol physique | Cash volé = perdu | N/A |

| Piratage de compte | Oui (accès frauduleux) | Oui (vol de clé privée, piratage d’exchange) |

| Transaction frauduleuse annulable | Oui (opposition, chargeback) | Non (irréversible) |

| Perte d’accès | Récupérable (identité) | Irréversible si perte de clé/seed |

| Garantie des dépôts | Oui (FGDR : 100 000 €/déposant/établissement) | Non |

En synthèse, la conclusion pratique est simple : en banque, la sécurité repose largement sur le droit et l’intermédiation ; sur Bitcoin, elle repose sur la cryptographie et sur votre discipline opérationnelle.

Il reste un critère décisif pour tout placement : la volatilité. Même avec une politique monétaire séduisante, un actif trop instable ne convient pas à tous les profils.

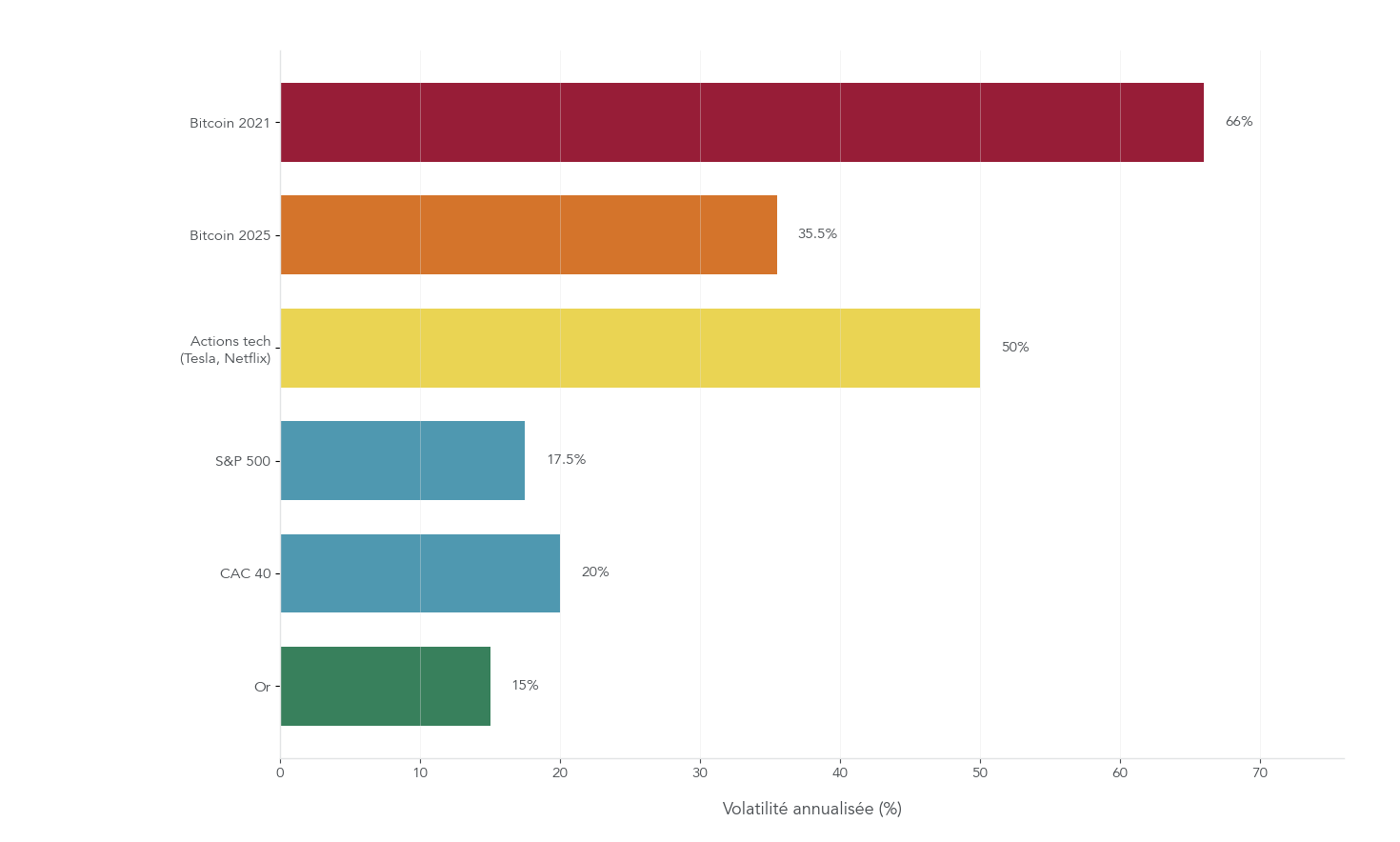

3.4 Volatilité : où en est le risque Bitcoin par rapport aux actions et à l’or ?

Même si Bitcoin attire par sa rareté programmée, le risque le plus visible reste son prix : il peut bouger vite, fort, et parfois à contretemps de ce qu’on attend d’une « réserve de valeur ».

Quelques repères chiffrés suffisent à comprendre l’ampleur des variations :

- En 2021, le BTC a oscillé d’environ 23 800 € à 55 000 €, avec une baisse maximale de -57% entre le pic et la fin d’année, et une volatilité annualisée autour de 66%.

- En 2022, la fourchette va d’environ 15 500 € à 40 700 €, avec une variation maximale de -62% (pic vers creux).

- En 2024, on observe un mouvement haussier marqué (environ 38 000 € à 100 000 €, soit +163%).

- En 2025, malgré des niveaux élevés (environ 75 000 € à 120 000 €), une correction d’environ -30% est observée en octobre ; la volatilité annualisée retombe autour de 35–36%, et la volatilité quotidienne réalisée est mesurée à 2,24% (plus bas historique).

- En janvier 2026, on observe une phase de correction vers 77–80 k€ après un haut autour de 92 000 €.

Pour situer ce risque, comparons-le aux grandes classes d’actifs :

| Actif | Volatilité annualisée typique |

|---|---|

| Bitcoin (2021) | ~66% |

| Bitcoin (2025) | ~35-36% |

| S&P 500 | ~15-20% |

| CAC 40 | ~15-25% |

| Actions individuelles tech (Tesla, Netflix) | 40-60% |

| Or | ~15% |

La nuance importante, c’est que le risque recule, mais ne disparaît pas : même autour de 35–36% en 2025, Bitcoin reste environ deux fois plus volatile que les grands indices actions. Concrètement, cela plaide pour une place mesurée dans un portefeuille diversifié.

Pour vos finances personnelles, le curseur dépend surtout de votre horizon et de votre tolérance aux fluctuations : un jeune actif peut supporter une exposition plus élevée ; un retraité a tout intérêt à la limiter fortement et à privilégier des supports plus stables.

Pour prolonger cette comparaison au-delà de la volatilité, vous pouvez aussi consulter notre article sur la performance des classes d’actifs (dont bitcoin).

Après ce panorama des forces et faiblesses de l’euro et du Bitcoin, il est temps de regarder comment ces nouvelles monnaies jouent un rôle concret dans l’économie réelle et comment les États y répondent.

4. Crypto dans l’économie réelle : pays, États et euro numérique

Jusqu’ici, nous avons raisonné comme un investisseur : règles d’émission, droits, sécurité, volatilité. La suite consiste à regarder le monde réel : que se passe-t-il quand un pays fait du Bitcoin une monnaie légale, ou quand un État commence à accumuler du BTC comme réserve ?

4.1 Salvador et Centrafrique : le Bitcoin comme monnaie légale en pratique

Deux cas extrêmes illustrent bien l’écart entre le débat théorique et l’usage quotidien : le Salvador et la République Centrafricaine.

Au Salvador, le Bitcoin devient monnaie légale le 7 septembre 2021, en plus du dollar américain. Quatre ans plus tard, le bilan est nettement plus nuancé que l’annonce initiale. L’adoption par la population et les commerces reste limitée, même si certains usages (notamment les transferts de fonds) ont mieux fonctionné.

| Indicateur | Objectif initial | Résultat janvier 2026 | Analyse |

|---|---|---|---|

| Utilisation du wallet Chivo | Adoption massive | 22% de la population | Adoption modérée |

| Commerces acceptant BTC | Généralisation | 12% des commerces | Très limité |

| Transferts de fonds via BTC | Réduire les frais | 1,2 Md$ en 2024 | Succès partiel |

| Réserve nationale de BTC | Constituer un trésor | ~7 500 BTC (~635-680 M$) | Accumulation continue |

| Relation avec le FMI | Indépendance | Prêt 1,4 Md$ avec conditions | Compromis |

Ce tableau raconte une histoire claire : Bitcoin comme monnaie « du quotidien » reste loin d’être généralisé, mais Bitcoin comme outil de transferts et comme réserve nationale existe bien.

Le second volet, c’est la négociation avec le Fonds monétaire international (FMI). Le prêt de 1,4 milliard de dollars approuvé le 26 février 2025 est assorti de conditions qui réduisent la portée du dispositif : fin de l’obligation d’acceptation par les commerçants, limitation des achats publics de BTC et restructuration du portefeuille Chivo.

En République Centrafricaine, l’adoption (avril 2022) a été plus chaotique. Les projets associés, comme Sango Coin (tokenisation de ressources) et le memecoin $CAR, ont déçu : seulement environ 10% des jetons Sango vendus et un crash de 90% du memecoin le jour du lancement. Un rapport de 2025 souligne que ces initiatives ont surtout servi des intérêts élitaires et spéculatifs.

Lecture placement : ces expériences ne valident pas l’idée d’un Bitcoin utilisé partout comme unité de compte, mais elles montrent un autre phénomène, plus politique : certains pays s’en servent comme signal, comme réserve, ou comme outil de communication.

Au-delà des pays émergents, de grandes puissances commencent aussi à structurer leur relation au Bitcoin – un signal important pour les investisseurs.

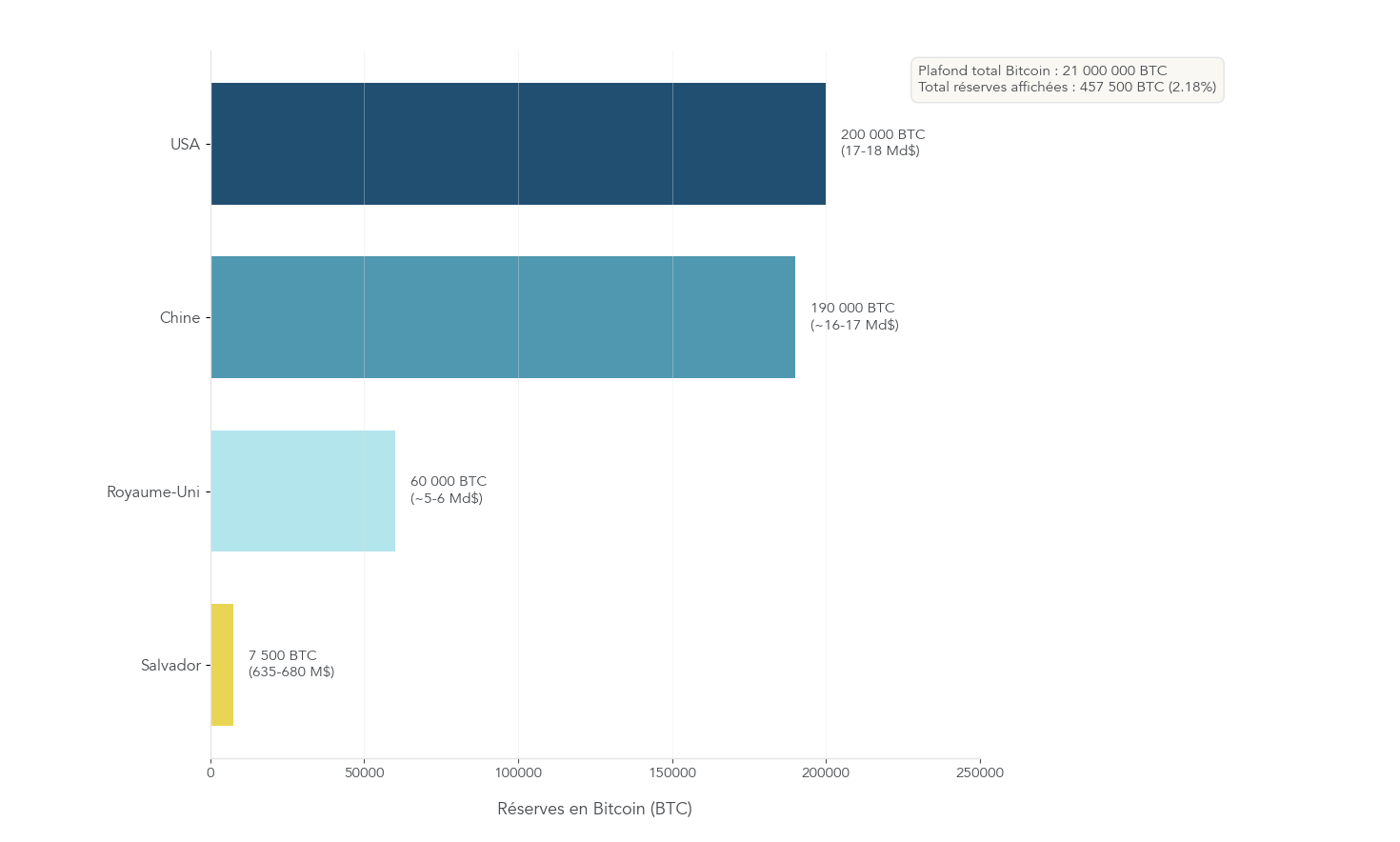

4.2 Réserves stratégiques de Bitcoin : quand les États accumulent du BTC

Le 6 mars 2025, un décret aux États-Unis crée une « réserve stratégique de Bitcoin ». Ce point marque un changement de nature : Bitcoin n’est plus seulement un sujet de particuliers, d’entreprises ou de communautés en ligne ; il devient aussi un actif géopolitique.

| Élément | Détail |

|---|---|

| Montant initial | ~200 000 BTC (~17-18 Md$) |

| Origine des fonds | Saisies judiciaires (cybercriminalité, blanchiment) |

| Gestion | Conservation indéfinie (« Fort Knox numérique ») |

| Vente autorisée | Non |

| Acquisitions futures | Possibles si « budgétairement neutres » |

D’autres pays sont mentionnés comme détenteurs de stocks importants (Chine ~190 000 BTC, Royaume-Uni ~60 000 BTC, Salvador ~7 500 BTC). L’intérêt, pour un particulier, n’est pas de spéculer sur un effet prix immédiat, mais de noter l’évolution : si des États conservent du BTC sur la durée, cela peut influencer la perception du risque et la place de l’actif dans le paysage financier.

Face à ces évolutions, les banques centrales ne restent pas passives : elles préparent leur propre réponse numérique.

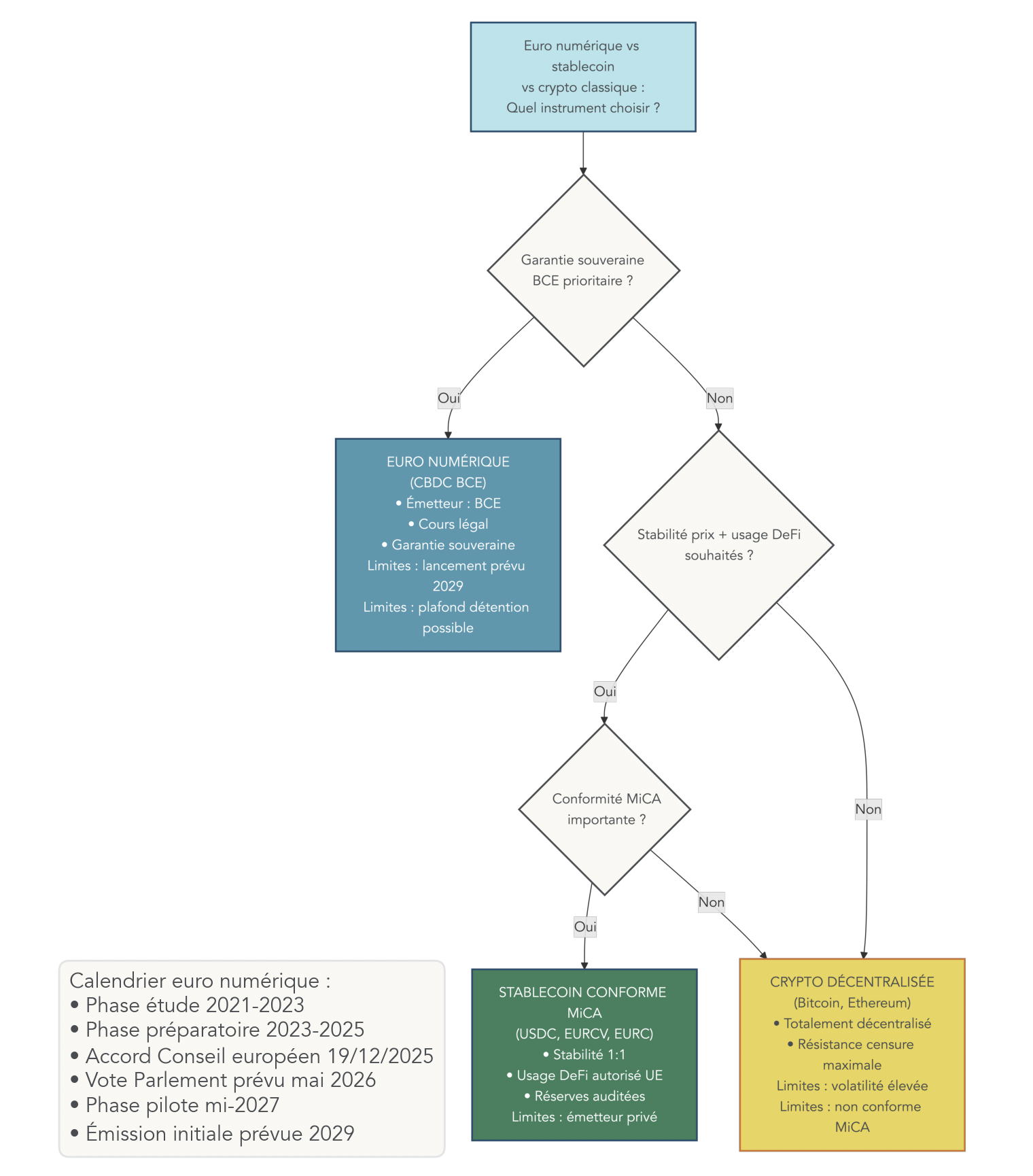

4.3 L’euro numérique et la concurrence avec les stablecoins privés

Si l’on résume la séquence actuelle, on a d’un côté des crypto-actifs décentralisés (Bitcoin), et de l’autre des stablecoins privés qui servent de monnaie de transaction dans l’écosystème. L’euro numérique arrive comme une troisième voie : une monnaie numérique de banque centrale (MNBC), émise par la Banque centrale européenne.

Le projet avance par étapes et s’inscrit dans un calendrier long, ce qui explique pourquoi vous n’en voyez pas encore l’impact dans votre quotidien.

| Étape | Date | Statut |

|---|---|---|

| Phase d’étude | 2021-2023 | ✓ Terminée |

| Phase préparatoire | 2023-2025 | ✓ Terminée |

| Accord Conseil européen | 19 décembre 2025 | ✓ Obtenu |

| Nouvelle phase de préparation technique | 29 octobre 2025 | ✓ Lancée par la BCE |

| Vote Parlement européen | Mai 2026 (prévu) | En cours |

| Phase pilote | Mi-2027 (prévu) | – |

| Émission initiale | 2029 (prévision) | – |

Pour un épargnant, l’essentiel est de distinguer euro numérique et stablecoin : le premier relève d’une garantie souveraine et du cours légal ; le second reste un actif privé, même quand il est régulé.

| Critère | Euro numérique | Stablecoin (ex. USDC) |

|---|---|---|

| Émetteur | BCE (institution publique) | Entreprise privée (Circle) |

| Garantie | Banque centrale (risque souverain) | Réserves privées (audits) |

| Cours légal | Oui (acceptation obligatoire) | Non |

| Rémunération | Non (ni positive ni négative) | Variable (0-4%) |

| Plafond de détention | Oui (montant à définir) | Non |

| Confidentialité | Renforcée (données non visibles par BCE) | Variable selon émetteur |

À horizon 2029, l’euro numérique pourrait coexister avec des stablecoins (USDC, EURCV) : l’un plutôt orienté paiement grand public et cadre institutionnel, les autres jouant le rôle de pont avec la finance crypto et la DeFi. Si vous voulez approfondir cette brique, notre guide des stablecoins détaille les logiques d’adossement et les usages.

On a vu l’émergence de nouvelles monnaies numériques institutionnelles. Pour l’instant, ce sont surtout les stablecoins privés qui servent de pont entre votre compte bancaire en euros et l’univers crypto.

5. Les stablecoins : un pont pratique entre euros et crypto

Dans la pratique, beaucoup d’arbitrages se font via les stablecoins : on sort d’un actif volatile (BTC, ETH), on sécurise dans une unité stable, puis on garde la flexibilité de rester dans l’univers crypto. Mais attention : un stablecoin n’est pas un dépôt bancaire, et il ne bénéficie pas automatiquement des mêmes garanties.

5.1 Types de stablecoins et risques spécifiques

Un stablecoin est une crypto indexée sur un actif stable, le plus souvent une monnaie fiat (dollar, euro). La promesse est simple : réduire la volatilité. Le risque, lui, dépend du mécanisme.

| Type | Mécanisme | Exemples | Risque principal |

|---|---|---|---|

| Adossé fiat | Réserves 1:1 en cash/Treasuries | USDC, USDT, EURCV | Risque de contrepartie (émetteur) |

| Adossé crypto | Surcollatéralisation en crypto | DAI | Risque de liquidation |

| Algorithmique | Mécanisme d’ajustement automatique | UST (effondré en 2022) | Risque de depeg total |

La confusion la plus fréquente est de croire qu’un stablecoin équivaut à une MNBC. Ce n’est pas le cas : un stablecoin reste un actif privé, avec un risque de contrepartie (fiabilité des réserves, gouvernance de l’émetteur), même s’il peut être encadré.

Astuces importantes

Avant d’utiliser un stablecoin comme « parking » de plus-values, deux réflexes protègent des erreurs coûteuses.

- Si vous cherchez la stabilité la plus simple à comprendre, privilégiez un stablecoin adossé fiat avec réserves 1:1 plutôt qu’un modèle algorithmique.

- Si vous utilisez un stablecoin adossé crypto (type DAI), gardez à l’esprit le risque de liquidation quand le collatéral chute vite.

- Si un stablecoin a déjà perdu son ancrage (depeg), considérez que le risque de scénario extrême n’est pas théorique.

L’idée n’est pas de diaboliser les stablecoins ; l’idée est de savoir quel risque vous acceptez quand vous remplacez des euros bancaires par une « monnaie » privée sur blockchain.

Pour comprendre les différences entre stablecoins adossés fiat, adossés crypto et algorithmiques — et leurs risques — lisez ce guide : définition des stablecoins et leurs usages.

Pour un résident français, le choix du stablecoin ne se fait pas seulement sur le mécanisme, mais aussi sur la conformité réglementaire MiCA.

5.2 MiCA : quels stablecoins restent utilisables en Europe ?

Depuis 2024, l’Europe a changé les règles du jeu avec MiCA (Markets in Crypto-Assets). Le règlement est entré en application le 30 décembre 2024, et les dispositions spécifiques aux stablecoins s’appliquent depuis le 30 juin 2024.

Concrètement, les émetteurs de stablecoins doivent obtenir un agrément EME (établissement de monnaie électronique) pour opérer en Union européenne. Ce n’est pas un détail administratif : cela se traduit, côté utilisateur, par une disponibilité qui varie selon le statut du stablecoin.

Les conséquences les plus visibles concernent l’USDT (Tether) : non conforme MiCA, il a été délisté sur Coinbase Europe (décembre 2024) puis sur Crypto.com (janvier 2025), et son accès se retrouve plus largement restreint.

À l’inverse, l’USDC (Circle) est mentionné comme conforme, avec une licence EME obtenue auprès de l’ACPR en juillet 2024, ce qui explique pourquoi il reste disponible normalement sur les plateformes européennes.

Enfin, MiCA prévoit une période transitoire de 18 mois pour les prestataires existants, jusqu’au 1er juillet 2026. Autrement dit : la transition est progressive, mais la direction est claire. Pour l’épargnant européen, les stablecoins conformes gagnent en sécurité juridique, tandis que l’accès aux non conformes devient mécaniquement plus compliqué.

Dans la catégorie euro, l’EURCV (SG-FORGE) est justement un exemple de stablecoin restructuré pour être pleinement conforme MiCA. On le compare plus concrètement dans la section suivante.

Reste à comparer concrètement les principaux stablecoins disponibles pour un résident français et à voir comment choisir en pratique.

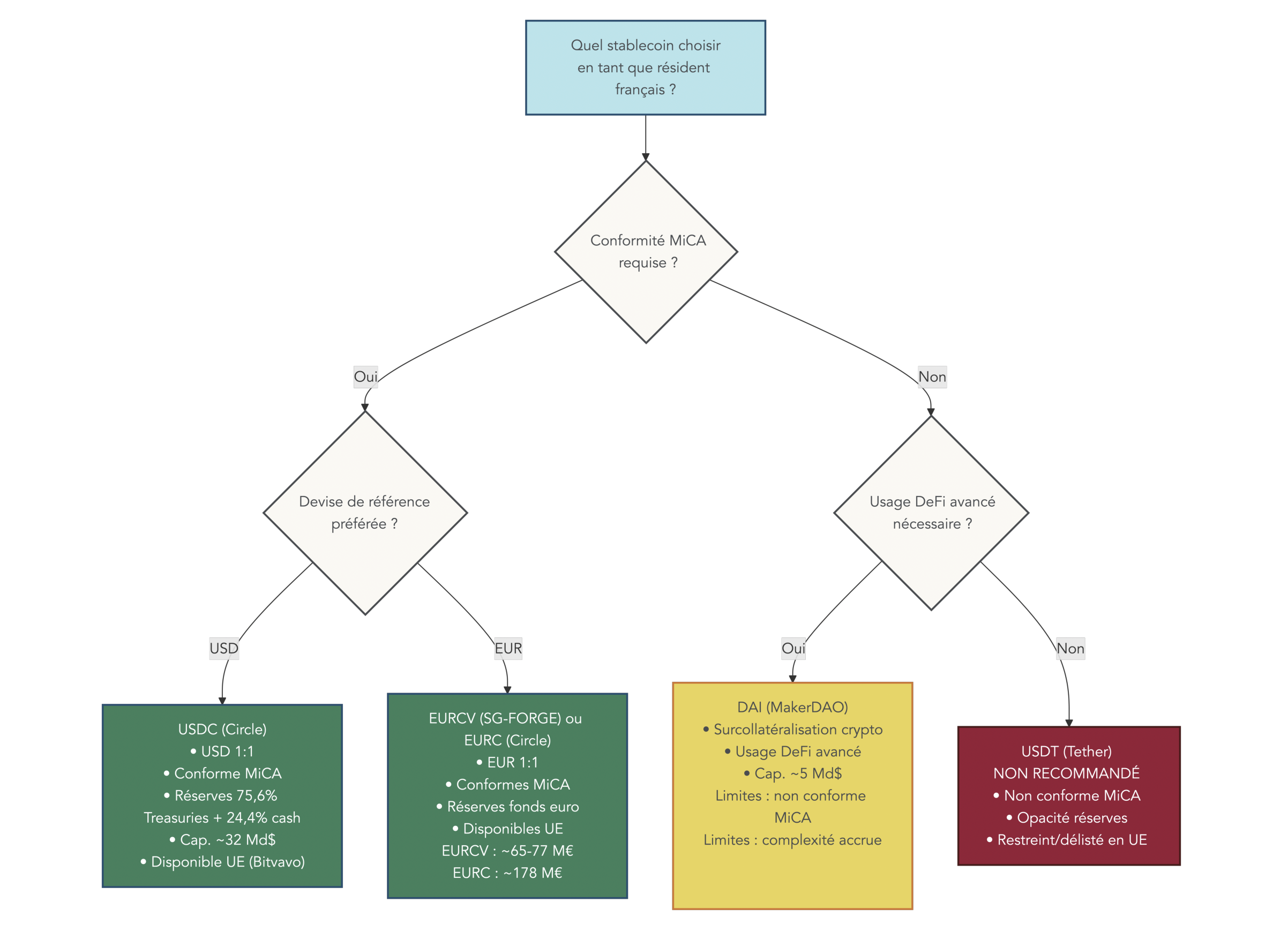

5.3 Comparer USDC, USDT, EURCV, EURC, DAI : lesquels privilégier ?

Une fois qu’on a compris les modèles et la contrainte MiCA, la question devient très opérationnelle : quel stablecoin choisir selon votre devise de référence (USD ou EUR), votre besoin de conformité, et votre usage (simple « parking » ou DeFi avancée) ?

Voici une vue d’ensemble des principaux stablecoins évoqués, avec les éléments qui font la différence pour un résident en France.

| Stablecoin | Émetteur | Indexation | Réserves | Conforme MiCA | Capitalisation | Disponibilité UE |

|---|---|---|---|---|---|---|

| USDC | Circle | USD 1:1 | 75,6% Treasuries + 24,4% cash | ✓ Oui (EME ACPR) | ~32 Md$ | ✓ Disponible |

| USDT | Tether | USD | Mix (critiqué pour opacité) | ✗ Non | ~90-140 Md$ | Restreint/délisté |

| EURCV | SG-FORGE | EUR 1:1 | Fonds euro | ✓ Oui (EME) | ~65-77 M€ | ✓ Disponible |

| EURC | Circle | EUR 1:1 | Réserves euro | ✓ Oui | ~178 M€ | ✓ Disponible |

| PYUSD | PayPal/Paxos | USD 1:1 | Treasuries + cash | ✗ Non | ~700 M$ – 1,3 Md$ | Restreint UE |

| DAI | MakerDAO | USD | Crypto surcollatéralisée | ✗ Non | ~5 Md$ | Restreint |

En pratique, trois lectures dominent.

D’abord, si vous êtes à l’aise avec une référence dollar (USD) et que vous voulez rester dans un cadre conforme en Europe, l’USDC s’impose comme option standard.

Ensuite, si votre objectif est de rester exposé à l’euro dans l’écosystème crypto, l’EURCV et l’EURC répondent à cette logique, avec une conformité MiCA. L’EURCV a un focus particulier : émis par SG-FORGE, il a été restructuré au 1er juillet 2024 pour se conformer à MiCA, intégré sur Bitvavo depuis décembre 2025, et interopérable avec SWIFT depuis le 15 janvier 2026 (test d’échange d’obligations tokenisées).

Enfin, l’USDT et le DAI demandent plus de prudence pour un résident européen : le premier pour son statut non conforme MiCA et sa disponibilité restreinte, le second parce qu’il relève d’une logique DeFi plus avancée (surcollatéralisation), avec des risques spécifiques et une conformité non acquise.

Une fois les briques techniques posées (fiat, BTC, stablecoins), le cœur des décisions personnelles se joue sur la fiscalité française. C’est là que l’opposition fiat/crypto a l’impact le plus immédiat pour votre portefeuille.

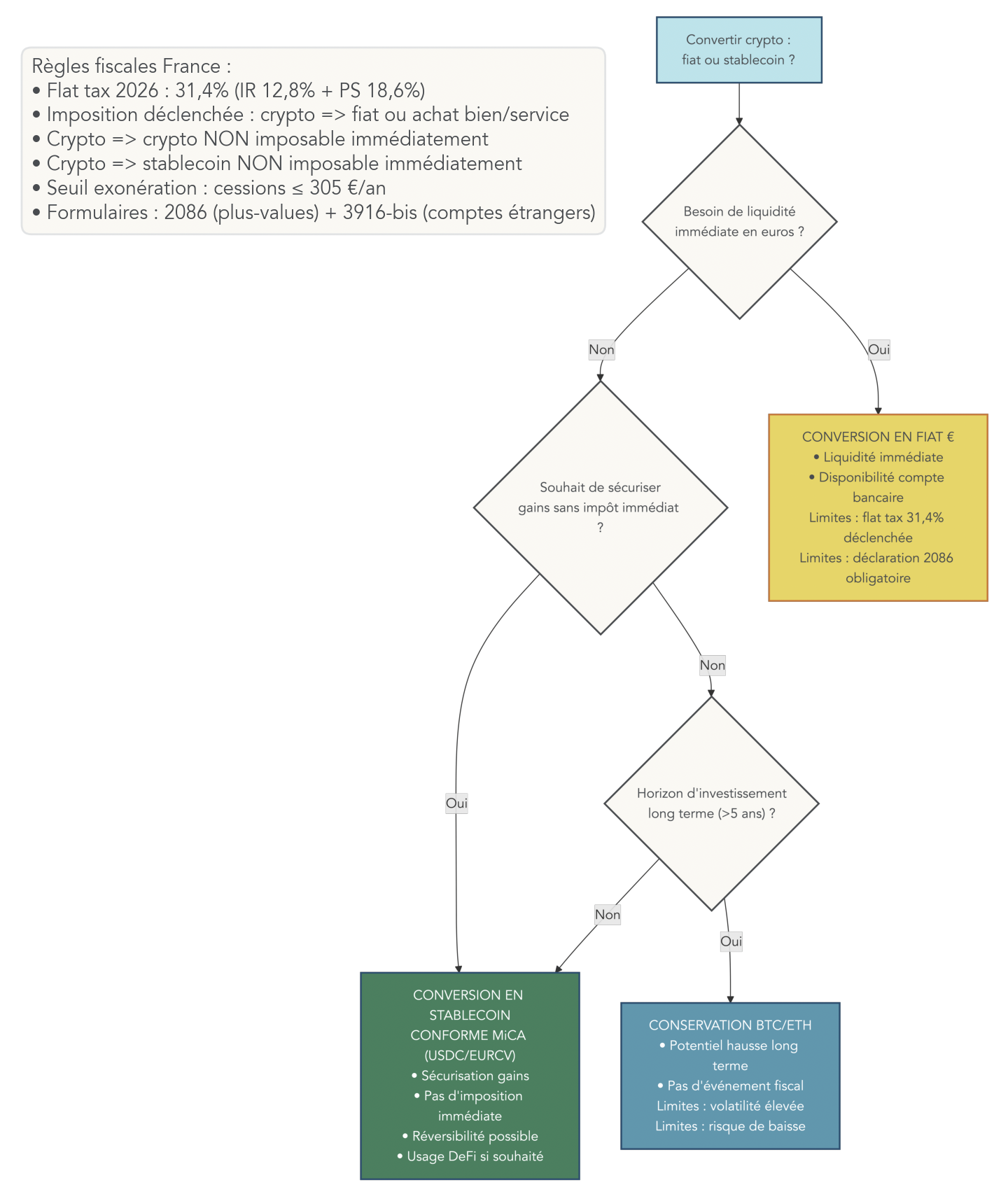

6. Fiscalité crypto pour les particuliers français : le vrai déclencheur, c’est la fiat

On l’a déjà vu : la frontière entre monnaie fiat et crypto est structurante (gouvernance, risques, volatilité, stablecoins). En France, cette frontière devient surtout… une frontière fiscale. Et c’est là que beaucoup se trompent : ce n’est pas le fait d’avoir des cryptos qui déclenche l’impôt, c’est le fait d’en sortir vers la monnaie fiat (ou de payer un achat avec).

6.1 Quand payez-vous des impôts ? Le fait générateur crypto en France

En pratique, le principe à retenir est simple : en France, l’imposition sur les plus-values de crypto-actifs se déclenche quand vous convertissez des actifs numériques vers une monnaie fiat (euro, dollar…), ou quand vous achetez un bien ou un service directement en crypto. Tant que vous restez « à l’intérieur » de l’univers crypto (échanges crypto-crypto, passage en stablecoin, transferts entre wallets), vous ne déclenchez pas l’impôt sur la plus-value.

Voici la grille de lecture, opération par opération.

| Opération | Imposable ? | Explication |

|---|---|---|

| Achat de Bitcoin avec des euros | Non | Pas de cession |

| Échange BTC → ETH | Non | Échange crypto-crypto |

| Échange ETH → USDC (stablecoin) | Non | USDC est un actif numérique |

| Vente de BTC contre des euros | Oui | Conversion en monnaie fiat |

| Achat d’une Tesla avec du BTC | Oui | Acquisition d’un bien |

| Staking rewards (réception) | Non imposable à la réception | Devient imposable à la vente |

| Transfert vers un autre wallet | Non | Pas de cession |

Deux nuances changent tout dans la vraie vie.

- D’abord, il existe un seuil d’exonération : si le total annuel de vos cessions imposables (celles qui déclenchent l’impôt) reste inférieur ou égal à 305 €, vous ne payez pas d’impôt.

- Ensuite, attention : même si vous êtes sous ce seuil, dès lors qu’une cession imposable a eu lieu, vous devez quand même déclarer via le formulaire 2086.

Astuces importantes

Pour éviter les mauvaises surprises, quelques réflexes simples font souvent la différence.

- Si vous voulez sécuriser une plus-value sans déclencher l’impôt immédiatement, la conversion crypto → stablecoin (USDC, EURCV/EURC) permet de rester dans les actifs numériques.

- Si vous envisagez de vendre en euros, simulez l’impôt avant de déclencher la vente : 31,4 % en 2026 (dans la plupart des cas).

- Si vos cessions imposables restent ≤ 305 € sur l’année, vous êtes exonéré d’impôt, mais le 2086 reste à remplir si vous avez réalisé une cession imposable.

Avec ces repères, vous pilotez bien mieux le calendrier de vos conversions.

Pour les règles détaillées sur l’imposition des cryptos en France — PFU, calcul des plus‑values et cas d’exonération — consultez : Règles clés de la fiscalité crypto en France (mise à jour 2026).

À présent, une fois qu’on sait précisément quand l’impôt est dû, reste à comprendre comment on calcule la plus-value taxable.

6.2 Comment calculer vos plus-values crypto : méthode officielle simplifiée

Le calcul français des plus-values crypto surprend souvent, car il ne raisonne pas « coin par coin » comme beaucoup l’imaginent. La méthode officielle calcule la plus-value en tenant compte de l’ensemble de votre portefeuille d’actifs numériques.

La formule est la suivante :

Plus-value = Prix de cession – (Prix total d’acquisition × Prix de cession / Valeur globale du portefeuille)

Dit autrement, à chaque vente en euros (ou achat d’un bien/service), l’administration considère que vous revendez une fraction de votre portefeuille, et elle attribue à cette fraction une part proportionnelle de votre coût d’acquisition global.

On le comprend immédiatement avec un exemple chiffré.

- Vous avez investi au total 10 000 € (prix total d’acquisition).

- Votre portefeuille vaut 25 000 € juste avant la vente.

- Vous vendez pour 5 000 € (prix de cession).

La part de prix d’acquisition associée à cette vente est : 10 000 € × (5 000 / 25 000) = 2 000 €.

La plus-value imposable est donc : 5 000 € – 2 000 € = 3 000 €.

Et l’impôt au taux de 31,4 % donne : 3 000 € × 31,4 % = 942 €.

Le tableau ci-dessous reprend trois cas typiques (petit portefeuille, portefeuille intermédiaire, portefeuille plus important) pour montrer l’ordre de grandeur.

| Scénario | Acquisition | Portefeuille | Cession | Plus-value | Impôt 31,4% |

|---|---|---|---|---|---|

| A – Débutant | 1 000 € | 2 000 € | 500 € | 250 € | 78,50 € |

| B – Intermédiaire | 10 000 € | 50 000 € | 10 000 € | 8 000 € | 2 512 € |

| C – Investisseur | 50 000 € | 200 000 € | 50 000 € | 37 500 € | 11 775 € |

Enfin, en pratique, gardez un point d’organisation : ce calcul s’apprécie par foyer fiscal et sur l’ensemble des cessions de l’année. Concrètement, plus votre historique de transactions est dense, plus un suivi rigoureux devient important.

Le montant d’impôt dépend ensuite du régime choisi : flat tax par défaut ou barème progressif sur option. C’est un levier d’optimisation souvent mal compris.

6.3 Flat tax 31,4 % vs barème progressif : quel régime choisir en 2026 ?

Depuis 2026, la fiscalité crypto « standard » passe par le PFU (flat tax). Son taux global est de 31,4 %, composé de 12,8 % d’impôt sur le revenu (IR) et de 18,6 % de prélèvements sociaux (PS). Cette hausse par rapport à 2025 vient de l’augmentation de la CSG (9,2 % → 10,6 %), via la création de la Contribution Financière pour l’Autonomie (CFA), destinée à financer la branche Autonomie.

Attention : cette hausse de CSG ne touche pas tous les revenus du capital de la même façon. Certains produits conservent 17,2 % de prélèvements sociaux (assurance‑vie, revenus fonciers, plus-values immobilières, épargne logement type PEL/CEL, épargne salariale sur les versements). Résultat : l’assurance‑vie garde un avantage relatif sur ce terrain, même si les cryptos ne sont pas logeables dedans.

Pour vos plus-values crypto, vous pouvez aussi opter pour l’imposition au barème progressif de l’impôt sur le revenu. L’arbitrage se fait essentiellement via votre TMI (taux marginal d’imposition).

| TMI | Barème + PS (18,6%) | Flat tax 31,4% | Choix optimal |

|---|---|---|---|

| 0% | 18,6% | 31,4% | Barème |

| 11% | 29,6% | 31,4% | Barème |

| 30% | 48,6% | 31,4% | Flat tax |

| 41% | 59,6% | 31,4% | Flat tax |

| 45% | 63,6% | 31,4% | Flat tax |

En pratique, si votre TMI inférieur à 12,8 % (typiquement 0 % ou 11 %), l’option au barème peut réduire la facture. À l’inverse, dès qu’on passe sur des tranches à 30 % et au-delà, le PFU redevient généralement plus favorable.

Si vous cherchez à aller plus loin sur le sujet, notamment pour articuler ce choix avec votre situation globale, voici un point d’entrée utile sur l’optimisation de l’impôt sur le revenu.

Au-delà du taux, ne l’oublions pas : respecter les obligations déclaratives est crucial pour éviter des amendes lourdes, surtout lorsqu’on utilise des plateformes étrangères.

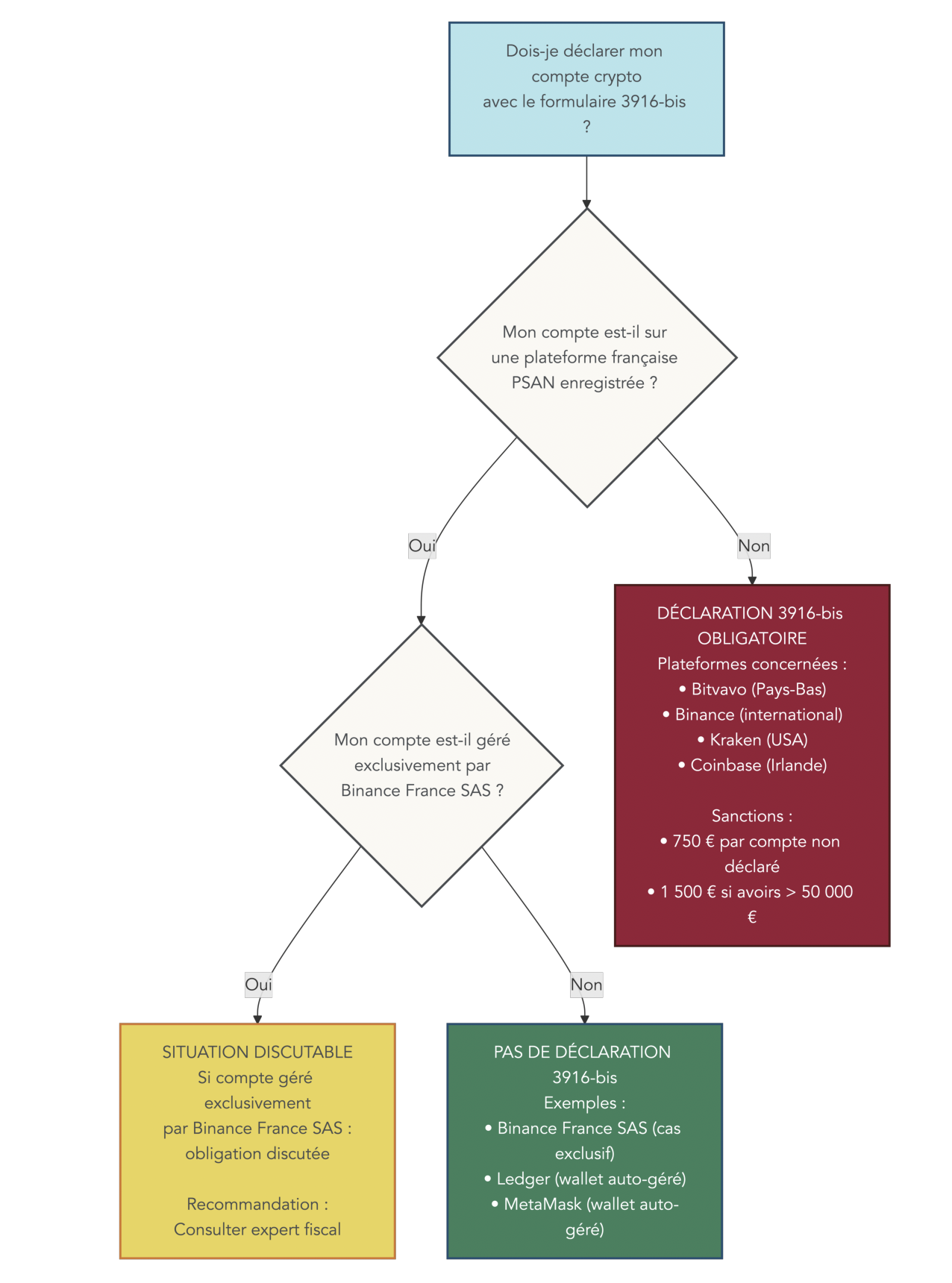

6.4 Déclarer ses cryptos : formulaires 2086 et 3916-bis, cas Bitvavo/Binance

Une fois les opérations imposables identifiées et le mode de calcul compris, il reste un volet très concret : la déclaration. Et c’est souvent là que les erreurs coûtent le plus cher, car elles exposent à des sanctions.

Il y a deux formulaires à distinguer.

- Le 2086 sert à déclarer les plus-values et moins-values. Il doit être rempli dès qu’il y a eu une cession imposable dans l’année, même si, au final, la plus-value est exonérée parce que vous êtes sous le seuil de 305 €.

- Le 3916-bis sert à déclarer les comptes d’actifs numériques ouverts à l’étranger, c’est-à-dire sur des plateformes non françaises.

| Formulaire | Objet | Quand le remplir | Sanction si omission |

|---|---|---|---|

| 2086 | Déclaration des plus/moins-values | Si cession imposable dans l’année (même si PV < seuil 305 €) | Pénalités fiscales + majorations |

| 3916-bis | Déclaration des comptes crypto à l’étranger | Si compte sur plateforme hors France | 750 €/compte (1 500 € si > 50 000 €) |

Pour le 3916-bis, on peut aller droit au cas par cas, car ce sont les situations les plus fréquentes.

| Plateforme | Siège / Statut | Déclaration 3916-bis ? |

|---|---|---|

| Bitvavo | Pays-Bas | Oui |

| Binance (international) | Entités multiples (Malte, Seychelles, etc.) | Oui (si compte non géré par Binance France SAS) |

| Binance France SAS | France (PSAN enregistré) | Discutable – Si votre compte est exclusivement géré par Binance France SAS, l’obligation peut ne pas s’appliquer. En cas de doute, déclarez. |

| Kraken | États-Unis | Oui |

| Coinbase (international) | Irlande | Oui |

| Ledger (wallet) | France | Non (wallet, pas compte) |

| MetaMask (wallet) | N/A | Non (wallet, pas compte) |

Deux idées pratiques à retenir.

- D’une part, l’obligation 3916-bis existe tant que le compte reste ouvert, même si vous n’avez fait aucune transaction durant l’année.

- D’autre part, les wallets non-custodial (comme Ledger ou MetaMask) ne sont pas des comptes tenus par un tiers : ils ne sont donc pas à déclarer via 3916-bis.

Connaître la fiscalité ne suffit pas : pour optimiser ses décisions, il faut aussi comparer les frais et délais des transferts bancaires et des transactions crypto.

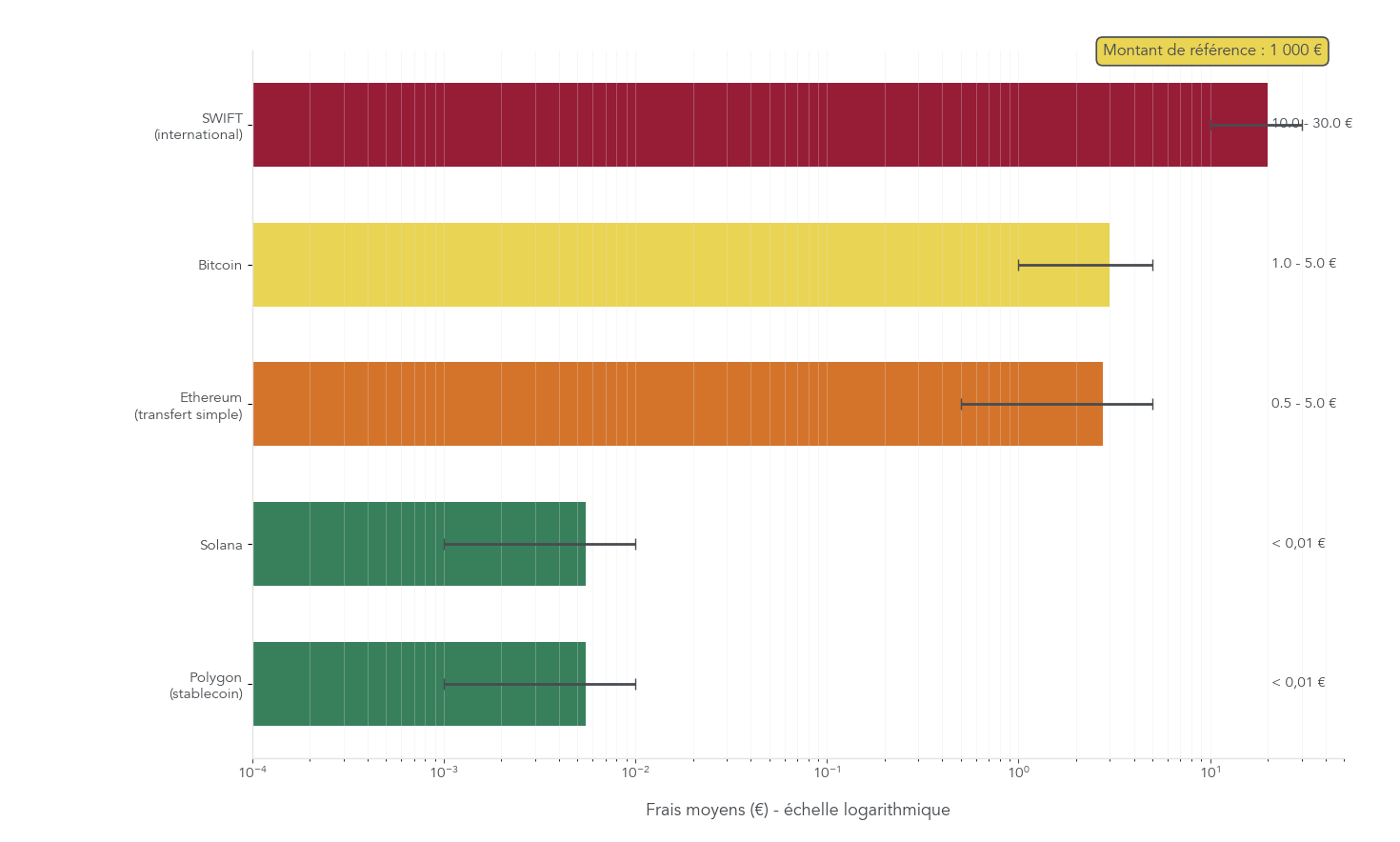

7. Frais et coûts : transferts bancaires vs réseaux crypto

Après l’impôt, l’autre zone de frottement entre monnaie fiat et crypto, ce sont les frais. Ils sont parfois très visibles (frais de trading), parfois beaucoup moins (spread, congestion réseau). L’idée n’est pas de décréter qu’un univers est « moins cher » que l’autre, mais de comparer à usage identique.

7.1 Virements internationaux : combien vous coûtent vraiment vos euros ?

Dans la zone euro, les virements SEPA sont devenus faciles et souvent peu coûteux. Mais dès qu’on sort du SEPA, les frais bancaires remontent vite, et ils ne se limitent pas aux frais d’émission : la réception et le change peuvent peser lourd.

Le tableau ci-dessous synthétise les ordres de grandeur observés sur des virements internationaux hors SEPA.

| Banque | Frais d’émission | Frais de réception | Commission de change |

|---|---|---|---|

| BNP Paribas | Gratuit (en ligne) | 11 € | Variable |

| Société Générale | 9-13 € | 0 € (<150€) / 22 € | Variable |

| Crédit Agricole IdF | 0,10% min. 15 € | 21,50 € | Non précisé |

| La Banque Postale | 0,10% min. 9,90 € | 13,50 € | 10 € |

| Fortuneo | 0,10% min. 23 € | 12 € | 0,10% min. 15 € |

| Wise | 0,4-0,6% (taux réel) | Inclus | Au taux mid-market |

Dans la pratique, on se retrouve souvent avec une addition à plusieurs lignes : frais fixes, parfois un minimum de perception (par exemple 15 €), et une commission de change pas toujours transparente. Wise se distingue par une tarification proportionnelle au montant et un change au taux mid-market.

Pour des petits montants, ou si votre interlocuteur n’accepte que le bancaire, ces coûts restent un passage obligé. En revanche, pour des montants plus significatifs, la comparaison avec un transfert en stablecoin sur un réseau peu cher devient pertinente, surtout si la vitesse compte.

Au moment où l’on met en balance banques traditionnelles et alternatives, ce comparatif sur les banques digitales peut vous aider à situer les modèles de frais.

Pour comparer correctement, il faut maintenant regarder les coûts des principales blockchains utilisées pour les transferts de valeur.

7.2 Gas fees : combien coûte un transfert Bitcoin ou Ethereum ?

Côté crypto, les frais dépendent surtout du réseau choisi et de sa congestion. Un transfert Bitcoin n’a pas le même coût ni le même délai qu’une transaction Ethereum, et sur Ethereum, une interaction avec un smart contract peut être nettement plus chère qu’un simple envoi.

Voici les ordres de grandeur typiques.

| Réseau | Frais moyen typique | Temps de confirmation | Variabilité |

|---|---|---|---|

| Bitcoin | 1-5 € | 10-60 min | Selon congestion |

| Ethereum (transfert simple) | 0,50-5 € | 15 sec – 5 min | Selon gas price |

| Ethereum (smart contract) | 5-50 € | 15 sec – 5 min | Très variable |

| Solana | < 0,01 € | 400 ms | Très stable |

| Polygon | < 0,01 € | 2 sec | Stable |

Sur Ethereum, le mécanisme est simple à comprendre, même sans entrer dans les détails techniques : les frais correspondent à (Base fee + Priority fee) × Gas limit. La base fee s’ajuste automatiquement selon l’encombrement du réseau ; la priority fee est un pourboire pour passer plus vite ; et le gas limit dépend du « travail » demandé (un smart contract consomme bien plus qu’un transfert simple).

La conséquence est très concrète : pour des transferts fréquents ou de petits montants, des réseaux à bas coût comme Polygon ou Solana changent la donne. À l’inverse, si vous faites une opération DeFi sur Ethereum au mauvais moment, les frais peuvent devenir disproportionnés.

Si vous débutez ou si vous souhaitez structurer vos choix de réseaux et d’outils, vous pouvez aussi approfondir via ce guide pour investir dans les cryptos.

Au-delà des réseaux eux-mêmes, les plateformes d’échange ajoutent leurs propres frais explicites et spreads (spread), qu’il faut intégrer avant d’arbitrer entre fiat et crypto.

7.3 Plateformes d’échange : frais visibles, spreads cachés et cas Bitvavo

Quand on parle de coûts, beaucoup d’investisseurs regardent uniquement « les frais de trading ». C’est un bon début, mais ce n’est pas suffisant : le spread (l’écart entre prix d’achat et prix de vente) est souvent le vrai coût invisible, surtout si vous passez par des interfaces simplifiées.

Le tableau ci-dessous compare les frais de Bitvavo à la moyenne du marché sur les postes les plus courants.

| Type de frais | Bitvavo | Moyenne marché |

|---|---|---|

| Frais trading (taker) | 0,00% – 0,25% | 0,10% – 0,35% |

| Frais trading (maker) | 0,00% – 0,15% | 0,10% – 0,25% |

| Spread | 0,05% – 0,20% | 0,20% – 1,00% |

| Dépôt SEPA | Gratuit | 0 – 1 € |

| Dépôt carte bancaire | 1,75% | 1,5% – 3,5% |

| Retrait SEPA | Gratuit | 0 – 3 € |

On voit l’idée générale : des frais de trading dans la moyenne basse, et surtout un spread annoncé plus faible que la moyenne. À l’inverse, les dépôts par carte 1,75 % sont facturés, ce qui rappelle un principe simple : selon votre mode d’alimentation (SEPA vs carte), le coût final peut changer du tout au tout.

À titre d’illustration, un exemple de conditions promotionnelles était mentionné (à prendre comme illustration d’usage, pas comme une incitation) : 25 € en crypto si dépôt de 20 € dans les 7 jours, trading gratuit jusqu’à 10 000 € de volume, et impossibilité de retirer le bonus pendant 180 jours.

La bonne pratique, elle, ne change jamais : pour estimer votre coût total, additionnez (1) le spread, (2) les frais de trading, et (3) les frais de retrait éventuels.

Si vous voulez situer ces plateformes par rapport aux intermédiaires traditionnels, ce point sur les courtiers et brokers aide à clarifier les rôles.

Même avec une bonne compréhension des frais, beaucoup d’investisseurs commettent les mêmes erreurs récurrentes, souvent au croisement entre fiscalité, sécurité et choix de stablecoin.

8. Erreurs fréquentes et confusions à éviter quand on mixe fiat et crypto

À ce stade, la mécanique est claire : la fiat déclenche l’impôt, les réseaux ont leurs frais, et les plateformes ajoutent une couche de coûts et de règles. Pourtant, dans la vraie vie, ce ne sont pas ces principes qui font perdre le plus d’argent, mais les erreurs d’exécution.

8.1 Erreurs pratiques les plus coûteuses : fiscalité, déclarations, frais

Les erreurs les plus chères sont rarement spectaculaires. Elles s’accumulent, et elles arrivent souvent au moment où l’on repasse en euros ou où l’on pense avoir tout bien fait.

| Erreur | Conséquence | Solution |

|---|---|---|

| Convertir en fiat sans anticiper l’impôt | Surprise fiscale (31,4%) | Calculer l’impôt avant ; utiliser des stablecoins pour sécuriser |

| Oublier de déclarer un compte étranger | Amende 750-1 500 €/compte | Remplir le 3916-bis chaque année |

| Confondre échange crypto-crypto et cession fiat | Mauvais calcul d’impôt | Distinguer opérations imposables et non imposables |

| Perdre sa seed phrase | Perte définitive des fonds | Sauvegardes multiples sur supports séparés |

| Acheter sur des pics de gas fees | Surcoût important | Utiliser des trackers de gas, éviter les pics |

| Ignorer le spread | Coût caché important | Comparer spread + frais entre plateformes |

| Penser que les stablecoins sont « sûrs » | Risque de contrepartie | Privilégier les stablecoins régulés (MiCA) |

| Confondre Binance France SAS et Binance international | Erreur déclarative potentielle | Vérifier l’entité gestionnaire de son compte |

Ce tableau sert de check-list. Si vous ne deviez corriger qu’une chose, ce serait souvent l’anticipation : simuler l’impôt avant de convertir en monnaie fiat, et vérifier les obligations déclaratives tant que vos comptes sont ouverts.

Pour replacer ces réflexes dans une organisation plus large (budget, précaution, investissements), vous pouvez aussi revoir votre gestion de ses finances au quotidien.

Une autre source d’erreurs tient aux mots eux-mêmes : de nombreuses confusions terminologiques mènent à de mauvaises décisions ou à des oublis de sécurité.

8.2 Comprendre les mots pour éviter les mauvaises décisions (fiat, token, wallet…)

Dans l’univers crypto, le vocabulaire ressemble parfois à un détail. En réalité, une confusion de mots se transforme vite en confusion d’actions : mauvais formulaire, mauvais niveau de sécurité, ou mauvais produit.

| Terme 1 | Terme 2 | Différence clé |

|---|---|---|

| Monnaie fiat | Monnaie fiduciaire | Fiat = toute monnaie légale ; Fiduciaire = billets/pièces seulement (~10%) |

| Crypto monnaie | Token | Crypto = monnaie native d’une blockchain ; Token = actif créé sur une blockchain existante |

| Stablecoin | MNBC | Stablecoin = privé ; MNBC = émis par banque centrale |

| Wallet custodial | Wallet non-custodial | Custodial = plateforme garde vos clés ; Non-custodial = vous contrôlez |

| Seed phrase | Clé privée | Seed = phrase mnémotechnique générant toutes vos clés ; Clé privée = code unique par adresse |

| Classe d’actifs | Enveloppe fiscale | Bitcoin/ETH = classes d’actifs ; CTO/PEA/Assurance-vie = enveloppes (les cryptos ne sont éligibles qu’au CTO) |

Quelques implications concrètes méritent d’être dites explicitement.

- Stablecoin et MNBC ne sont pas des cousins proches : le stablecoin est émis par un acteur privé, quand une MNBC (comme un futur euro numérique) vient d’une banque centrale.

- Wallet custodial vs non-custodial n’est pas un débat théorique : si vous gardez vos cryptos sur une plateforme, vous dépendez d’elle pour la sécurité ; avec un wallet non-custodial, vous êtes responsable, et la perte de seed phrase peut signifier une perte définitive.

- Enfin, ne mélangez pas la classe d’actifs et l’enveloppe fiscale : le Bitcoin est un actif ; le CTO (compte-titres ordinaire) est une enveloppe. Et pour les cryptos, c’est la seule enveloppe citée ici comme éligible.

Pour clarifier les notions de coin et de token, et éviter les raccourcis qui coûtent cher, vous pouvez consulter ce rappel : coin vs token.

Toutes ces explications convergent vers un objectif : aider le lecteur à arbitrer, dans sa situation, entre laisser ses euros en monnaie fiat, acheter du Bitcoin ou utiliser des stablecoins. Le tableau récapitulatif final va synthétiser ces arbitrages.

9. Tableau récapitulatif des arbitrages clés (fiat vs Bitcoin vs stablecoin)

Après les règles fiscales, les frais, et les erreurs à éviter, il reste à assembler tout cela en une vue d’ensemble. L’idée est de pouvoir répondre à des questions très simples, mais décisives : ai-je besoin d’euros tout de suite ? est-ce que je cherche une réserve de valeur plus rare ? ou est-ce que je veux surtout stabiliser mes gains sans ressortir en fiat ?

| Critère | Monnaie fiat (EUR) | Bitcoin | Stablecoin (USDC) | Ce que ça change pour vous |

|---|---|---|---|---|

| Qui émet | BCE + banques commerciales | Protocole décentralisé | Circle (entreprise privée régulée) | Confiance institutionnelle vs technologique |

| Offre totale | Illimitée (crédits font les dépôts) | 21 millions max | Illimitée (adossée USD) | BTC = rareté programmée |

| Inflation cible | 2%/an | 0% à terme | Suit le dollar (~2%) | BTC = potentielle couverture inflation |

| Volatilité | ~2%/an (stable) | ~35-36% annualisée (2025) | ~0% | Stablecoin = sécurisation sans volatilité |

| Imposition conversion | N/A | 31,4% si → fiat | 31,4% si → fiat | Rester en crypto évite l’impôt immédiat |

| Déclaration | 3916 (comptes étrangers) | 2086 + 3916-bis | Idem crypto | Ne pas oublier les comptes Bitvavo, Binance |

| Frais transfert international | 10-30 € (SWIFT) | 1-5 € | Variable (0,01-5 €) | Crypto souvent moins cher > 500 € |

| Délai transfert | 1-5 jours ouvrés | 10-60 min | 1-15 min | Crypto = disponibilité 24/7 |

| Garantie dépôts | 100 000 € (FGDR) | Aucune | Réserves auditées | Risques différents |

| Conformité MiCA | N/A | N/A | USDC = Oui ; USDT = Non | Privilégier stablecoins conformes en UE |

| Éligibilité PEA | N/A | Non | Non | CTO seule option pour crypto |

On peut s’en servir comme d’une check-list juste avant une décision.

- Si vous avez besoin de liquidité immédiate en euros (factures, achat, apport), la conversion vers la monnaie fiat est logique, mais elle déclenche l’impôt.

- Si vous voulez réduire la volatilité sans sortir de l’univers crypto, le stablecoin conforme MiCA répond souvent au besoin.

- Si votre horizon est long et que vous acceptez une volatilité élevée, Bitcoin devient une option d’exposition, à calibrer selon votre profil.

Conclusion

Au fond, distinguer clairement monnaie fiat, Bitcoin et stablecoins revient, en pratique, à jongler avec trois logiques différentes pour votre épargne : une monnaie étatique taillée pour la stabilité du quotidien, un actif rare et volatile, et un pont numérique indexé sur les devises. Pour un résident fiscal français, la clé est de garder à l’esprit que l’impôt ne naît qu’au moment où l’on revient en euros, ce qui permet, par exemple, de sécuriser une plus-value en la transférant vers un stablecoin conforme MiCA comme l’USDC ou l’EURCV sans déclencher immédiatement la flat tax à 31,4 %.

Autre point à ne pas négliger : remplir le 3916-bis pour chaque compte sur une plateforme étrangère comme Bitvavo vous évite des amendes élevées, tandis que les wallets non-custodial restent hors du champ de cette obligation. À partir de là, vos arbitrages ne se jouent plus seulement entre euro et crypto, mais aussi entre fiscalité, frais, sécurité juridique et tolérance à la volatilité, selon que vous visez un transfert international, une épargne de précaution ou un pari de long terme sur le Bitcoin.

Pour aller plus loin, vous pouvez creuser la fiscalité générale des placements soumis au PFU, explorer les contrats d’assurance-vie qui proposent une exposition indirecte aux cryptos ou encore comparer un investissement en Bitcoin en direct avec un ETF Bitcoin détenu sur un compte-titres. Enfin, ceux qui souhaitent anticiper les prochaines étapes réglementaires gagneront à suivre de près la mise en œuvre concrète de la directive DAC8 et de l’euro numérique, deux chantiers qui vont encore transformer la place des crypto-actifs dans votre stratégie patrimoniale.

Questions fréquemment posées (FAQ)

Qu’est-ce qu’une monnaie fiat exactement ?

Une monnaie fiat tire sa valeur d’un décret étatique et de la confiance placée dans les institutions. Le terme vient du latin fiat, ‘qu’il soit fait’, et marque l’idée de valeur décrétée. L’abandon de la convertibilité du dollar en or en 1971 a fait basculer les grandes devises dans ce régime. En France, l’article L111‑1 du Code monétaire et financier consacre l’euro comme monnaie légale. La monnaie fiduciaire et la monnaie scripturale coexistent : respectivement billets et écritures bancaires. En zone euro, la fiduciaire pèse environ 10 %, la scripturale environ 90 %, cette dernière étant créée surtout via le crédit. Cette création monétaire par les banques commerciales explique l’importance du crédit dans l’économie.

Comment convertir crypto en fiat en minimisant les frais et l’impôt ?

Pour limiter les frais, on choisit une plateforme compétitive et des rails SEPA sans surcoût. Bitvavo facture de 0 à 0,25 % au trading, propose les virements SEPA gratuits, et 1,75 % par carte. On évite les congestions du réseau afin de réduire les gas fees sur la blockchain choisie. Côté impôt, la flat tax atteint 31,4 % en 2026 lors d’une cession en monnaie fiat. On peut d’abord passer en stablecoin conforme à MiCA pour sécuriser la valeur sans déclencher l’imposition. Si votre taux marginal est inférieur à 12,8 %, l’option pour le barème progressif peut être plus favorable. Enfin, on étale éventuellement ses ventes et on tient compte du seuil d’exonération de 305 € par an.

Quelle est la différence entre la blockchain et une cryptomonnaie ?

La blockchain, au sens simple, est un registre distribué, chronologique et immuable de transactions. Elle enchaîne des blocs liés par hachage, ce qui rend toute réécriture économiquement impraticable. Ses propriétés tiennent au hachage : déterminisme, sensibilité aux changements, irréversibilité et rareté des collisions. Une cryptomonnaie est l’unité de valeur native d’une blockchain, qui circule sans intermédiaire central. Bitcoin illustre la première cryptomonnaie, fonctionnant sur sa propre blockchain avec Proof of Work. Ethereum ajoute une couche programmable permettant les smart contracts, les tokens et la finance décentralisée. En pratique, la blockchain est le cahier comptable, la cryptomonnaie en est l’unité enregistrée.

Dois-je déclarer mes cryptos aux impôts même si je n’ai rien vendu ?

Sans cession imposable en euros ni achat de bien en crypto, vous n’avez pas à remplir le 2086. En revanche, tout compte ouvert sur une plateforme étrangère doit être déclaré via le 3916‑bis chaque année. Sont concernés : Bitvavo, Binance international, Kraken, Coinbase, même sans mouvement pendant l’exercice. Le cas Binance France SAS, entité enregistrée en France, reste juridiquement discutable ; en cas de doute, déclarez. Les wallets non‑custodial comme Ledger ou MetaMask ne sont pas des comptes et ne sont pas visés. L’amende atteint 750 € par compte non déclaré, ou 1 500 € au‑delà de 50 000 € d’avoirs. La fenêtre déclarative 2026 s’étale de mi‑mai à mi‑juin, et la directive DAC8 renforce le reporting.

Le Bitcoin peut-il remplacer l’euro comme monnaie du quotidien ?

Aujourd’hui, le Bitcoin ne remplace pas l’euro dans l’usage quotidien, pour plusieurs raisons structurelles. Sa volatilité reste élevée pour servir d’unité de compte stable chez les commerçants. La capacité native tourne autour de 7 transactions par seconde, bien loin des 24 000 de Visa. Les frais et les délais varient selon la congestion du réseau, ce qui complique une adoption massive. L’acceptation marchande demeure faible : environ 12 % des commerces au Salvador, quatre ans après l’adoption. Le Bitcoin joue plutôt un rôle d’or numérique, tandis que les stablecoins conviennent mieux aux paiements. L’euro numérique, dont l’émission initiale est prévue en 2029, vise justement cet usage de détail.